本記事は、青木龍氏の著書『2%の人しか知らない、3億円儲かるビル投資術』(ぱる出版)の中から一部を抜粋・編集しています。

「貸事務所業がおすすめ」な理由

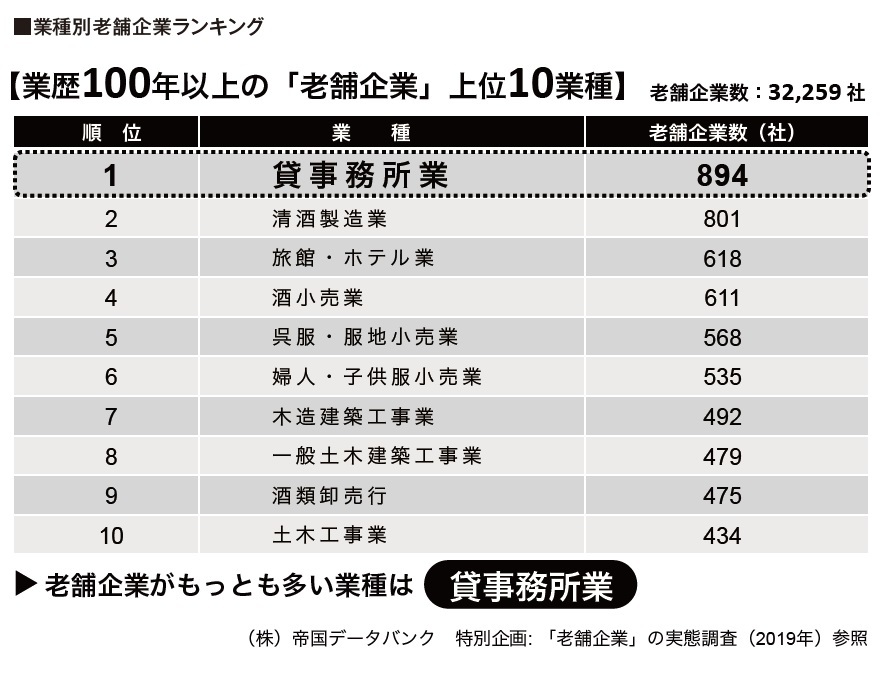

帝国データバンクが『「老舗企業」の実態調査』として2019年1月に発表したデータがあります。

これによると現在、日本国内に存在する100年以上の歴史を持つ企業は3万3000社以上、存在します。同調査では2016年のデータとも比較していて、約2万9000社だったところから、3年間で4000社以上も増えたことを伝えてくれています。

このデータを「業種別(大分類、細分類)」に見ていくと、「大分類」では製造業8344社をトップに、小売業7782社、卸売業7359社、建設業3559社、サービス業3234社、そして不動産業1534社と、お馴染みの業態が4桁を超える件数で並んでいます。

さらに、「細分類」で上位10業種を見てみると、清酒製造業801社、旅館・ホテル業618社、呉服・服地小売業568社、木造建築工事業492社などを抑えてトップが894社の「貸事務所業」なのです。

財閥系の「長期保有資産」を知っていますか?

戦後、GHQ(連合国総司令部)によって日本では三井、三菱、住友などの「財閥」と呼ばれた巨大独占企業が解体されました。学校の歴史の授業で習った1947年の「財閥解体」です。

ですが、1997年の独占禁止法の改正によって持株会社の設立が許可されるようになると、旧財閥系だった各企業はグループとして再度、集結するようになりました。

現在、日本には大小含めて60を超える財閥が存在しています。

その中でも「3大財閥」として知られるのが「三井財閥」「三菱財閥」「住友財閥」です。ここに「安田財閥」を含めて「4大財閥」とも言われます。

彼らが長期に保有する資産として、ぜひ注目してもらいたいのが「ビル」です。三菱系であれば東京駅周辺に「三菱●●ビル」という名前のついたビルがたくさんあります。

住友系なら駅チカのいいところにビルを持っています。

また、財閥の名前を表に冠していなくても、関連会社や子会社に不動産を持たせるケースも山ほどあります。例えば、株式会社丸の内よろずの株主は三菱グループだったりします。

これら財閥は明治の頃より継続して事業を行い、それこそ150年以上も事業を継続しています。

もちろん、商社や銀行、住宅系不動産など、多角的に事業を展開していますが、私が考えるに、売上や純資産規模を大きくした要因は間違いなく「オフィスビルの保有」であり、ビルを企業に貸し出す「貸事務所業」なのです。

つまり、ビル保有による貸事務所業は「事業を長期に継続させるためにはベストであると証明されている」と言えるでしょう。

不動産なら住宅・マンションよりもビルを買いなさい

不動産による長期資産の保有を考えるとき、ビルとの比較対照で「アパートやマンション」を検討する読者もいるかと思います。

先述の財閥の話も絡んできますが、長期保有で考える場合、私としては住宅やマンションはおすすめしません。

なぜなら、借り手のニーズをどこまで担保できるかが不透明だからです。

資産として不動産を購入する際、私は大きく分けて4つに分類できると考えます。「住宅系」「商業系」「大規模」「中小規模」の4つです。

住居系で大規模だと、タワーマンションやホテルが例に挙がります。また、住居系で中小規模だと通常のマンションや戸建てが例に挙がります。

どちらの場合でも言えるのですが、住居系はかなり供給されている――というか、供給され過ぎています。もちろん、需要があるから供給が起きるわけですが、それは主に「購入したい人」のニーズです。「借りたい人」で考えると、それがどのくらいなのかは別の話になります。

世間には「サラリーマン大家さんで不労所得を得よう」という類の宣伝文句が横行し、実際に物件を購入して利回りで儲けようとする人があとを絶ちません。

供給側であるデベロッパーも作れば売れて儲かるわけですから、どんどん供給します。その時点ではB to Cビジネスとして成り立っているでしょう。

ですが、購入したあと、その創られ過ぎたマンションやアパート(借家やアパートも含む)の“賃貸ニーズ”はどうでしょうか?

現在、日本は少子高齢化で人口が年々減っています。

厚生労働省が発表した2019年の「人口動態統計」では、死亡者数は戦後最多の約138万人、出生数は過去最少の約86万人でした。

つまり、2019年のたった1年間で、日本の人口は約50万人減っていることになります。

また、インフラが整った現代の日本では、新幹線や飛行方から東京に出るのに30~60分あれば可能です。

そのような世界で、果たして都心にマンションや住宅を買って、そこを借りてもらえるかどうか、その需要は果たしてあるのか。私としては、むしろニーズは遠のいているように感じています。

さらに、先述の財閥の行動は参考になります。注目するポイントは財閥系が「何を売っているか」ではなく「何を長期保有しているか」です。

彼らは日本で最も住宅やマンション扱っていても基本的には「長期保有」はしません。作って売っている企業体でもあります。一方、至るところにオフィスビルを持っていますが、売らずに持ち続けています。

販売ではなく、賃貸物件として長期保有に有利ならば、彼らはビルとともに住宅やマンションもまた、長期保有するはずです。にもかかわらず、彼らは販売に徹している。そこから読み取れることは明らかです。

投資した元本がどこまで保全されるか、という観点で不動産を考えたとき、供給され続けている住宅やマンションは価値が下がりやすいです。

それよりも、(後ほど説明しますが)供給されている度合いの少ないオフィスビルを持ったほうが、希少性が高く、価値を保ちやすくなるのです。

貸事務所業はローリスク・ミドルリターンな投資対象

住宅系とビルを、もう少し比較してお伝えしましょう。

「ローリスクでミドルリターン」という観点から見ていきます。

設備が進化しないからローリスク

まず、貸事務所業がローリスクである点です。

ここ20~30年で見てみても、いい意味で、オフィスビルは設備的な進化がほとんどありません。

基本的な壁、床、天井が存在していれば成り立ち、床下に空間を作って床を二重化した「OAフロア」が追加されたくらいです。OAフロアによって、LANケーブルなどの配線を床下空間に這わせて、フロアをすっきりさせるのです。

一方、住宅は設備が年々進化しています。かつては、マンションであればオートロックやエレベーターや画面つきのインターフォンなど、現代ではシステムキッチンや風呂・トイレ別の仕様、ウォシュレットの常設、インターネットの標準装備など、時代の変化とともに進化しています。

つまり、どこかの時点でオーナーになった場合、住宅やマンションであれば追加をどんどんしていかないと新しく供給されるものに勝ちにくくなる(不利になる)のに対し、ビルは立地さえ良ければテナントがつくので、ビル設備そのものにそれほど費用をかける必要がありません。

そういう意味で、リスクは低い(ローリスク)と言えます。

テナントの転居が少ないからローリスク

次に、テナント(住宅系で言えば店子)についてもローリスクです。

本書でお伝えしているビル投資による貸事務所業では、基本的にオフィスとして法人に貸し出す形を取ります。法人である以上、事務所を構えるとそこで登記を行います。

もしも、引っ越しを考える場合であっても、引っ越しにはそれに伴う費用がかかります。引っ越し業者に依頼する費用に加えて、登記の変更、取引先や業者などの関係各社への連絡、ホームページや名刺の差し替え……など枚挙に暇がありませんが、手間とコストがかかるのです。

一方、住宅のテナントであれば、例えば、更新料支払いのタイミングや、結婚や離婚などのライフスタイルの変化、賃料アップのきっかけなどで店子が引っ越すケースは常にあります。法人の場合は賃料アップを交渉する際、先述の手間とコストからスムーズに進むことがよくあります。

このような移動の少なさは、オーナーにとってリスクが低いと言えるでしょう。

安定しているからミドルリターン

上記の2つに絡めて言うと、貸事務所業はミドルリターンであるとも言えます。まず、設備に対する投資が最低限で済みますので、ビルオーナーはお金を使う機会があまりありません。

もちろん、リノベーションや外壁塗装など、手をかけることは可能ですが、基本的に重要なのは中身なので、その辺りもテナントの状況を鑑みてオーナーの采配で決めやすいです。

次に、テナントの移動があまりないので、安定して賃料収入を得られます。

「会社」という社会的信用のある組織がテナントですから、家賃の滞納と言ったことも(ないとは言いませんが)少ないです。

景気やテナントの業績(収入)が良くなって賃料をアップする際も、住宅系であれば店子にもっといい部屋に引っ越してしまわれる可能性があるのに対して、オフィスは移動しないどころか賃料アップに応じてくれる可能性が高いです(実際、私のケースでは賃料アップを次々と実現しています)。もしくは、同じビル内で増床してもらえる可能性もあります。

賃料が上がるということは取得価格から見た利回りも上がります。さらに安定していて、出ていくお金も少ない。仮に、売却する際であっても最初の購入金額以上の額で売れることが多いため売却益も出やすく、これらの要素をまとめるとミドルリターンと言えるでしょう。

その他、貸事務所業にはさまざまなメリットがありますが、それは別途お伝えしていくとして、ここでは住宅系との比較でお伝えしました。