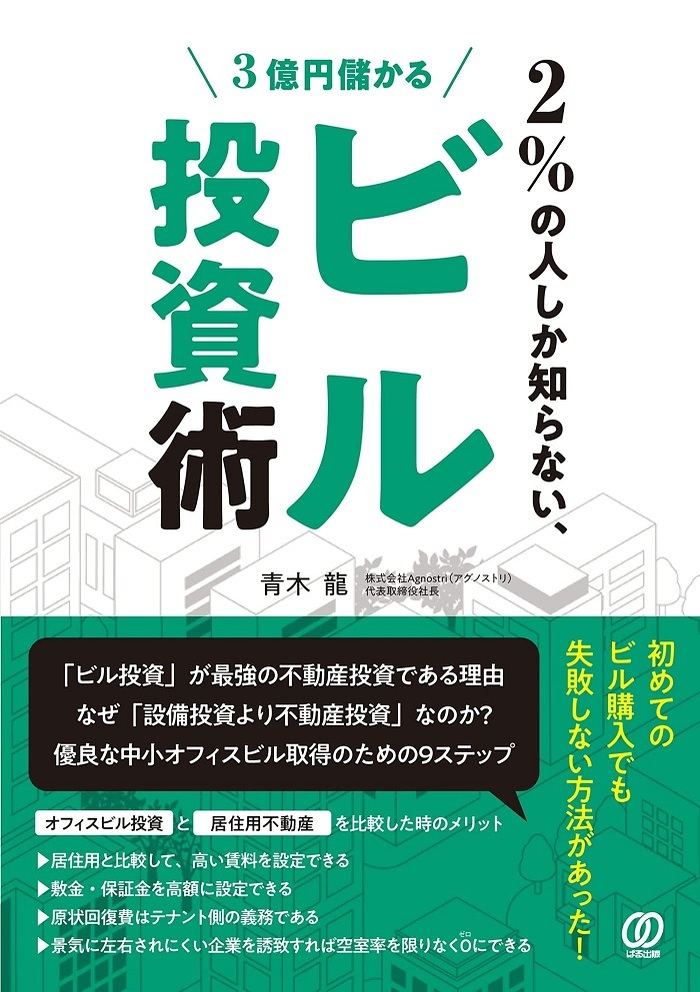

本記事は、青木龍氏の著書『2%の人しか知らない、3億円儲かるビル投資術』(ぱる出版)の中から一部を抜粋・編集しています。

物件は10~15年以上は保有する前提で決める

ステップの詳細をお伝えしていく前に、大前提としてお伝えしておきたいのは、本書は「ビル投資によって安定した営業外収益を企業にもたらす方法」をお伝えするものです。

物件を取得する最初の段階から、大前提として「最低でも10年」は運用するつもりで物件選びをしてください。というより、ずっと持っていてもらいたいのが本音です。

もちろん、売却することで売却益を得るのも1つの方法です。不動産投資の醍醐味の1つとも言えます。

ただ、その場合でも10年くらいのスパンで所有し、買い手にとって「売りに出ないから多少高くても欲しい」と思わせられる状態で売却するほうが、売却益を確実に、かつ大きく得ることができます。

なぜ、最低でも10年なのか?

それは不動産価格の変動が中・長期スパンだからです。

例えば、日経平均の株価だったり、ビットコインをはじめとする暗号通貨の場合、1年の間に上がったり下がったり、という乱高下が激しいです。

これは株以外にも、FXや先物取引といった商材でも同じと言えます。FXなんかは「飛行機に乗って降りたら1000万円損していた」ということがあるくらい乱高下は激しいです。

そのような金融商品に比べて、不動産は中・長期のため、例えば1年で売買価格が跳ね上がることがあまりありません。ほとんどが購入時と同等か少し上乗せされる程度なので乱高下が少ない分、短期で見れば売却益もローリターンです。

長期保有で賃料収入+売却益をゲットする

また、例えば10年運用した場合、その10年間の間はテナントの賃料収入があることになります。

数字でお伝えすると、1億円の物件を利回り5%で持った場合、1年間の賃料収入は500万円になります。これが10年続けば5000万円になります。

さらに、不動産売買にはどうしても手数料がかかります。買うときと売るときで(仲介手数料・登記費用などを合わせて)トータル約10%というところです。つまり、売却する前提で1億円の物件を買ったということは、実質1億1000万円で買ったのと同じになります。

ですから、売却するときには最低でも1億1000万円で売れる状態にして売らないと売却益が出ません。

例えば、10年間運用して、その間にビルの内外のリフォームや、テナントの賃料をアップしたりして、ビルの価値を1億2000万円にまで上げたとします。仮にその価格で売却できたとして、1000万円が売却益になります。

さらに、先の賃料収入の5000万円が乗ってきて、トータルの営業外収益は6000万円、ということになります。10年間、ビルを持っているだけでこれだけの収益が出るのです。すぐに売却する前提よりは、売却するにしても長期で持たない手はありません。

売却益は「賃料収入の先取り」に過ぎない

また、これからオーナーになる読者に覚えておいてもらいたいのは、売却益は「あくまで賃料収入数年分の先取りに過ぎない」ということです。

経費や手数料などを一旦外して考えますが、1億円の物件が1億2000円で売れたとして、売却益が2000万円だったとします。

その物件の利回りがもしも5%の場合、年間の収益が500万円ですから、4年分になります。

売却益の2000万円は「4年分賃料収入」を先取りしたに過ぎない、と考えることができるのです。

もちろん、これはオーナーの判断なので保有し続けるか売却するかはおまかせになりますが、私個人の考え方では朽ち果てるまで持っているのがおすすめです(コンクリートのビルが朽ち果てることはまずないと思いますが)。

第2章でもお伝えした通り、不動産を持つことは「売却できる資産を持つこと」でもあるので、「いざ売るべきとき」が来るまでは10~15年と言わず、20年でも30年でも持ち続けてもらいたいと思います。

一番のリスクは「次に欲しい物件が出ないこと」

もう1つ、大事なリスクヘッジとしてここでお伝えしておくと、一番のポイントは「売ったあとに『また買いたい』と思える物件が出る保証がない」ということです。

売却益が出ても、そのお金はただのお金なので勝手に増えることはありません。

貯金はむしろ“減るもの”で、口座内にある額面上の数字は変わらなくても物価の変動でモノの価値が上がることで、お金そのものの価値が下がっていきます。

昔はコーヒー1杯が100円くらいだったのが、現在ではカフェで400円くらいします。これは物価が上がり、貨幣価値が下がった証拠です。投資に回すことでお金は動くのです。

ですから、大前提は長く保有し、運用していくことであり、売却するにしても長期スパンで考えることが大事です。

そして、売却する場合は、次の物件が出てくるまで待てそうな3~5年の賃料収入が確保できる段階までは、最低でも保有していただきたいと思います。

取得するべきは新築よりも「築20年以上」のビル

もう1つ、本題に入る前にお伝えしておかなければいけないのは、本書で解説していくビルは新築ではなく、「築20年以上の中小オフィスビル」ということです。

第2章でお伝えした通り、おすすめなのはインテリジェント・ビルではなく、基準階面積200坪以下――特に100坪以下の「Cグレード以下」の中小オフィスビルです。

まとめると「築20年以上のCグレード以下のビル」がおすすめです。

むしろ、新築は絶対にやめたほうがいいです。

これは住宅系でも同じなのですが、現在、不動産の業界では建築コストが高止まりしています。つまり、新築はそもそもからして高いのです。

そんな高い物件を賃貸で運用していくわけですから、必然的に家賃は高く設定されてしまいます。東京都心の主要駅周辺のインテリジェント・ビルの賃料が、最低でも坪単価4万円はするのはそのためです。

そして、さらに興味深い話として、賃料は新築をピークに年を経るごとにだんだんと下がっていく傾向にあります。もちろん、すべての物件がそうだとは言いませんが、傾向として強く、底を打つのが大体15~20年だと言われています。

つまり、築20年以上のCグレードのビルは最低ラインの賃料で運用されているものが多いことになります。

加えて、ここに「供給量」の問題があります。

住宅系の場合は賃料が底をついても、常に供給され続けているので店子に引っ越されるくらいなら賃料据え置きで現状維持をしようとオーナーは考えますが、中小オフィスビルの場合は解体と供給のバランスがプラマイゼロに近いので「ほぼ供給されていない」と言えます。

そうなると、必然的に賃料アップ交渉がしやすくなります。

さらに移転の場合、テナントに移転コストがかかってしまいますので、「移転するくらいなら賃料アップに応じよう」という姿勢を取ってもらえ安くなるのです。

賃料アップが実現できれば、営業外収益の底上げが可能になります。

これらのことを鑑みると、やはり、最低ラインの賃料からスタートできる築 20年以上のBグレードのビルがおすすめです。

他にも取得の際にポイントとなることはたくさんありますが、それは実際のステップのときに解説していきましょう。