目次

本コラムでは、年収1,000万円超の人を取り巻く税制度について解説したうえで節税対策として有効な方法を紹介する。

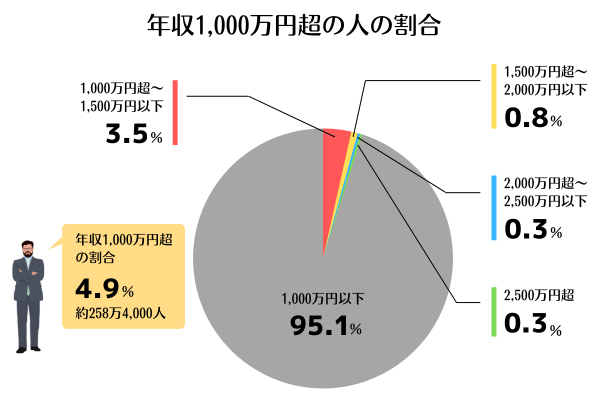

日本で年収1,000万円超の人の割合は?

国税庁が実施した「令和3年分 民間給与実態統計調査」によると給与所得者の給与額・人数・割合は、以下の通りだ。

出典:国税庁※この先は外部サイトに遷移します。「令和3年分 民間給与実態統計調査」より株式会社ZUU作成

給与額が1,000万円超~1,500万円以下は約185万人、1,500万円超~2,000万円以下は約43万2,000人、2,000万円超~2,500万円以下は約13万6,000人、2,500万円超は約16万6,000人となっている。年収1,000万円を超える給与を得ているのは全給与所得者(約5,270万人)のうちの4.9%と約20人に1人の割合であることが分かる。

年収1,000万円超の人の税率は最大55%!

2022年2月現在の日本の税制においては、累進課税という課税方式が採用されているため、所得が高いほど税率が上がる仕組みだ。

ここで、給与の場合の収入と所得の違いについて説明しておこう。給与所得は、源泉徴収前の給与および賞与等の合算額である収入金額(額面年収)から、給与所得控除額を差し引いた金額である。

所得税は、給与所得に所得税率をかけることで算出される。年収と所得は同じではないということを認識しておこう。

具体的に課税所得の金額と税率は、以下の表の通りである。

<課税所得に対する税率>

| 課税所得の金額 | 税率 | 合計税率 | |

|---|---|---|---|

| 所得税 | 住民税 | ||

| 900万円~1,800万円未満 | 33% | 10% | 43% |

| 1,800万円~4,000万円未満 | 40% | 50% | |

| 4,000万円超~ | 45% | 55% | |

課税所得が4,000万円超になると所得税率が45%、住民税率が10%で合計55%もの税金が課される。高額所得者は、課税所得の半分以上の税金を支払わなければいけない可能性があるため、資産を守ることを考える際は、合法的かつ合理的な節税対策を検討するのが有効な選択肢の一つだ。

課税所得を減らす方法(制度を利用したもの)

具体的に課税所得を減らす方法を説明していこう。すでに取り入れている対策もあると思うが、以下で説明する中に、まだ行っていないものや忘れていたものがあれば、ぜひ利用してみてはいかがだろう。

配偶者控除 扶養控除

生命保険料控除 地震保険料控除

医療費控除 セルフメディケーション税制

住宅ローン控除

特定支出控除

雑損控除 災害減免法による税金の軽減・免除

ただし、制度によってそれぞれに適用条件が異なるため、自分が当てはまらないケースもあることには留意したい。

配偶者控除・扶養控除のメリット・デメリット

配偶者がいる場合は「配偶者控除」と「扶養控除」について押さえておきたい。これらは混同されやすいが、控除を受ける対象が異なる。例えば、配偶者控除は「配偶者」が受ける控除、扶養控除は「配偶者以外の親族(子など)」が対象だ。

・配偶者控除

| メリット | デメリット |

|---|---|

| ・控除の対象となる配偶者がいる場合、一定割合の所得控除を受けられる | ・配偶者の所得に一定の制限がある |

具体的にどれくらい控除されるかは、控除を受ける本人の合計所得金額や年齢によって異なる。

| 控除を受ける納税者本人の 合計所得金額 | 控除額 | |

|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者 | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

注2:配偶者控除の適用がない方で、納税者本人の合計所得金額が1,000万円以下であり、かつ、配偶者の合計所得金額が48万円超133万円以下(平成30年分から令和元年分までは38万円を超え123万円以下、平成29年分までは38万円を超え76万円未満)である方については、配偶者特別控除の適用を受けることができます。また、配偶者特別控除額は最高で38万円ですが、配偶者特別控除の適用を受ける納税者本人の合計所得金額および配偶者の合計所得金額に応じて異なります。

出典:国税庁※この先は外部サイトに遷移します。「No.1191 配偶者控除」

・扶養控除

| メリット | デメリット |

|---|---|

| ・扶養に入れた側が一定の所得控除を受けられる | ・扶養に入れるための所得条件がある |

扶養控除の控除額については、扶養親族の年齢や同居の有無などによって異なる。

| 区分 | 控除額 | |

|---|---|---|

| 一般の控除対象扶養親族 | 38万円 | |

| 特定扶養親族 | 63万円 | |

| 老人扶養親族 | 同居老親等以外の者 | 48万円 |

| 同居老親等 | 58万円 | |

出典:国税庁※この先は外部サイトに遷移します。「No.1180 扶養控除」

生命保険料控除・地震保険料控除のメリット・デメリット

生命保険料や地震保険料も一定額を上限として控除対象となる。

| メリット | デメリット |

|---|---|

| ・控除対象となることで所得税の控除が受けられる | ・多額の保険料を支払っても控除の上限が決められている |

具体的な生命保険料控除(平成24年1月1日以後に締結した新保険契約等に基づく場合)、地震保険料控除は以下の表の通りだ。

<生命保険料控除の金額>

| 年間の支払保険料等 | 控除額 |

|---|---|

| 2万円以下 | 支払保険料等の全額 |

| 2万円超 4万円以下 | 支払保険料等×1/2+1万円 |

| 4万円超 8万円以下 | 支払保険料等×1/4+2万円 |

| 8万円超 | 一律4万円 |

注2:新契約については、主契約または特約の保障内容に応じ、その保険契約等に係る支払保険料等が各保険料控除に適用されます。

注3:異なる複数の保障内容が一の契約で締結されている保険契約等は、その保険契約等の主たる保障内容に応じて保険料控除を適用します。

注4:その年に受けた剰余金や割戻金がある場合には、主契約と特約のそれぞれの支払保険料等の金額の比に応じて剰余金の分配等の金額を按分し、それぞれの保険料等の金額から差し引きます。

出典:国税庁※この先は外部サイトに遷移します。「No.1140 生命保険料控除」

<地震保険料控除の金額>

| 区分 | 年間の支払保険料の合計 | 控除額 |

|---|---|---|

| (1)地震保険料 | 5万円以下 | 支払金額の全額 |

| 5万円超 | 一律5万円 | |

| (2)旧長期損害保険料 | 1万円以下 | 支払金額の全額 |

| 1万円超2万円以下 | 支払金額×1/2+5,000円 | |

| 2万円超 | 1万5,000円 | |

| (1)・(2)両方がある場合 | - | (1)、(2)それぞれの方法で計算した金額の合計額(最高50,000円) |

出典:国税庁※この先は外部サイトに遷移します。「No.1145 地震保険料控除」

医療費控除・セルフメディケーション税制のメリット・デメリット

医療費控除は、年間で医療費を10万円以上支払ったケースで適用される控除だ。医療費控除の中には実際に病院で支払った医療費だけではなく、市販薬やOTC医薬品等、セルフメディケーション薬品の利用も「セルフメディケーション税制」といって医療費控除できる可能性がある。では、セルフメディケーションとは「自分自身の健康に責任を持ち、軽度な体の不調は自分で手当てすること」(WHOの定義)のことである。

| メリット | デメリット |

|---|---|

| ・かかった医療費の一部の金額が所得控除となる | ・申請をするのに一定の手間がかかる |

医療費控除の計算式は以下の通り。

(実際に支払った医療費の合計額 - 保険金などで補てんされる金額の金額)- 10万円の金額

例えば、出産費用として実際に70万円を払い、育児一時金で50万円が補てんされたとすると、(70万円-50万円)-10万円=10万円が医療費控除となる。

セルフメディケーション税制での医療費控除の計算式は、以下の通りだ。

実際に支払った特定一般用医薬品等購入費の合計額(保険金などで補てん額を除く)- 1万2,000円

なお、セルフメディケーション税制の場合、最高額は8万8,000円となっている。

住宅ローン控除のメリット・デメリット

住宅ローンを利用して自宅を購入したり改築したりした場合、確定申告を行うことで一定条件下において所得税額から税額控除を受けることができる。

| メリット | デメリット |

|---|---|

| ・10年、13年など長期間の税額控除を受けることができる | ・住宅ローンを借り入れした年の翌年3月15日までに必要書類をそろえたうえで確定申告が必要になる(給与所得者の場合、2年目以降は確定申告不要) |

住宅ローン控除の具体的な金額はさまざまなケースによって異なるため、ここでの説明は割愛したい。詳しく知りたい方は、国税庁※この先は外部サイトに遷移します。のホームページを参照するといいだろう。

特定支出控除のメリット・デメリット

「一般の通勤者として通常必要であると認められる通勤のための支出」(通勤費)や「転勤に伴う転居のために通常必要であると認められる支出」(転居費)が一定基準額を超える場合、「特定支出控除」という制度の利用が可能だ。制度を活用することで、一定額が給与所得控除後の所得金額から差し引かれる。

| メリット | デメリット |

|---|---|

| ・所得税控除を受けることができる | ・項目が細かく分類されており、対象となるかの確認や金額の算出に手間がかかる |

具体的な金額は、以下の通りである。

特定支出控除額の適用判定の基準となる金額=その年中の給与所得控除額の2分の1

給与所得控除額は以下の表の通りだ。例えば年収1,000万円であれば、給与所得控除額は上限額195万円である。その2分の1が特定支出控除額となるため、97万5,000円である。

<令和2年分以降の給与所得控除額>

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 55万円 |

| 1,625,001円から 1,800,000円まで | 収入金額×40%−10万円 |

| 1,800,001円から 3,600,000円まで | 収入金額×30%+8万円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+44万円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+110万円 |

| 8,500,001円以上 | 195万円(上限) |

雑損控除、災害減免法による税金の軽減・免除のメリット・デメリット

「雑損控除」は、災害や盗難などの被害にあった場合に活用できる所得控除の制度だ。例えば災害の場合なら「震災、風水害、冷害、雪害、落雷など自然現象の異変による災害」と国税庁のホームページで説明されている。

| メリット | デメリット |

|---|---|

| ・適用される所得控除(15種類)が多いと税負担が軽くなる | ・年末調整されないため確定申告する必要がある |

また「災害減免法による税金の軽減・免除」についても押さえておきたい。前述の雑損控除の適用を受けない場合に活用できる。災害で住宅や家財が損害を受けた場合、以下の条件下でその年の所得税が軽減もしくは免除される。

- 住宅や家財の損害金額が時価の5割以上である

- 被害を受けた年の総所得金額が1,000万円以下である

| メリット | デメリット |

|---|---|

| ・所得金額が500万円以下の場合は所得税の全額が免除される | ・所得金額が1,000万円超の場合は適用外となる |

課税所得を減らす方法(投資を利用したもの)

株式や投資信託の売却の際に利益が発生したり配当金を得たりした場合、その利益は所得税の対象となる。しかしiDeCoは、個人型確定拠出年金のことで、自営業か会社員かなどの属性の違いにより上限額は異なるが、掛け金として拠出した金額のうち上限額までは所得控除できる。

iDeCoのメリット・デメリット

iDeCoとは、個人型確定拠出年金とも呼ばれ国民年金や厚生年金に上乗せされる私的年金のことである。年金という性質も持ちながら自分で掛け金を拠出および自分で商品を選び、自分の責任で運用する点がiDeCoの特徴の一つだ。iDeCoのメリット・デメリットは、以下の表の通り。

| メリット | デメリット |

|---|---|

| ・掛け金が上限額まで所得控除になる ・運用益が非課税で再投資される ・受給時に所得控除を受けられる |

・60歳になるまで引き出せない ・資産価値の変動リスクがある ・各種手数料がかかる (加入時・移換時手数料、口座管理手数料、信託報酬等) |

iDeCoは、年金資産の構築が前提の制度であるため、「積み立てた資産を引き出せる年齢に制限がある」「資産運用である以上はリスクを伴う」といった点に留意したい。

<iDeCo加入による掛け金の所得税・住民税控除額>

| 課税所得 | 税率 | 年間掛金 | |||

|---|---|---|---|---|---|

| 所得税 | 住民税 | 14万4,000円 (月1万2,000円) | 27万6,000円 (月2万3,000円) | 81万6,000円 (月6万8,000円) | |

| 195万円以下 | 5% | 10% | 2万1,600円 | 4万1,400円 | 12万2,400円 |

| 195万円超 330万円以下 |

10% | 2万8,800円 | 5万5,200円 | 16万3,200円 | |

| 330万円超 695万円以下 |

20% | 4万2,300円 | 8万2,800円 | 24万4,800円 | |

| 695万円超 900万円以下 |

23% | 4万7,520円 | 9万1,080円 | 26万9,280円 | |

| 900万円超 1,800万円以下 |

33% | 6万1,920円 | 11万8,680円 | 35万880円 | |

| 1,800万円超 4,000万円以下 |

40% | 7万2,000円 | 13万8,000円 | 40万8,000円 | |

| 4,000万円超 | 45% | 7万9,200円 | 15万1,800円 | 44万8,800円 | |

不動産投資のメリット・デメリット

不動産投資とは、土地や建物(賃貸アパート等)を購入して第三者に賃貸することで家賃収入を得たり値上がりしたタイミングで売却して利益を得たりする投資方法である。不動産投資は、株式投資などと異なり金融機関から融資を受けることもできるため、自己資金以上の規模の投資ができる可能性があるという点が大きなメリットの一つだ。

不動産投資は、数千万円以上の投資規模になる場合が多いため、節税できる金額も投資規模に比例して大きくなり得る。ただし投資する物件(構造や築年数等)によっては節税効果がほとんど見込めない。逆に税額が増えてしまう可能性がある点にも注意が必要だ。不動産投資の主なメリット・デメリットは、以下の表の通りである。

| メリット | デメリット |

|---|---|

| ・金融機関のローンを活用すれば自己資金以上の規模の投資ができる可能性がある ・節税できる可能性がある ・リスクを一定程度コントロールできる |

・投資する物件によっては税額が増える可能性がある ・運用に費用と手間がかかる ・売却に時間と手間がかかる |

<Appendix>ふるさと納税・NISAは節税なのか

ふるさと納税のケース

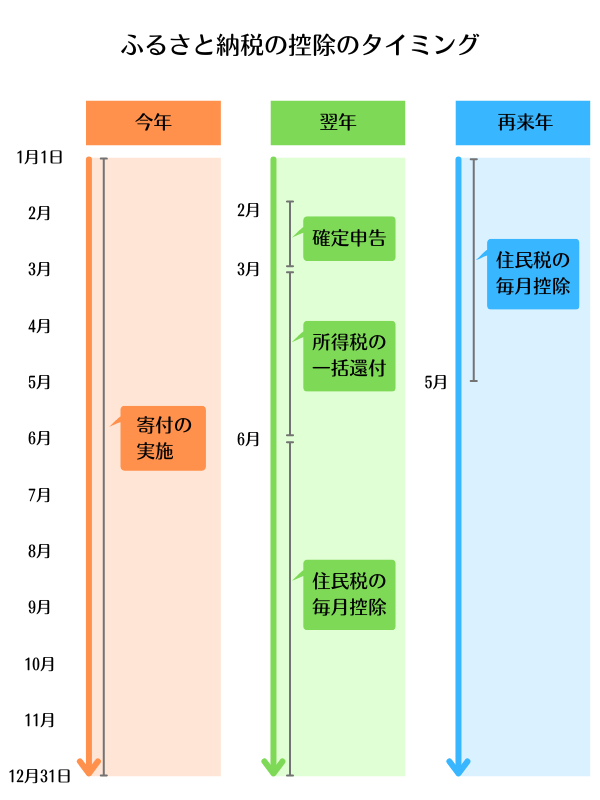

ふるさと納税は、一定上限内で寄付した金額から2,000円を差し引いた額が控除の対象となるため、この「2,000円」で「返礼品」を得たともいえる。

寄附金額から2,000円を引いた金額が、ふるさと納税した年の所得税から控除され、また、翌年度の住民税から控除される。これらは払うべき所得税・住民税を前払いして返戻金を得ているだけであり、税金が減ったわけではないので注意したい。

ただし、受け取った返礼品が2,000円以上の価値がある場合は、ふるさと納税をして得をしたと考えることもできるだろう。

NISAのケース

結論として、NISAについては所得税控除の節税にはならない。なぜなら、NISAは運用益の全額が非課税になるのであり、投資額が課税時に所得控除され、所得税・住民税が軽減されるわけではないからだ。iDeCoと混同しがちなため注意が必要である。

NISAは、毎年一定金額の範囲内で投資した金融商品から得られる利益が非課税になる制度のことだ。通常の資産運用においては、投資した金融商品(株式や投資信託等)を売却して得た利益や受け取った配当に対しては約20%の税金がかかる。NISA制度を活用すれば上記の約20%の税金が一定期間にわたって免除されるのだ。

NISAの主なメリット・デメリットは、以下の表の通りである。

| メリット | デメリット |

|---|---|

| ・いつでも売却、払い出しが可能 ・売却益、配当金が非課税となる ・売却益、配当金の確定申告が不要 |

・非課税期間に上限がある ・投資できる金額に上限がある ・投資できる商品に制限がある ・損益通算が使えない ・ロールオーバー時は、移管時の取得価格になる |

資産運用によって得られた利益に対する税金を節税できる点は大きなメリットだ。しかし非課税となる期間および金額に上限があるため、永続的な節税方法ではない点に留意しよう。

<Appendix>ひとり親控除は適用できない

「ひとり親控除」とは、婚姻をしないで子どもを育てている人が対象となる所得控除の一つだ。いわゆる「シングルマザー」「シングルファーザー」が利用できる制度である。適用条件を満たせば一律35万円の控除を受けることができるものだ。

ちなみに本制度の適用条件は、本人の所得金額の合計額が500万円以下で子どもが給与を得ている場合はその金額が48万円以下であることなどがある。

ひとり親控除では、過去の婚姻歴は問われない。例えば結婚せずに子どもを育てている場合でも対象となる。

ただし、所得金額に500万超は適用されないという制限があるため、年収1,000万円以上の場合は適用できない。

| メリット | デメリット |

|---|---|

| ・条件を満たせば一律35万円の所得控除を受けられる | ・ひとり親だとしても所得金額が500万円超の場合は適用されない |

高い節税効果を求めるなら築古中古物件への不動産投資がおすすめの理由

節税を重視した投資をしたい場合は、築古中古物件への不動産投資がおすすめだ。なぜなら不動産投資は「減価償却」を活用することで購入年以外は実際の現金出費を伴わずに所得を圧縮できるからである。減価償却とは、経年により価値が下落する資産(不動産投資では建物)を取得した場合、取得にかかった費用をその資産の耐用年数に応じて分割して計上していく会計処理のことをいう。

賃貸アパートなどの建物は、賃貸している期間にわたって収益を生み続けるため、取得費用を取得した年度に全額経費計上してしまうと年度ごとの収益と費用のバランスが損なわれる。そのため賃貸アパートなどの建物の取得費用は、耐用年数に応じて分割して経費として計上されるのだ。なお会計上土地は、建物と異なり経年劣化しないと考えられている。

そのため「土地は減価償却できない」という点は押さえておきたい。減価償却費は、帳簿上のみに発生する経費のため、実際の現金出費を伴うことなく経費を増やして所得を圧縮することができる点が不動産投資における節税のキーポイントである。投資する物件の構造や築年数によっては、短期間で大きく減価償却費を計上することができるため、高い節税効果が期待できるのだ。

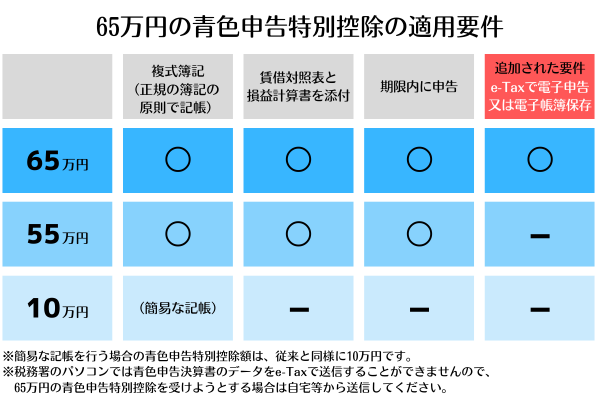

<「青色申告特別控除」で65万円を控除>

「青色申告特別控除」が適用できれば、最大65万円の控除を受けることができる。「複式簿記で記帳をしている」「不動産所得や事業所得がある」などが条件となり、不動産所得に関しては一定以上の規模で不動産賃貸などを手がけていることが必要だ。

節税重視の不動産投資に適した物件の3つの条件

節税重視の不動産投資に適した物件の条件は、以下の3つだ。

- 土地価格よりも建物価格のほうが高い物件

- 軽量鉄骨造または木造の物件

- 築19年(軽量鉄骨の場合)または22年(木造の場合)を超える築年数の物件(法定耐用年数を経過した物件)

建物価格が高い

減価償却費は、以下の表によって算出される。

| 1年あたりの減価償却費 | |

| 建物金額×定額法の償却率※ | |

| 耐用年数(中古物件の場合) | |

| 法定耐用年数>築年数の場合 | 法定耐用年数≦築年数の場合 |

| (法定耐用年数-築年数)+築年数×0.2 | 法定耐用年数×0.2 |

出典:国税庁※この先は外部サイトに遷移します。より株式会社ZUU作成

減価償却は建物のみに行われる会計処理のため、建物価格が高い物件ほど計上できる減価償却費の金額が大きくなる。物件価格(土地と建物の合計価格)において建物部分の比率が高い物件のほうが節税の観点からは有利といえるだろう。

軽量鉄骨造または木造の物件

築年数が法定耐用年数以上の場合、耐用年数を法定耐用年数の20%という短期間とすることができる。法定耐用年数が短いほど築年数が法定耐用年数以上の場合の耐用年数を短くできるため、1年あたりの減価償却費を高められるのだ。物件の構造ごとの主な法定耐用年数は、以下の表の通りである。

| 構造 | 法定耐用年数 |

|---|---|

| 軽量鉄骨造 | 19年 |

| 木造 | 22年 |

| 重量鉄骨造 | 34年 |

| RC造・SRC造 | 47年 |

各種別で法定耐用年数が短いのは、軽量鉄骨造・木造のため、「耐用年数を短くする」という観点からは両者が適しているといえる。

築19年(軽量鉄骨造の場合)または22年(木造の場合)を超える築年数の物件(法定耐用年数を経過した物件)

減価償却費を短期間で大きく計上するには、法定耐用年数が短い軽量鉄骨造・木造の物件かつ築年数が法定耐用年数を経過した物件が重要である。なぜなら例えば軽量鉄骨造と木造の耐用年数は以下のようになり1年あたりの償却率を大きくできるからだ。

- 軽量鉄骨造:3年(法定耐用年数19年×0.2=3.8→端数切り捨てで3年)

- 木造:4年(法定耐用年数22年×0.2=4.4→端数切り捨てで4年)

ただし減価償却費の計上ばかりを重視し過ぎないことも忘れてはならない。たしかに上記のように築19年超の軽量鉄骨造アパートや築22年超の木造アパートに投資すれば3年または4年で減価償却ができる点はメリットだ。しかしそれ以降は、減価償却費の計上ができなくなる点も押さえておきたい。

3年間ないし4年間保有した後、売却する場合に買値以上で売れれば問題ない。しかし逆の場合は、節税できた金額以上の売却損が出るリスクがある点も認識しておく必要がある。超高所得者層であれば仮に売却損が出ても節税メリットのほうが上回る可能性はおおいにある。しかし減価償却費の計上による節税は、必ずしも万人に通用する方法ではないといえるだろう。

所得税に関するQ&A

Q1.年収1,000万円超の人の割合と税率は?

国税庁が公表している「令和3年分 民間給与実態統計調査」によると年収が1,000万円を超える人の割合は4.9%だ。税率(所得税+住民税)に関しては、課税所得額が1,000万円を超える場合、1,800万円未満の人は43%、4,000万円未満の人は50%、4,000万円以上の人は55%の税率が適用される。

Q2.年収1,000万円超の人がすぐにできる税金対策は?

さまざまな所得控除や税額控除を活用したり、iDeCoを活用したりする方法が挙げられる。基本的に各控除の制度は、申告時にもれがなければ納税額を減らすことにつながるので、どのような控除の制度があるのかをしっかりと理解しておくことが非常に重要だ。

Q3.なぜ不動産投資で課税所得を減らすことができるのか?

減価償却の活用で課税所得の圧縮ができることが主な理由だ。また不動産運用を一定規模以上で行っていると「青色申告特別控除」が活用でき、最大65万円の控除を受けることが可能になる。

宮路 幸人

会計事務所での長い勤務経験で培った豊富な実務知識により、会計処理・税務処理および経営や税務に関する相談など、さまざまな問題に対応。宅地建物取引士、マンション管理士等の資格を保有し、不動産と相続関連に強みを発揮する。特に相続関連では、税務面だけでなく、家族の幸せを重視したトータルでの提案を行っており、軽いフットワークでお客さまのニーズに応えることをモットーとする。離島支援活動にも積極的。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。