この記事は2022年4月6日に「ニッセイ基礎研究所」で公開された「円買い為替介入の可能性を考える~過去の振り返りと今後のハードル」を一部編集し、転載したものです。

要旨

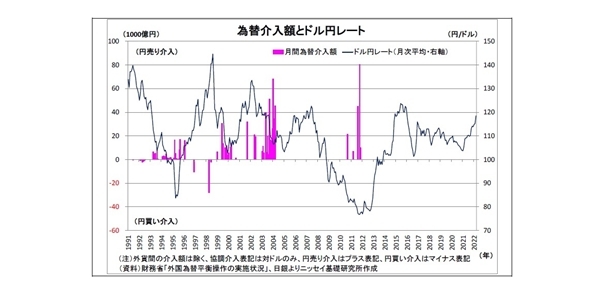

先月以降、にわかに円安が進行したことで、政府要人から円安けん制と取れる発言が相次いでおり、市場でも政府が円買い為替介入に踏み切る可能性が意識されている。

しかし、円買い介入の実施にはハードルがあると考えられる。それは米国の理解だ。米国にはもともと人為的に為替を操作することを嫌う傾向がある。また、現在の米国にとって最優先課題であるインフレを抑えるためには、輸入物価を押し下げるドル高の方が好都合のため、米政府は「円買いドル売り介入」を快く思わない可能性が高い。米国の理解が得られなかったとしても介入を行うことは可能だが、外交上の軋轢の火種になる恐れがあるうえ、協調介入の実現が見込めなくなる。

また、円買い介入を実施したとしても、円安進行を止められるという保証はない。過去のデータを振り返ると、日本の「単独介入」の場合は効果が乏しかったとみられる。一方、協調介入の場合は効果がより強かったと考えられるが、常にてきめんな効果を発揮してきたわけでもない。ファンダメンタルズに逆らう形での介入の場合には、その効果が長続きしない可能性が示唆されている。

足元の状況を考えると、まず円買い介入に対する米国の理解を得られるかは不透明だ。仮に得られたとしても、米国の協力は得られず、効果の限られる単独介入になる可能性が高いだろう。また、ファンダメンタルズの面で円安圧力が続くと見込まれる。日米の金融政策の方向性の差は容易に揺るぎそうにないうえ、輸入企業による実需の円売りをもたらしている原油高も長引くとみられるためだ。従って、円安が続く場合には、「悪い円安」との批判を危惧した政府が円買い介入に踏み切る可能性はあるものの、実施のハードルが低いわけではなく、実施したとしても効果はあまり期待できないと考えられる。