この記事は2022年3月22日に「ニッセイ基礎研究所」で公開された「米国の株式市場と債券市場、どちらの見通しが正しい?」を一部編集し、転載したものです。

要旨

米国株式は2022年に入って金融引き締めの前倒し観測やロシアのウクライナ侵攻などが嫌気され大きく下落したが、3月中旬以降、反発している。

米国株式が底堅い背景には米国経済や米国企業の業績が堅調であると株式市場で考えられているためである。

その一方で米国の債券市場では、長短金利差が縮小しており、景気後退が懸念されている。

現時点では債券市場が先行きに対して悲観的になり過ぎていると思われるが、リスク・シナリオとして景気後退とともに米国株式が大きく下落する可能性も考慮して、今後の動向を注視していく必要があるだろう。

1 ―― 米国株式、反発

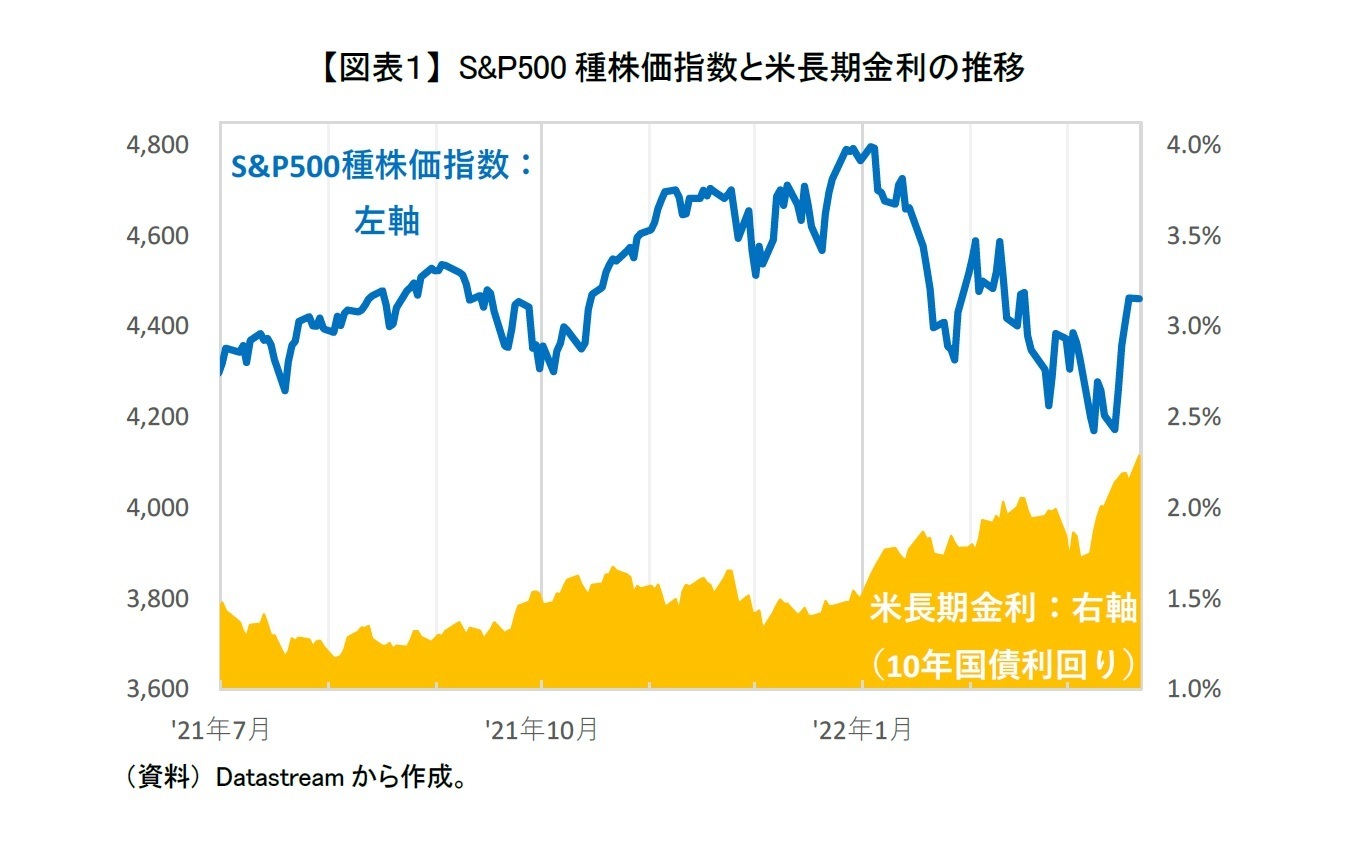

米国株式は、2022年に入ってから金融引き締めの前倒し観測、ロシアのウクライナ軍事侵攻やそれに伴う原油などの資源高などが嫌気されて、大きく下落した。S&P500種株価指数(青線)は年初4,800ポイント目前であったが、3月上旬には昨年6月上旬以来、約9カ月ぶりに4,200ポイントを下回り、年初来の下落率は一時12%を超えた【図表 - 1】。

ただ、その後は原油価格がピークアウトしたことに加えて、停戦協定の進展期待などから大きく反発した。3月の15日、16日のFOMCでは予定通りに利上げが決定され、米長期金利(10年国債利回り:黄面グラフ)が2.2%を超えた。それでもS&P500種株価指数は約1か月ぶりに4,400ポイント台まで回復し、その水準を維持している。

2 ―― 米株式市場では堅調な経済・企業業績を見込む

このように米国株式が底堅いのは、やはり米国経済や米国企業の業績がウクライナ情勢や資源高などの影響は多少あるにせよ、堅調であると株式市場で考えられていることが背景にある。

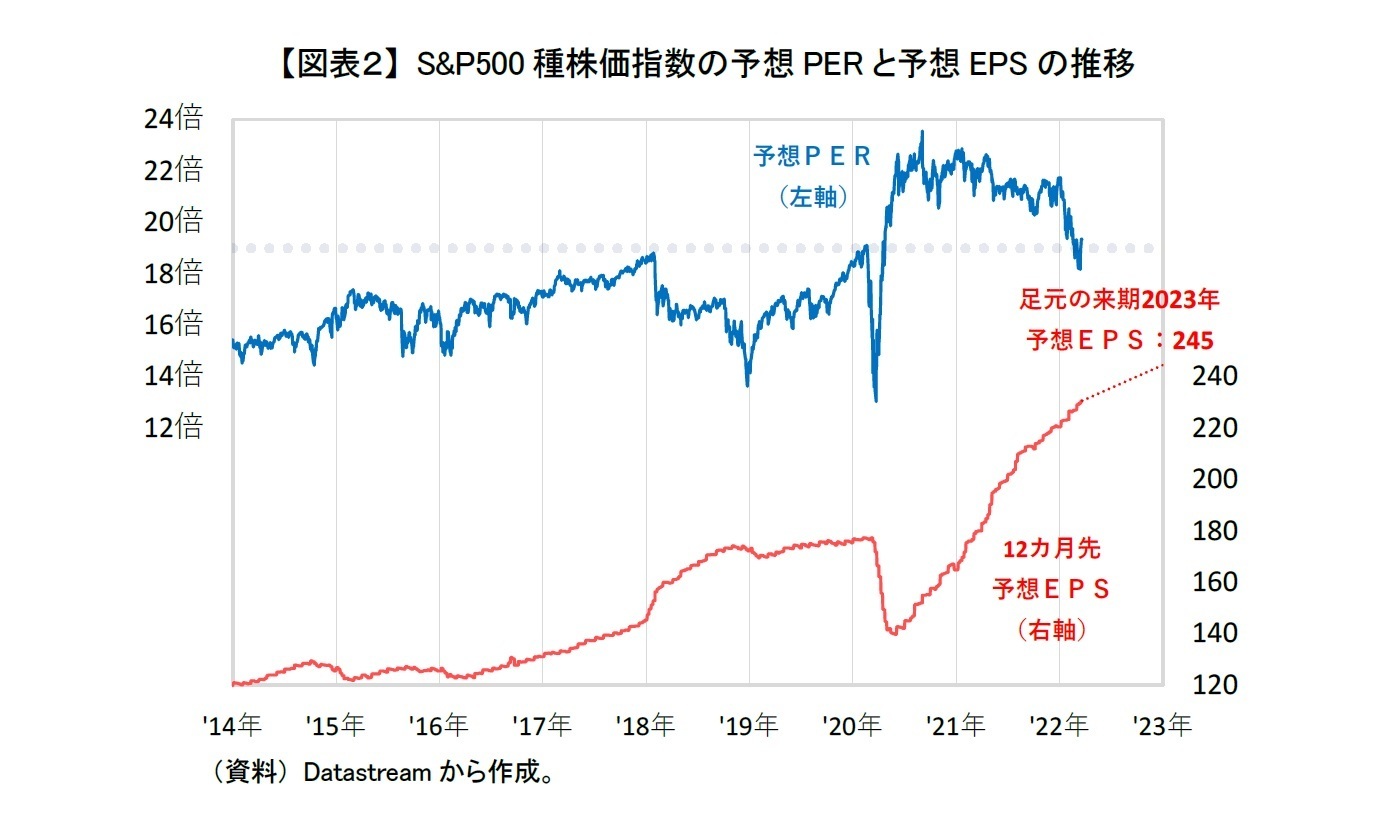

そのことはS&P500種株価指数の予想PER(青線)からうかがえる【図表 - 2】。予想PERは20倍を超えていた2021年までと比べると2022年に入ってかなり低下したが、それでも19倍(点線)を超えている。2019年以前と比べるとまだまだ高水準にあり、株価には景気後退や業績低迷が織り込まれていないことが分かる。

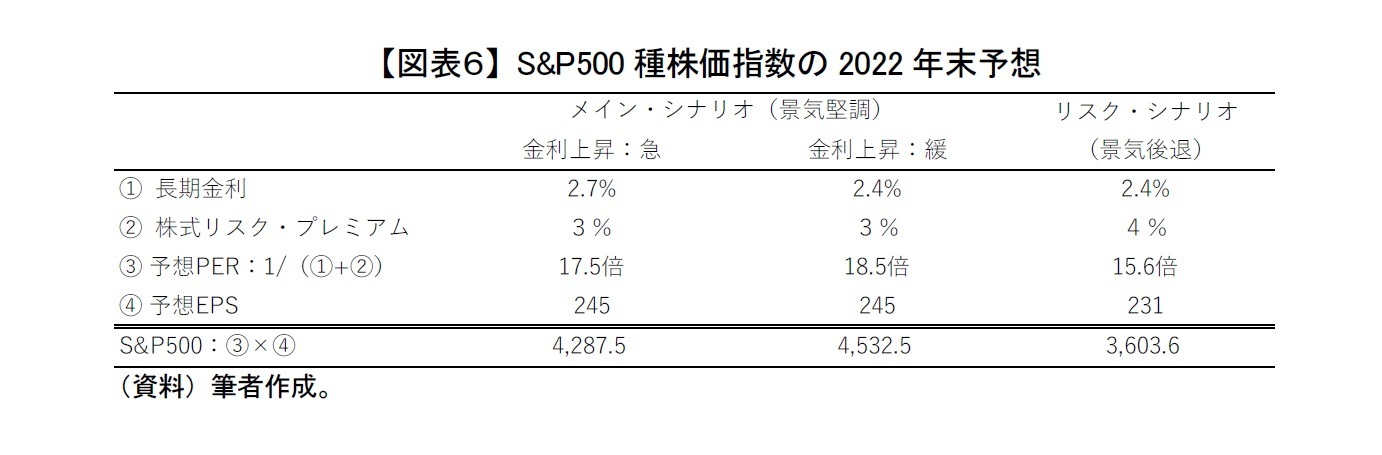

今後も米国企業の業績が堅調であり、さらに長期金利の上昇が緩やかで年末までに2.4%から2.7%程度に収まるのであれば、予想PERは長期金利の上昇によりやや低下するが、それでも予想PER が17.5倍から18.5倍程度までの株価は許容されるだろう*1。足元の業績見通し、S&P500種株価指数の来期予想EPS:245ポイントを元にすると、S&P500種株価指数は年末までに現在の水準、4,300ポイントから4,500ポイントあたりを維持できる可能性が高いと筆者は考えている。

*1:詳しくは「米国株式、金利上昇への耐久力は?」参照。

3 ―― 米債券市場では景気後退を示唆?

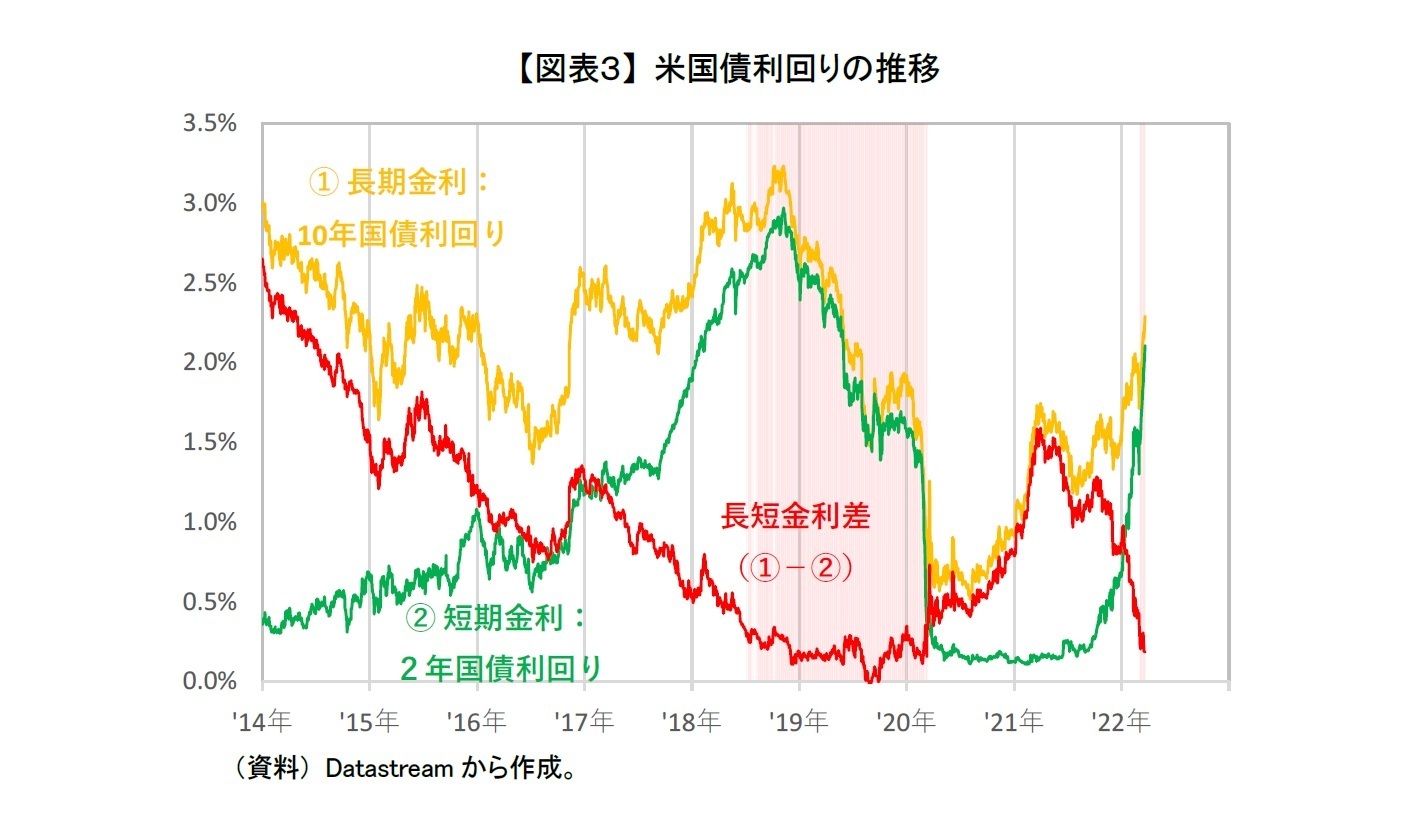

その一方で米国の債券市場では株式市場とは異なり、米景気の先行指標の一つと考えられている長短金利差が縮小しており、景気後退が懸念されている状況にある。

長期金利(10年国債利回り:黄線)と短期金利(2年国債利回り:緑線)のスプレッド(赤線)をみると、長期金利が上昇しているものの短期金利ほど上昇していないため、スプレッドは足元0.3%にまで縮まっている【図表 - 3】。これだけ長短金利差が縮小したのは2018年7月から2020年2月(薄い赤のハイライト部分)以来のことである。

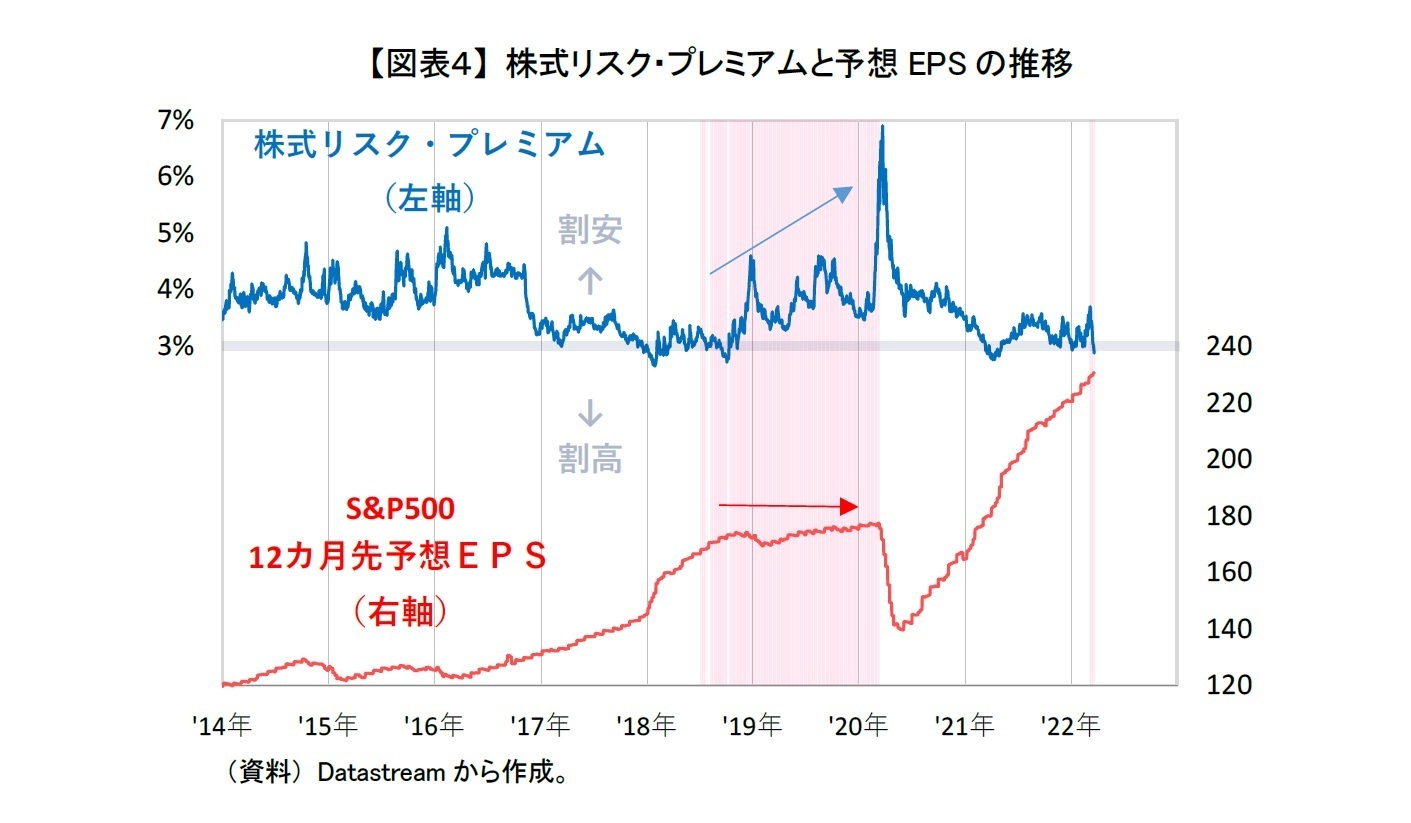

S&P500種株価指数の予想EPS(赤線)は、過去に長短金利差が小さかった2018年7月から2020年2月にかけてほぼ横ばいで推移していた【図表 - 4】。米国企業の業績がその期間に足踏みしていたことが分かる。予想PERの逆数である予想益回りから米長期金利を引いた米国株式のリスク・プレミアム(青線)は、それに伴って3%から一時4.5%を超えるまで上昇した。

足元の米国株式のリスク・プレミアムも2018年7月以前と同様の3%程度で低水準にある。これから本当に景気後退局面となり、企業業績の拡大が鈍化すると、投資家が要求する株式リスク・プレミアムが上昇し、株価が大きく下落する展開となるだろう。

予想PERは、株式リスク・プレミアムが4%まで上昇すると長期金利が2.4%でも15.6倍まで低下する。どれくらい業績が低迷するかにもよるが、2018年と同様に現在の12カ月予想EPS:231ポイントで停滞したとすると、S&P500種株価指数は3,600ポイントまで下落するかもしれない。

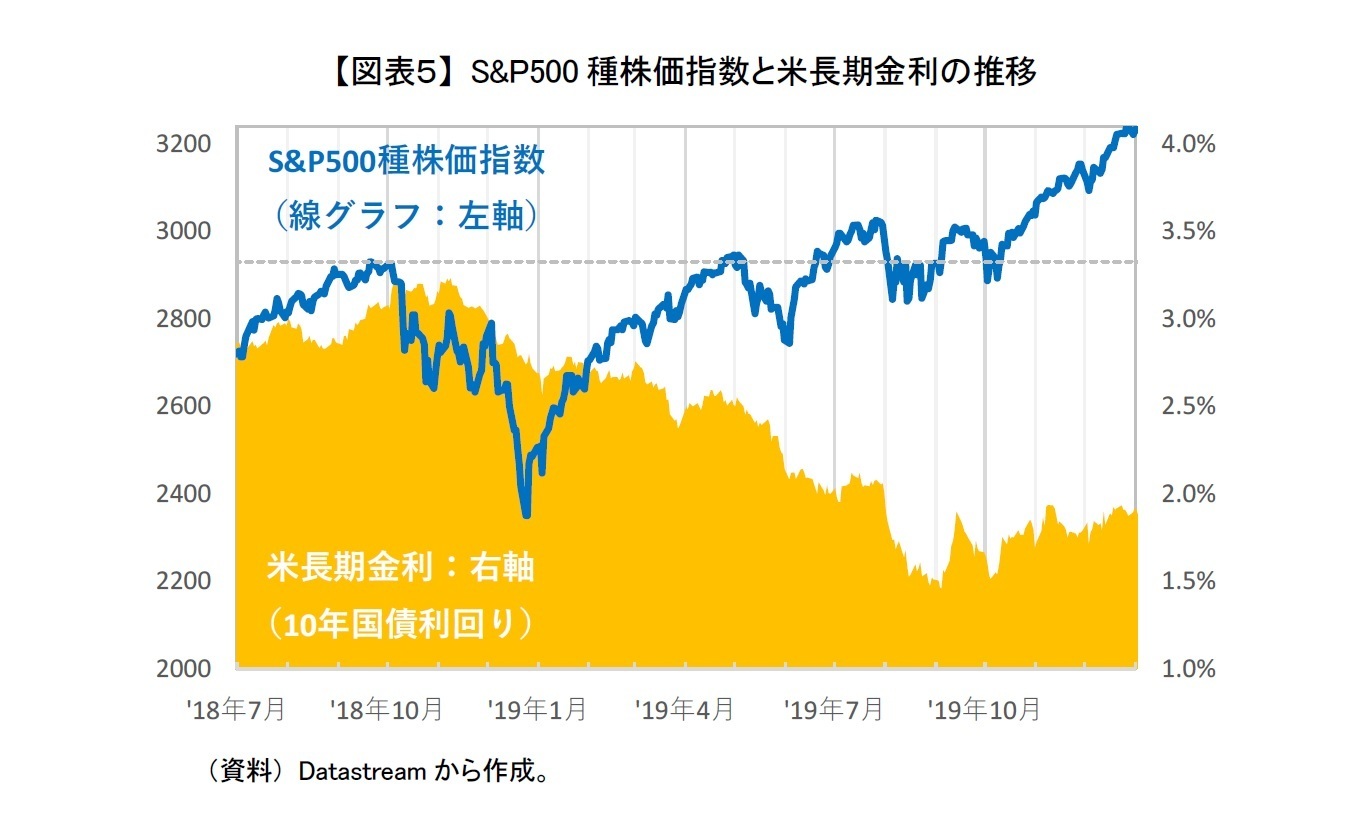

なお、S&P500種株価指数は2018年7月以降に最大で20%下落し、2018年10月につけた高値を超えるのに約1年かかった【図表 - 5】。当時は利上げが最終段階にあり、2018年12月を最後にそれ以降は利上げが行われず、さらに2019年8月、9月、10月と3カ月連続で利下げが行われた。長期金利をみても2018年11月以降、低下しており、金利低下が株価を下支えしたと考えられる。

現在は利上げ初期の段階で年7回の利上げが予定されている。経済動向次第で金融政策の方針が見直されるかもしれないが、打てる手も限られている。実際に景気後退を迎えた場合は2018年のような金融政策のサポートが得られる可能性は低く、2018年より株価の回復に時間がかかるかもしれない。

4 ―― 最後に

現時点では、3月のFOMCでの経済見通しでも示されたように米国の経済や企業業績は引き続き堅調で、米国株式も底堅く推移することをメイン・シナリオとして考えている【図表 - 6】。つまり、米国債券市場が先行きに対してやや悲観的に考えすぎているのではないだろうか。米長期国債は地政学リスクが意識される中で安全資産として買われやすいため、長期金利の上昇は経済情勢以外によって抑えられているのかもしれない。

しかし、ウクライナ情勢や資源価格、物価や金融政策の動向など不透明感が依然として高いのも事実である。リスク・シナリオとして債券市場から示唆されるような景気後退とともに米国株式が大きく下落する可能性も考慮して、今後の動向を注視していく必要がある。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

前山裕亮(まえやま ゆうすけ)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・米国株式、金利上昇への耐久力は?

・米国株式、2022年末に長期金利2.4%までなら耐えられる?

・米国株式に今から投資ってどうなの?

・資源高などへの耐久力が問われる日本株式

・日米株式で対応が異なるレバレッジ型~2022年1月の投信動向~