この記事は2022年2月28日に「第一生命経済研究所」で公開された「追い込まれるロシア、遂にSWIFT排除」を一部編集し、転載したものです。

要旨

G7諸国は、遂にロシアをSWIFTから締め出して、ドル決済を停止する扱いを決めた。その結果、日本とロシアの貿易取引も大きな影響を受けて、縮小を余儀なくされるだろう。ロシアの中央銀行も為替介入ができなくなり、ルーブル下落に拍車がかかると予想される。今後、ロシア側からG7に対する報復も怖い

ドル決済停止

米国、英国、EU、カナダは、2月26日にロシアの一部の銀行をSWIFT(国際銀行間通信協会)から排除すると合意した。27日には岸田首相がそこに日本も加わると表明した。そこでは、「一部の」とされてはいるが、その詳細は現時点では明らかではない。通信社報道では、約7割のロシア銀行のドル取引が停止することになると伝えられる。

これで、対ロシアのドルを仲介させた貿易取引は決済が大幅に制約される。代金の支払いができなくなるのだから、対ロシアの輸出入は大打撃を受けるだろう。円とルーブルの間では、一旦ドルを仲介させている。その仲介ができなくなって、輸出入がともに困難になるということだ。

今後、ロシアの貿易事業者が、SWIFTから排除されない一部のロシアの銀行に中継するコルレス銀行(送金の中継機関)に契約をシフトさせれば、従来通りの貿易取引を継続することはできる。しかし、将来的にそうした残りのロシアの銀行がSWIFTから排除されれば、貿易決済ができなくなるリスクは残る。従って、いずれにしても日本の貿易取引が萎縮することは間違いないだろう。

長期化の懸念

SWIFTからの排除は、ロシアの軍事侵攻を止めるために、欧米が考える最大限の武器を使ったということだ。この懲罰的な措置を通じて、停戦を促すのが目的である。現在、停戦交渉が進んでいるという報道もある。しかし、ロシアはそうした圧力には屈しないという見方は強い。また、欧米も、ロシアに経済的打撃の深刻さを痛感させるために、SWIFTからのロシア銀の取引停止を長期化させるだろうという見方もある。筆者も長期化すると考えている。

経済制裁は、G7がロシアを一方的に締め上げるニュアンスがあるが、実際はロシアだけではなくG7も同時に経済的打撃を被る。それを覚悟して、SWIFTからの締め出しを決定したのだろう。

筆者は、まさかこれほど早期にSWIFTから締め出すと思わなかった。こうした米国の強権発動は、一見、米国のドル覇権の威力を見せつけるものであるが、制裁されるロシアや制裁を懸念する中国などには、ドル決済から離れる強い動機を与える。中長期的には、米国の力を弱めることになるだろう。

デジタル通貨は打開になるか?

目先、ロシアが貿易決済をどこまでSWIFTを経由しないでできるかどうかが焦点だ。ロシアの銀行には、SPFSという銀行間送金システムがある。2014年にクリミア紛争を受けて、ロシアがつくったものだ。当時から、欧米ではロシアをSWIFTから締め出せという意見があった。ロシアはその頃からドル決済停止に備えていた可能性がある。しかし、SPFSがあったとしても、日本の銀行がこれに加盟していなければ、日ロ貿易の決済はできないだろう。これに対して、中国とロシアの貿易は微妙である。中国にはCIPSという銀行間送金システムがある。SPFSとCIFSが連携するか、ロシアの銀行がCIFSに加盟すれば、中ロ貿易は維持できる。日本などドル決済を使っている貿易は停止するが、ロシアの最大の貿易相手国の中国とは貿易取引を維持する可能性はある。

そもそも、ドル決済停止がダメージを与えるのは、資金決済が銀行口座を通じて行われているからである。貿易決済では、貿易事業者がコルレス銀行の口座を使って資金決済を行う。だから、資産凍結を宣告されると、資金を動かせなくなって、貿易取引が不可能になる。米国は、SWIFTに働きかけて、ロシアの銀行を排除することで、ドル取引を停止させることで、ロシアの資金決済をできなくさせている。

この懲罰的措置をかわすため、デジタル通貨を使い、国際決済機関の勘定を使用せずに、貿易取引相手が相互に支払いを完了させる方法がある。デジタル通貨とは、暗号資産(仮想通貨)や中央銀行が実験しているCBDCなどである。デジタル通貨は、ブロックチェーン技術を使って価値を立証し、いわば「デジタル現金」のように分権的に、その場で支払いを決済できる役割ができる。

ただし、今回の件では、そうした対応はできなさそうだ。仮に、ロシアの貿易事業者が暗号資産を使おうとしても、貿易取引を暗号資産で決済しようという契約にはなっていないからだ。むしろ、近い将来には、ロシア・中国はドル覇権に屈しないために、デジタル・ルーブルやデジタル人民元が、安全保障の目的で流通する可能性はある。

もうひとつの劇薬

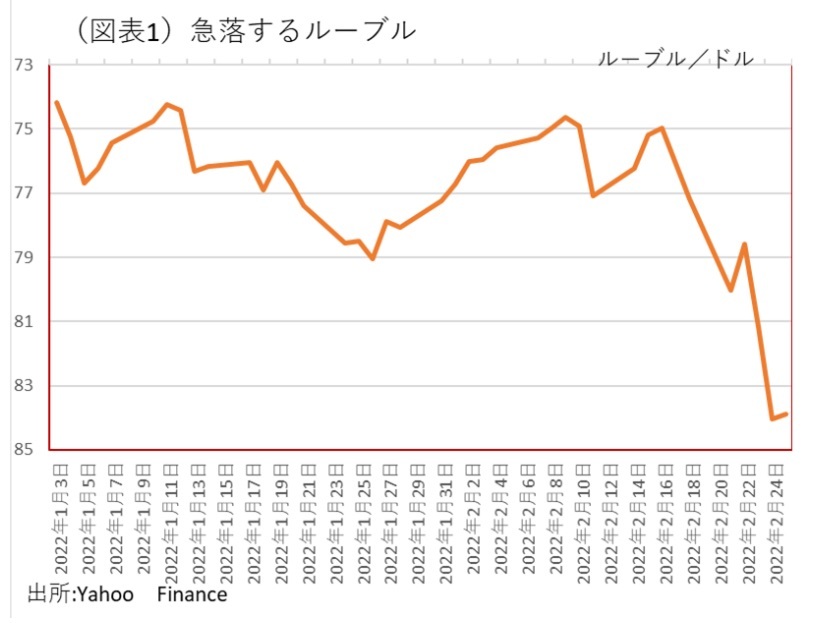

今回は、同時にロシア中央銀行の金融取引を規制することを決めている。これは、ロシア中銀が外貨準備を使って、急落するルーブルへの為替介入ができないようにする措置である。実際、ロシア中銀はルーブルへの介入を実施して、下落に歯止めをかけようとしている。今回、それができなくなるので、ルーブル下落に拍車がかかる(図表1)。ルーブル急落は、ロシアの輸入コストを急上昇させる。たとえ、ドル決済が停止されても輸入が続行できる品目があったとしても、ロシアは物価高に苦しむ。ルーブル防衛のために、ロシア中銀が利上げをすると、ロシア経済はさらに甚大な打撃を受ける。ロシア中銀の取引規制もまた劇薬である。日本企業は、たとえ貿易取引ができるとしても、受け取ったルーブルの代金が劇的に落ちることを強く警戒して、輸出を手控えることになるだろう。

ロシアを締め上げる戦略

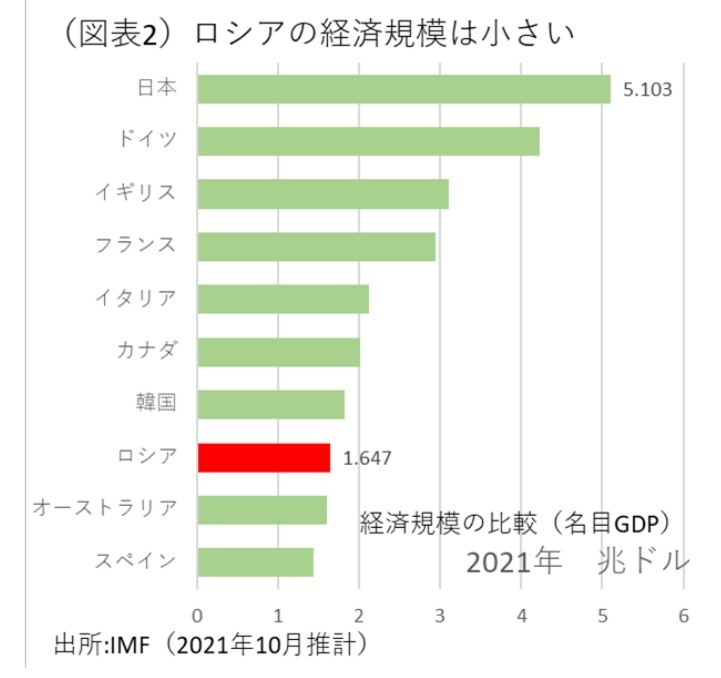

ロシアが軍事大国であることは知られているが、経済規模は大きくない。経済規模(名目GDP)でみて、ロシアは日本の1/3でしかない。IMFの推計では2021年1.6兆ドルだ(日本5.1兆ドル)。対中国では、1/10に過ぎない。主要先進国などと比べても、ロシアはかなり小さい(図表2)。日本の1/3の経済規模の国が、強大な軍事力を持てるのは、ロシアが資源国だからだ。天然ガスでは、世界の輸出国中で第1位の金額だ。原油の輸出では第2位、石炭の輸出では第3位だ。ロシアの所得の源泉は、こうした豊富な資源の輸出である。今後は、そうした資源輸出ができないように、ほかにもG7は様々な規制を仕掛けてくるだろう。

すでに、G7諸国は自衛措置を講じている。日本はロシアからの輸出停止によって、欧州がLNGを入手できなくなったときに、日本からLNGを輸送することを決めている。3月に数十トン規模のLNGを欧州に届くように向かわせている。G7諸国の間では、ロシアなどの資源に依存しないように、新しいサプライチェーンを構築することに着手しているようだ。そして、中長期的には脱炭素化によって、エネルギー需要を減らして、ロシアに打撃を与えようと考えているだろう。

今後の経済制裁で警戒されるのは、ロシアが報復措置として、レアメタル・レアアースの輸出停止を実施する可能性である。パラジウム、コバルト、ニッケル、白金などの鉱物資源である。日本では、2021年は半導体不足によって、自動車などの生産活動が落ち込んだ。今後、ロシアがレアメタルを禁輸すると、同様に日本の製造業は、生産ができなくなる品目が発生するだろう。だから、製造業は、レアメタルの調達先をロシア以外にシフトさせて、安定供給を確保しようとするだろう。パラジウムは、中国や南アフリカでも産出される。ニッケルは、インドネシア、オーストラリア、ブラジルで産出される。資源の調達先は、複数に分散して、調達コストが多少高くても、安定供給を重視するほかはない。

おそらく、今後、原油価格などは1バレル100ドルを超えて急上昇するだろうから、日本の素材産業への打撃は大きくなる。家計にも、数か月のタイムラグをおいて、値上げラッシュが起こるだろう。日本経済の前には、当面、大きな不確実性が横たわりそうだ。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部

首席エコノミスト 熊野 英生