この記事は2022年6月24日に「ニッセイ基礎研究所」で公開された「国民からみるCBDC導入の意味-国民負担と社会的便益き」を一部編集し、転載したものです。

はじめに

中央銀行デジタル通貨(以下、CBDC)が発行されたとき、国民にはどのような影響が及ぶのか。

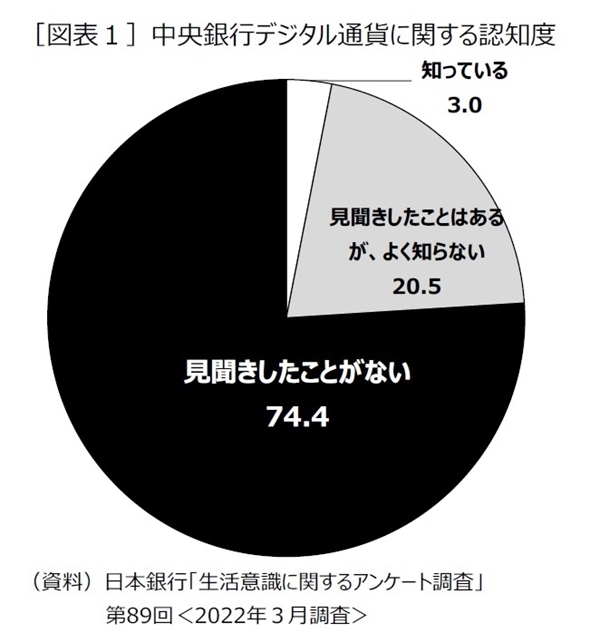

日本銀行が2022年4月に公表した「生活意識に関するアンケート調査」によると、CBDCという言葉について「見聞きしたことがない」との回答が7割台半ばを占める[図表1]。

日銀は、CBDCの発行において「最終的に国民の十分な理解が得られることが不可欠」だと強調するが、国内におけるCBDCの認知度は、まだ高いとは言えない。国民がCBDCに関心を持ち、最終的に発行の是非を判断していくには、自らに及ぶ影響を知ることが必要である。

本稿では、CBDCの発行に伴う国民への影響をコスト面から整理し、国民がCBDCの発行是非を判断するためには、どのような情報が必要になるかを考える。

現金流通に係る国民負担

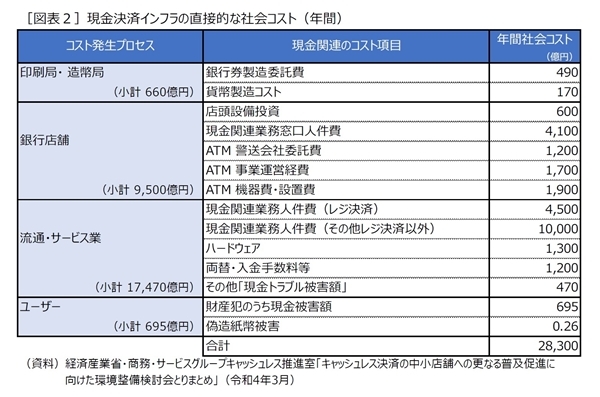

世界の主要国の中でも、日本のキャッシュレス決済比率が低いことはよく知られているが(*1)、現金の流通に年間約2.8兆円(経済産業省による推計)ものコストが掛かっていることは、あまり知られていない[図表2]。そして、そのコストが国民負担で賄われているという事実は尚更だろう。

例えば、現金を製造するにもコストが掛かる。紙幣の場合、印刷局が製造を行うが、製造を委託し製造費用を支払うのは日銀である。日銀は、その費用を日銀自身の収益「通貨発行益(*2)」によって賄っている。ここで謂う「通貨発行益」は、国が日銀に通貨発行権の独占を認めていることで生じた収益であり、最終的には国民に帰属するものとして、経費などを除いた残余が国庫に納められる。そして、国庫に納められた納付金「国庫納付金」は、税外収入として一般会計の歳入金となり、歳出を通じて国民に還元される。つまり、日銀が印刷局に支払う製造費用は、日銀の経費として国庫納付金の減少につながり、国の歳入減が国民の受益の減少になる。紙幣の製造コストは、国民が広く負担する。なお、硬貨の場合、国民負担はより分かりやすい。硬貨は、財務省の計画に従って造幣局が製造を行うが、その費用は財務省予算から支出される。国の行政機関である財務省の支出は、国民の税金や借入によって賄われていることから、硬貨の製造コストも国民が負担していることが分かる。

市中における流通では、国民は金融機関や店舗などが負担するコストの一部を負担する。例えば、金融機関は多くのATMを市中に設置しているが、その維持や管理、現金輸送には、相応にコストが掛かっている。また、現金取引が行われる実店舗では、現金を取り扱うレジシステムが必要であり、その関連業務(レジ締めなど)に従事するための人員も手配する必要がある。サービス利用者である国民は、それらのコストが上乗せされた商品やサービスを購入し、送金手数料などを支払うことで、現金流通に係るコストを負担する。現金は決して「無料」で提供されるものではないことが分かる。

*1:一般社団法人キャッシュレス推進協議会「キャッシュレス・ロードマップ2021」より。世界主要国におけるキャッシュレス決済状況は、韓国94.7%、中国77.3%、英国57.0%、米国47.0%、フランス44.8%、ドイツ17.9%(2018年時点)。

*2:通貨発行益は、銀行券の発行と引換えに保有する金融資産から生じる利子収入等。

国民の判断に必要なもの

CBDCが導入されると、現金流通に係る国民の負担は小さくなり得るが、CBDCに関するコスト負担が新たに生じることになる。国民がCBDC導入の是非を判断するには、コスト構造の変化を理解したうえで、CBDCがもたらす社会的便益や経済的便益について理解を深めることが必要だ。

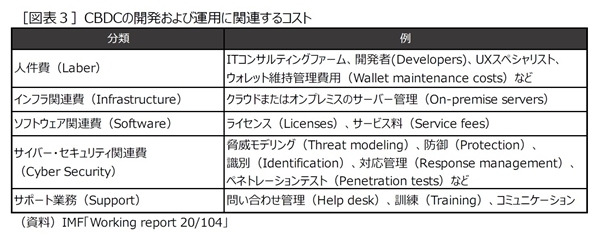

CBDC導入で生じるコスト負担

例えば、CBDCが導入されると、CBDCの開発やウォレットの維持管理に掛かる「人件費」、システム稼働やインフラ構築における「インフラ関連費」、民間技術の使用に伴う特許利用料やサービス料といった「ソフトウェア関連費」、サイバー犯罪を防ぐための「サイバーセキュリティ関連費」、CBDCの利用に寄せられる問い合せや周知に掛かる「サポート業務費」などが新たに生じる[図表3]。これらのコストを、誰がどのように負担していくかは、まさにいま議論されているところであり、具体的なところは決まっていない。しかし、国民にも相応に負担が生じることは間違いないだろう。

もちろん、CBDCが導入されれば、現金流通に掛かるコストは小さくなるはずであり、全体として見れば負担が軽減されることは考えられる。ただ、現金には匿名性を確保できることや、情報通信技術を利用できない人も容易に使えるといった利点があり、すぐに全面的にCBDCに移行することは想定されていない。しばらくは両者が併存した状態が続く可能性は高いことから、それぞれの流通に掛かるコストが2重に発生することになる。この様に両者が併存する場合は、国民負担がむしろ増加することもあり得る。

CBDCの導入で生じる国民負担は、今後CBDCの技術面や制度面の設計が進む中で、ある程度定量的に評価することができるようになると思われる。どの程度のコスト負担が生じるかは、国民が判断するうえで、重要な情報となるだろう。

CBDC導入で得られる社会的便益

一方、CBDCがもたらす社会的便益や経済的便益は、クロスボーダー決済への発展や新たなサービスの誕生といった様々な可能性が考えられることもあり、定量的に評価することは難しいかもしれない。国民がCBDCの付加価値やメリットについて理解を深めるためには、ユースケース(*3)からCBDCが活用される、具体的なイメージを持つことが必要かもしれない。

例えば、欧州では、デジタルユーロのユースケースに関する検討も進んでいる。欧州中央銀行(ECB)が2月に公表した資料(*4)によると、デジタルユーロのユースケースとして、(1)P2P(個人間送金)、(2)C2B(企業個人間で行われる実店舗および電子商取引を介した決済)、(3)B2BおよびB2C(企業を起点とする決済)、(4)政府への支払や政府からの給付、(5)IOTペイメント(装置を起点とした自動決済)の5つが検討され、政策目標との適合性や利用者の獲得可能性と言った点から、(1)P2Pと(2)C2Bの2つに焦点を当て、優先的に検証して行くことが示されている。

このうち(1)P2Pは、欧州に人口の大半をカバーするような単一のP2Pソリューションがなく、デジタルユーロの導入でネットワーク効果を高めることができれば、利用者の利便性向上につながることが評価されたと見られる。他方、(2)C2Bについては、各国のカードや即時決済などの国内決済ソリューションが国境を越えてほとんど機能せず、欧州全体で実店舗取引や電子商取引を行うには、少数の世界的な決済サービス提供企業に依存しなければならず、デジタルユーロはそのような状況を改善し、金融や経済面における欧州の戦略的な自立性の獲得につながることが評価されたと見られる。

もちろん、CBDCがもたらす社会的便益や経済的便益は、これだけではないだろう。ECB自身もIOTペイメントの拡大など、他のユースケースも将来的に追加できるよう検討している。欧州が積極的に検討するクロスボーダー決済も、国際送金の非効率性を改善する1つの手段として、有望なユースケースとなる可能性はある。

欧州では、具体的なユースケースが示されたことで、利用者にとっての便益がどのようなものか、ある程度見えてきたように思われる。日本でも様々なユースケースを検討し、CBDCの果たすべき役割を提示して見せることは、国民がコストとの比較で発行の是非を判断するうえで有益となろう。

*3:システムの開発段階で作成する利用者の要求や利用目的を明確に定義したもの。システムの使用例のこと。

*4:European Central Bank,“The euro as a digital currency ?state of play ?”,25 February 2022

おわりに

世界では、2019年に民間主導によるリブラ構想が公表されて以降、政府主導でCBDCの研究開発が加速している。そのスピードは、当時考えられていたものよりも、かなり早いように思われる。日本が国際的な取組みに遅れを取らないためにも、CBDCに対する国民の認知や理解を高めて行くことが必要である。

ECBが今年3月に公表した調査(*5)によると、欧州で調査に参加したほとんどの人は、様々な既存の決済サービスに満足しており、変更を望んでいないという結果が得られている。日本でも多くの人は、現在の決済サービスに大きな不満を持っていないと見られることから、そのままではCBDCに対する関心は高まらない可能性が高い。国民の関心を引き付け、CBDCの発行是非に関する判断を委ねるためには、CBDCと現金に掛かるコストの定量的な比較や、具体的なユースケースを提示することで、CBDCの付加価値やメリットについて、理解を深めて行くことが重要である。

*5:Kantar Public,“Study on New Digital Payment Methods”, March 2022

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

鈴木智也(すずき ともや)

ニッセイ基礎研究所 総合政策研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・海外事例にみるCBDC手数料 ―― 国内事情にあった導入を模索すべき

・CBDCの公共性と民業圧迫 ―― 民間ビジネスに及ぶ影響の考察

・中央銀行デジタル通貨の行方 ―― 2020年の振り返りと今後の見通し

・中央銀行デジタル通貨の「攻め」と「守り」 ―― ECBによるデジタルユーロの取り組み

・経済安全保障の視点で見る「中央銀行デジタル通貨(CBDC)」