積立頻度は「月1回」、「定額」で買い付けるやり方を選ぶ

積立をする頻度は「毎月1回」というのが定番ですが、そのほかに毎日、毎週、隔月、3カ月ごと、半年ごとなど、好きな頻度を選択することができます。証券会社や銀行ごとに選択肢は異なりますが、どこで買うにしても月1回の積立は可能。ですから、とりあえずは月1回の積立から始めればいいでしょう。

「金融商品は日々値動きするので、毎日積み立てたほうがトクなのでは?」と、質問されることがあります。これについては、とある投資信託の「積立の頻度別の成績」をチェックしたところ、積立の頻度による成績の差はほとんど見られませんでした。多くの投資信託で同様の結果になるので、基本的には、毎月1回の積立から始めれば十分です。

積立をする日にちはいつでも構いません。好きな日にちを設定してください。強いて言うなら、毎月「1日」は、積立の設定をする人が多いせいもあって、基準価額が値上がりしやすいという説があります。なるべく安いときに買ったほうがいいわけですから、あまりたくさんの人が選ばなさそうな日を選ぶ、という考え方もありますね。ただ、そこまで気にしすぎる必要はないでしょう。

なお、積立には毎月1,000円のように〝定額〟を買い付けるやり方と、毎月1,000口のように〝定量〟を買い付けるやり方があります。これは、必ず定額での積立のほうを選びましょう。

定量積立は、毎月1,000口などの一定量を、積立日の時価で買っていきます。「~口」というのは、投資信託の取引単位。株は1株、2株と数えますが、投資信託は1口、2口と数えます。

定量積立の場合、対象の投資信託が値上がりすると、必要な投資額が高くなってしまいます。たとえば、1口1円のとき、1,000口買うために必要資金は1,000円ですが、2円に値上がりしたら、いきなり2倍の2,000円になってしまいます。10円になったら、1,000口買うのに1万円も必要です。

積立をしているうちに、その投資信託がどんどん値上がりしたらうれしいですが、毎月の購入に必要なお金が増えますし、どれだけのお金を準備しておけばいいか読みづらいのもネックです。

定額積立では、あらかじめ決めた金額で、買える範囲の口数を毎月買っていきます。投資額は毎月一定ですが、買う投資信託の口数は変わります。

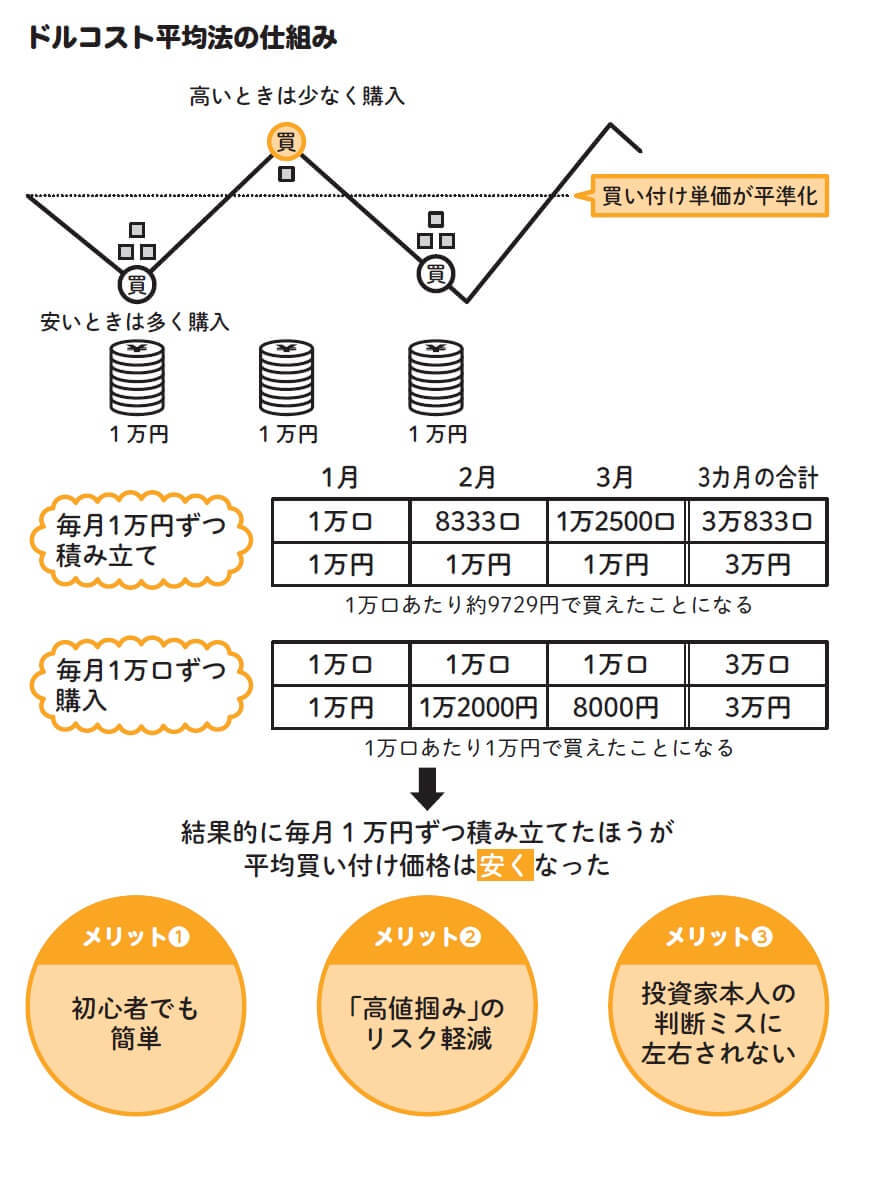

ドルコスト平均法

定額で積立する場合、対象の投資信託が値下がりしているときには多くの口数を、値上がりしているときには少ない口数を買うことになります。このやり方は「ドルコスト平均法」とも呼ばれており、積立をしている投資家の大部分はこちらを選択しています。例を挙げて見てみましょう。

あなたは毎月「A投資信託」を、1月から1万円ずつ定額で積立投資することにしました。1月の積立日、A投資信託の基準価額は1万口あたり1万円。そのため、1万円で1万口買うことができました。2月の基準価額は値上がりして、1万口あたり1万2,000円。積立額はあくまで1万円なので、8,333口買うことができました。3月の基準価額は一気に値下がりして1万口あたり8,000円。このときは1万円で1万2,500口買えました。

この結果、3カ月で取得したのは3万円の投資で3万833口になりました。

もし、1月の基準価額が1万円のところでスポット購入していたら、3万口しか買えなかったので、積立のほうが多く買えたことになります。とはいえ、8,000円に値下がりしたときにスポットで買っていたら、もっとたくさん買えていたわけですから、スポット購入と積立のどちらがトク、と言うことはできません。

定額で積立をすると、高いところでは少なく、安いところでは多く買うことから、投資信託の購入価格が〝平均化〟されていきます。要するに、高いときに買ったせいで、その後、値下がりして損が膨らむ状況(「高値掴み」と呼びます)になりづらい、ということです。

損するリスクを減らせる素晴らしい方法のように見えますが、かといって万能なわけではありません。たとえば、株式型の投資信託を定額で積立する場合、株式市場の好調が長く続いているときは、平均購入単価も上がってしまいます。

そこから一転して値下がり局面に入ると、ずっと高値で積み立ててきているために、長いこと損失を抱えた状況が続くことになります。もちろん、下がっているときにたくさん買っていくので、どこかで挽回はできますが、ずっと損をしていて気が気じゃない状況が続くのは、精神的に苦しいでしょう。

逆に、定額で積立をし始めたのが株価の低迷期だったとすると、上昇に転じたとき、比較的早い段階で資産がプラスになり、その後大きく伸びていく可能性があります。

ただ、長く投資をするなら、相場が上昇するときもあれば下落するときもあって当たり前です。最終的にプラスになればいいわけですから、始めるときの相場環境を気にしすぎる必要はありません。

先ほどの理屈で言うと、リーマン・ショックやコロナ・ショックのように、株価が大暴落を続けているときほど〝買い時〟ということになります。だとしても、大暴落が起こるまで待つのは機会損失になりますし、大暴落時にあえて買い込めるほどメンタルの強い投資初心者は、そうそういないでしょう。

ですから、「始めよう」と思ったそのときが、積立の始め時なのです。

株式会社マイエフピー代表

お金の使い方そのものを改善する独自の家計再生プログラムで、家計の確実な再生をめざし、個別の相談・指導に高い評価を受けている。これまでの家計再生件数は2万1,000件を突破。書籍・雑誌への執筆、講演も多数。※画像をクリックするとAmazonに飛びます