本記事は、佐藤治彦氏の著書『おひとりさまが知って得する、お金の貯め方・増やし方』(ぱる出版)の中から一部を抜粋・編集しています

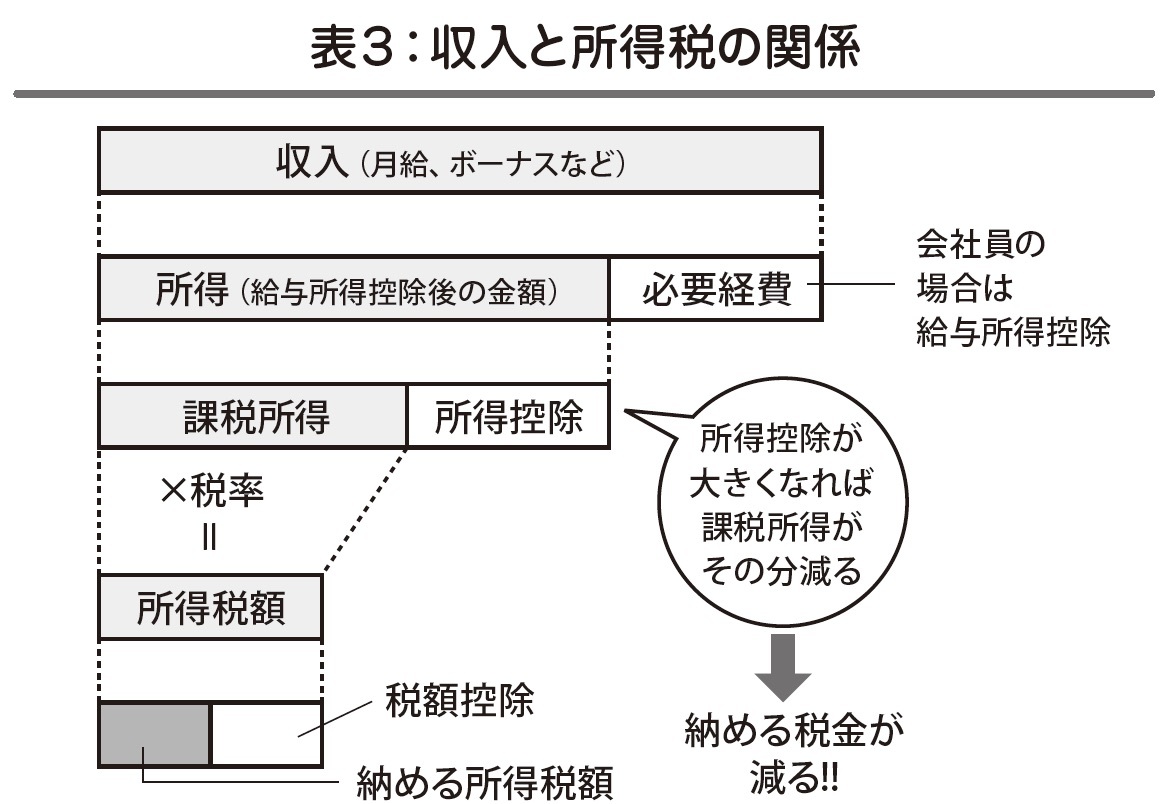

15の所得控除と会社員の給与所得控除を理解しよう

◎あなたの手取りを増やす15の所得控除はきちんと反映されてますか?

例えば税率が10%だと仮定しましょう。

控除が全くない人は、20万円そのままに税金がかかる。その10%ですから、2万円の税金を支払う。一方で同じ20万円もらっていても5万円の控除がある人は15万円に対しての10%となるので、税金は1万5,000円になる。こうして支払う税金が違ってくるのです。

所得税に関して控除が認められているものを、所得控除といいます。15種類あります。

(1)雑損控除

(2)医療費控除

(3)社会保険料控除

(4)小規模企業共済等掛金控除

(5)生命保険料控除

(6)地震保険料控除

(7)寄附金控除

(8)障害者控除

(9)寡婦控除

(10)ひとり親控除

(11)勤労学生控除

(12)配偶者控除

(13)配偶者特別控除

(14)扶養控除

(15)基礎控除

例えば、(15)の基礎控除は、税金を納める誰にでも適用されるもので年収2,400万円以下なら一律48万円です。(2)の医療費控除は多くの人が経験をしているのではないでしょうか? 1年間に医療機関の窓口などで支払った医療費などの合計が10万円以上の場合に超えた部分に認められるものです(所得金額が200万円以下の場合は、所得の5%以上が控除の金額として認められる)。例えば、自分や子どもの病気や怪我でお医者さんの窓口などで、ある年は全部で22万円払っていたら、10万を超える、12万円が医療費控除として認められるというわけです。

ちなみに、医療費控除の説明の文章は歯切れが悪かったでしょう? 医療機関の窓口などで支払った医療費など。などってなんだよ? という感じです。これは、例えば、病院に行く時に使ったバス代や電車賃、病院で出してもらった処方箋でもらう薬代、ドラッグストアで買った医薬品など、医療機関に支払っていないものでも認められるものがあるからです。

ここまでは多くの人が知っていると思います。さて、それ以外も見ていきましょう。

(1)の雑損控除とは災害、盗難などによって被害を被った時に、認められるもの。生活に必要な家屋などが風水害、地震、火災、盗難、横領などの損害に加えて、災害の時のやむをない支出も認められます。

(3)の社会保険料控除は、サラリーマンなら厚生年金保険料や雇用保険料、健康保険料など、自営業者などは国民年金の掛け金や国民健康保険料などです。保険料はサラリーマンなら会社の給料から天引きされ、税金の計算もしてくれています。自営業者なら、確定申告を自らなさっているでしょう。

(4)は小規模企業共済や、個人型確定拠出年金iDeCo(イデコ)などの掛け金で受けられる所得控除のこと。

(5)は民間の生命保険料の保険料を支払った場合に認められるもの。(6)はマイホームの火災保険に加えて任意で入ることのできる、地震保険の保険料を払った場合のもの。

(7)は、国や地方公共団体、特定公益増進法人などに対し「特定寄附金」を支出した場合に受けることができるもので、話題のふるさと納税などは、この所得控除で得できるわけです。

(8)〜(14)番に関しては家族に関するものですね。どんな家族を養っているかによって所得控除が認められるのです。

◎給与所得控除は、会社員の必要経費

また、(15)の所得控除以外に、サラリーマンやアルバイトなど、給料をもらって働いている人には他に給与所得控除というものもあります。会社を経営している人や、フリーランスの人が喫茶店で打ち合わせをしたり、仕事上の会食をした時、もしくは書店で本を買った時など領収書をくださいと言ってるのを見たことがあるでしょう。会社に勤めている人も、会社に経費を請求するために、領収書をもらったことがあると思います。これらは、税金を減らす必要経費となるのです。

事業所得のある人(法人)は仕事をするのに必要だった経費を控除することが認められているので、その支払いを証明するために領収書をもらっています。経費が多くなれば、それだけ支払う税金が減っていくというわけですね。しかし、日本に3,000万人ほどいるといわれる会社員、つまり給与所得者全員にも必要経費を細かく認めていくと、税務業務は大変なことになってしまうこともあり、原則として給与所得者には、そのような経費を控除することは認めない代わりに、給料に応じて自動的に控除金額を決めていく方法を取っています。その金額は最低55万円になっています。

この55万円と基礎控除の48万円で合計103万円となります。日本では、この103万円までは所得がなかったことになりますから、所得税を払う必要はないし、住民税もかからないことになるのです。

コラム 仕事のために多額の支出をした場合には、会社員でもさらに、特定支出控除が認められることがある

特定支出控除は会社員にとって、給与所得控除、15の所得控除以外に認められる本人自ら業務のために多額の支出をした場合の所得控除の特例です。この特例の「特定支出」とは、サラリーマンが支出した通勤費、転居費、研修費、資格所得費、帰宅旅費(家族と離れて単身赴任などで勤務している人が自宅に戻る費用)、勤務必要費の六つに限定されています。それぞれには適用のためにはルールや制限があり、さらに会社がその支出を証明した書類が必要となります。これは国税庁のホームページから必要書類をダウンロードし、支出を証明する書類を添付して会社から支出の捺印をもらうことが必要ということです。

特定支出控除は、特定支出の合計額が給与所得控除額の1/2(最高125万円)を超えている部分に適用され、その超えている分の金額を給与所得控除後の所得金額から差し引くことができるというものです。

勤務必要費は、図書費・衣服費・交際費などで、その年の支出として認められるのは、合計65万円までです。

資格所得費とは、自動車免許、簿記、英語検定など、仕事に直接必要な資格取得のための学費(2年制の専門学校などの授業料を一括で支払った場合、入学金を除き、その年に対応する部分の費用)。

法令規定の資格を有する者に限り、特定の業務を営むことができる資格取得のための費用(弁護士、公認会計士、税理士、弁理士、医師、歯科医などの資格所得費用)のことです。

なお、これらに対して会社から補助があり、その金額に所得税が課されていない場合は特定支出に含めることはできません。

著書に、『安心・安全・確実な投資の教科書』『年収300~700万円 普通の人が老後まで安心して暮らすためのお金の話』(以上、扶桑社)、『しあわせとお金の距離について』(晶文社)、『急に仕事を失っても、1年間は困らない貯蓄術』(亜紀書房)、『日経新聞を「早読み」する技術』(PHP 研究所)など多数。また、『海外パックツアーの選び方・楽しみ方』(扶桑社)、『アジア自由旅行』(小学館 島田雅彦氏と共著)など旅行関連の出版物も多い。

※画像をクリックするとAmazonに飛びます