どうしても会社を廃業するなら解散手続きを

十分に検討した上で、会社の廃業を決めた場合は、法律上の廃業の手続きを進める。 会社を廃業する場合、会社法の定めに基づく解散と清算の手続きを行う必要がある。

解散の手続き 自主的な判断による廃業の場合

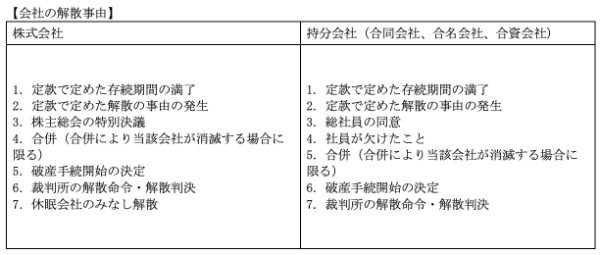

自主的な判断による廃業の場合は、解散の決議を行う。 解散の決議では、株式会社であれば株主総会の決議(3分の2以上の特別決議)、持分会社であれば総社員の同意が必要だ。この方法以外にも、定款に定めた解散事由に基づく解散なども認められる。(下記参照)

解散の決議を行う際、通常、清算手続きを行う「清算人」を選任する。清算人には、一般的に取締役が就任することが多いが、それ以外の個人や法人が就任して問題ない。その後、法務局で会社の解散と清算人選任の登記を行い、清算手続きに入る。

清算の手続き

清算の手続きとは、会社の財産状況を調査し、売上債権を回収したり、財産を売却したりして、会社の債務を返済する手続きのことだ。債権者に公平に債務を返済するため、解散後は遅滞なく解散の公告をしたり、個別の債権者に催告を行ったりする必要がある。

債権者に返済した後、残余財産があれば、株主に分配請求権がある。清算を終えたら、株主総会の決算報告の承認を受け、清算結了の登記を行う。

破産による廃業の場合

解散事由が「破産手続開始の決定」である場合、解散後は上記の清算手続きではなく破産法による手続きに移行する。

税務申告について

解散や清算手続きの開始後は、税務申告における事業年度の区切りや申告書の提出期限がイレギュラーとなる。まずは事業年度の区切りから解説する。

株式会社の場合

会社が解散すると、「その事業年度開始日から解散の日まで」が事業年度(解散事業年度)とみなされ、翌年度からは「解散日の翌日から1年ごと」が事業年度(清算事業年度)だ。解散の日とは、株主総会等において定めた解散の日、それがなければ解散の決議の日、その他の解散事由の発生によって解散した場合にはその事由発生日となる。

その後、清算手続きによって残余財産が確定した場合、「その事業年度開始から残余財産確定の日まで」が最後の事業年度とみなされる。

合同会社など持分会社の場合

合同会社など持分会社については、「その事業年度開始日から解散の日まで」を解散事業年度とみなすことは株式会社と同じであるが、その翌年度からの清算事業年度についての定めがない。そのため、解散日の翌日から持分会社がそれぞれ定款等に定めた事業年度終了の日までが、清算事業年度だ。

残余財産が確定した事業年度は、「事業年度開始から残余財産確定の日まで」が最後の事業年度とみなされる。

税務申告書の提出期限について

法人税や消費税などの確定申告書の提出期限は、事業年度終了の日の翌日から2ヵ月以内だ。解散事業年度や清算中の各事業年度の税務申告書は、2ヵ月以内に提出しなければならない。

しかし、残余財産が確定した最後の事業年度の申告期限は、残余財産が確定した日から1ヵ月以内と定められている。この最後の事業年度は、申告期限延長の特例の対象にもならないため注意が必要だ。