本記事は、佐藤彰氏の著書『“こわい”がなくなる 投資1年生の教科書』(自由国民社)の中から一部を抜粋・編集しています。

3つの税制優遇を正しく知る

iDeCoの最大の強みは大きな節税効果

iDeCo利用の最大のメリットは節税効果です。それは効率のよい資産形成がしやすいということを意味します。具体的には次の3つです。

◎節税効果(1) 掛金全額が所得控除され所得税・住民税が軽減

会社員の場合、給与収入から自営業者の経費に当たるものとして給与所得控除額というものが差し引かれ、さらにその金額(給与所得)から生命保険料や医療費など所得控除できるものがあればその金額を差し引いて、課税所得を導き出します。この課税所得から所得税が算出されます。

iDeCoの掛金は生命保険料や医療費などの所得控除と同じ扱いとなりますので、「年間のiDeCo掛金額×所得税率」が節税金額となります。

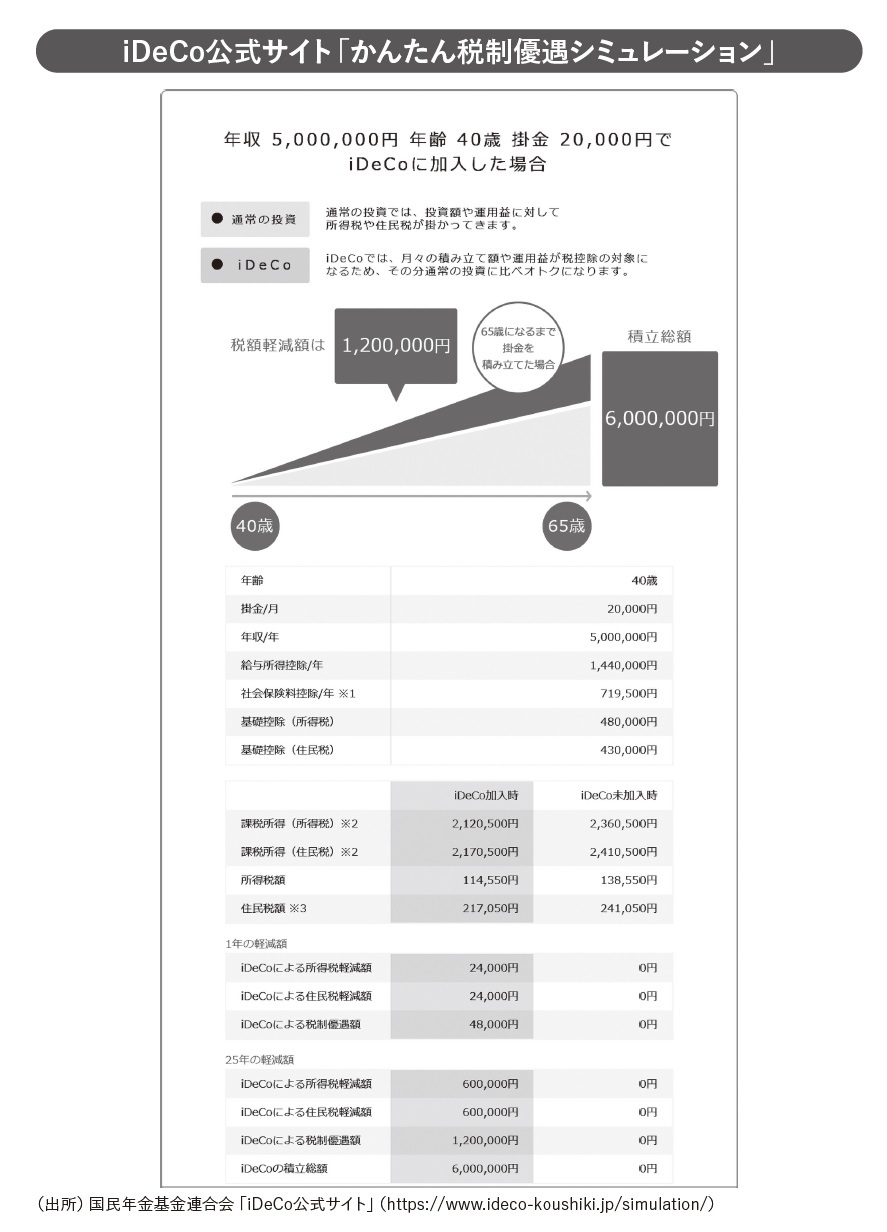

例えば、下図のように年収500万円の会社員の方を例に挙げてみると、40歳から毎月2万円を掛金としてiDeCoに加入した場合、年間の掛金は24万円です。年収500万円の方の場合、他の所得控除の状況にもよりますが、「所得税・住民税率」を20%(復興特別所得税を除く)とすると、24万円×0.2=4.8万円、年間4.8万円の節税ができることになります。

これを65歳まで継続したとすれば、4.8万円×25年=120万円になります。

節税額のシミュレーションは、前ページの国民年金基金連合会が運営するiDeCo公式サイトや、NPO法人確定拠出年金教育協会が運営するiDeCoナビというサイトで簡単にチェックできますので、ご興味のある方はチェックしてみてください。

このように、将来の老後に向けて年金の準備をしている現役世代の間も、大きな節税メリットを享受できるわけです。

◎節税効果(2) 運用益が非課税で再投資できる

運用で得た定期預金の利息や投資信託の分配金などの運用益は非課税となり、そのまま再投資されるため、複利効果で投資元本が増えていきやすくなります。

一般NISAやつみたてNISAも、運用益は非課税で受け取れますが、そのままでは再投資はされないので自分で指図する必要があります。また、非課税枠を使いますので「未使用の非課税枠の範囲」で、という制約があります。

◎節税効果(3) 受取時も控除がある

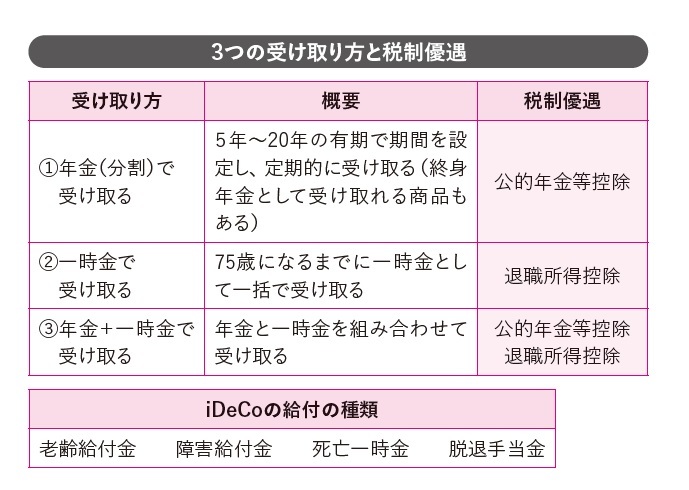

iDeCoの積立金は原則60歳以降になると受け取ることができます。受け取り方は、(1)年金、(2)一時金、(3)(1)と(2)の組み合わせと、3通りです。

年金として分割で受け取る場合は雑所得の扱いとなり、「公的年金等控除」の対象に、一時金として受け取る場合は退職所得の扱いで、「退職所得控除」の対象になります。退職所得は控除の割合が大きく、優遇されています。

長期投資だからこその注意点

iDeCoにはデメリットもある

iDeCoに関する雑誌・書籍、ネット、金融機関の広告や説明などを見ると、前節の節税効果ばかりが強調され、デメリットの説明が十分になされていないと感じることが多々あります。

スタートした後で「こんなはずじゃなかった!」と後悔しないよう、デメリットもしっかり理解した上で検討しましょう。

◎デメリット(1) 原則60歳になるまで受け取れない

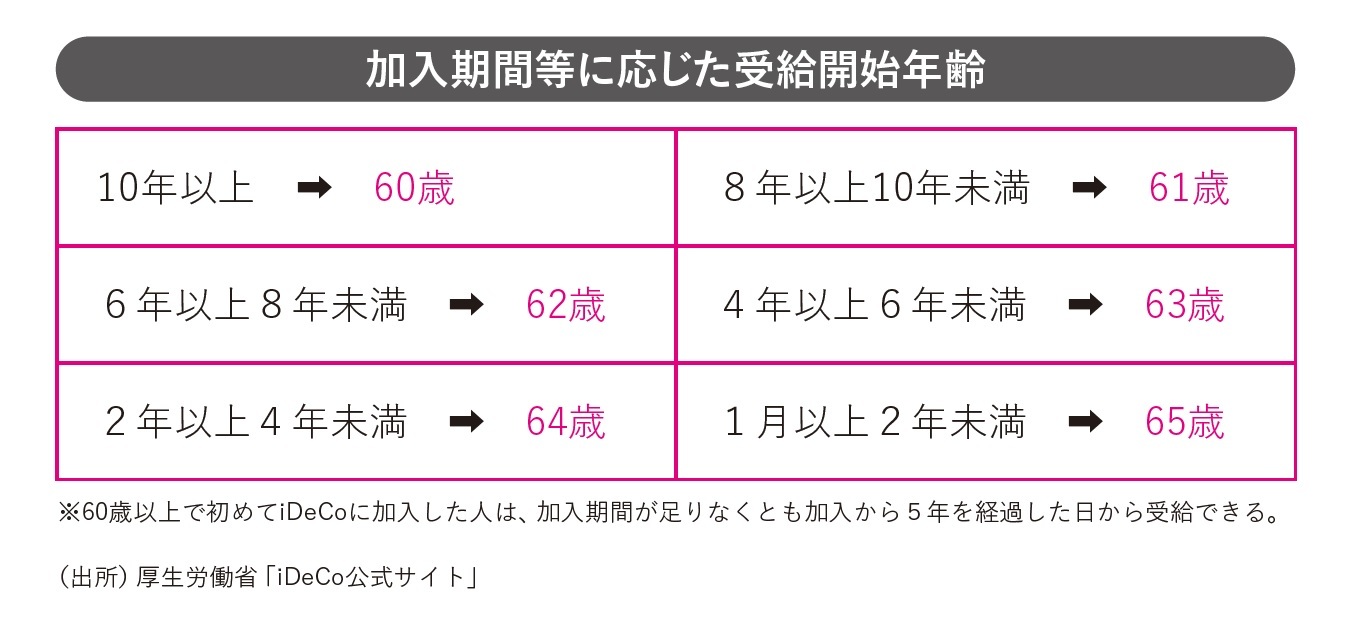

iDeCoは公的年金ではなく私的年金ですが、老後に備えた資産形成の制度として長期間の積立投資を想定して作られています。一度拠出したら60歳になるまで原則として現金化はできません。また、60歳から受け取りたい場合は、60歳到達前にiDeCoの加入期間が10年以上必要になります。

10年に満たない場合は、加入期間に応じて受給開始年齢が繰り下げられます。

◎デメリット(2) 運用リスクがある

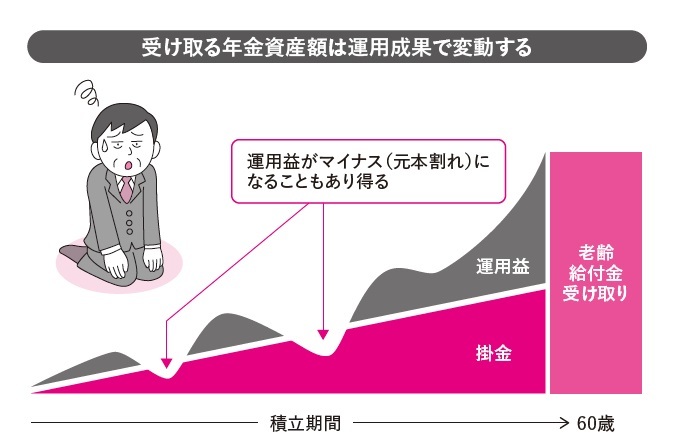

将来受け取る年金資産額は、資産運用の成果によって変動します。過去を見ても、長い運用期間の間には、リーマンショックやコロナショックのような暴落も起こりますし、長期にわたって世界の主要な株式市場が低迷したこともあります。

したがって、運用商品や相場環境等によっては、図のように掛金の総額を下回る(元本割れ)可能性もないとはいえません。

また、毎月継続的に口座管理料や運用商品の管理費用等の手数料もかかりますので、使い方によっては高コストにもなり得ます。運用商品の選び方や手数料などのコストには、NISA以上に注意が必要です。

◎デメリット(3) 税制変更リスク

iDeCoは老後資産の設計を想定したものであり、利用する場合は特に長期間の利用になります。

その間に税制が変更になれば、受取時の金額に影響を及ぼすことも考えられるため、節税効果の縮小など税制が不利に改正されるリスクがあることも、頭の片隅においておくべきでしょう。

あまり注目されてはいませんが、iDeCoの積立金は本来であれば税制上課税対象となっています。これは「特別法人税」というのですが、現在はこの税金の課税が長年凍結されているため、課税されていない状態になっています。しかし廃止にはなっていないため、将来的に課税される可能性もゼロではありません。

ただ、これを課税すると、運用している人にとってはiDeCoを利用するメリットが減退してしまいますし、厚生労働省も特別法人税を廃止する税制改正の要望を政府に出しています。

また、受け取り時の節税効果の恩恵は大きいですが、実際にこの恩恵を受けるのは長い期間運用をした後のことです。そのときには既にこのルールが変更されている可能性もないとはいえません。

私自身、こういったリスクがあったとしても、老後の資産形成に有用な制度と考えており、個人的にも利用しています。皆さんもしっかりメリットおよびデメリットを比較した上で、利用していただきたいと思います。