本記事は、小林義崇氏の著書『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)の中から一部を抜粋・編集しています。

富裕層は預金をしっかり保有する

1,000万円ずつ複数の口座でお金を管理する

ここからは、富裕層がどのように資産を蓄えているのかをとり上げます。

資産運用においては、金融資産を株式や投資信託、あるいは不動産などにリスク分散するのがセオリーとされています。

しかし、私が相続税の業務を通じて知る限り、富裕層であっても金融資産の多くは預金に

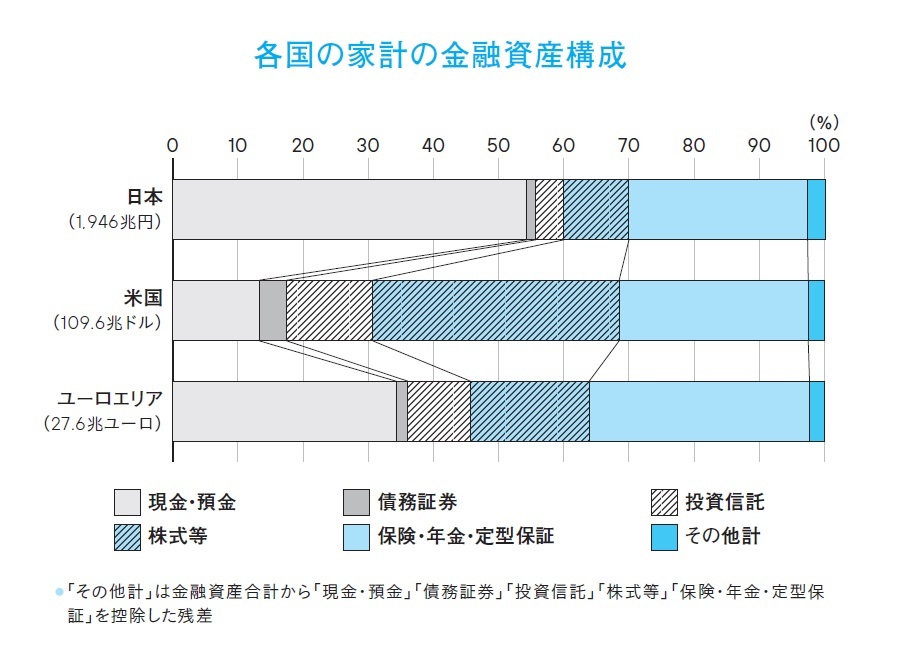

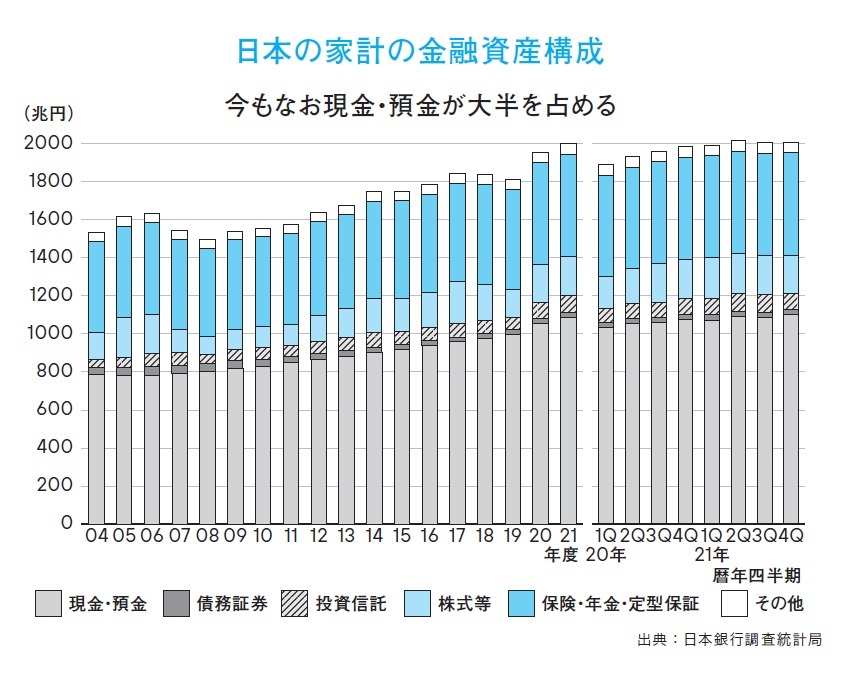

日本は世界的に見ても金融資産に占める現金・預金の割合が高い国です。

政府は「貯蓄から資産形成へ」とのスローガンのもと投資を促していますが、今なお現預金の割合が高い状況は変わっていません。

こうした〝預金信仰〟は、富裕層においても見られます。

令和2(2020)年分の相続税の統計を見ると、申告された相続財産のうち現金・預貯金の割合は約33%となっています。

現金のままで置いているケースは少ないので、この33%の内訳はほとんどが預金であると考えられます。

富裕層においても、やはり財産の中心は、今もなお預金なのです。

預金の最大のメリットは、使い勝手がいいことでしょう。いつでも引き出すことができて、あらゆる支払いに使えるので、便利といえば便利です。

加えて、「元本を確保できる」という点も預金の強みといえます。株式や不動産などに投資すると、損失を負うリスクがありますが、預金であれば安心の度合いが高まります。

すでに多くの資産をもつ富裕層にとって、いちばん怖いのは財産を減らすこと。そのため、リスクのある投資よりは預金をもとうという意識が生まれます。

ただ、預金しておけば、絶対に元本が守られるかというと、そうではありません。ご存じの方も多いと思いますが、2002年4月以降、1つの金融機関につき、元本1,000万円までとその利息が保護の対象となる預金保険制度(ペイオフ)がはじまったからです。

富裕層の場合、預金額が1,000万円に収まることはありません。そのため、ペイオフ対策は必須となります。

私が相続税申告書を見て印象的だったのが、富裕層の多くが多数の金融機関で口座をもっていたことでした。ほぼ1,000万円ずつを複数の金融機関に分けて預金にしている富裕層が多く、明らかにペイオフを意識していました。

もっとも、あまりにも口座を分散しすぎると、相続のときに口座の一部が見落とされるリスクがあります。相続税調査では、金融機関を調査することがあり、相続人が見落としていた口座を発見することもあります。

私も何度か経験したことがあるのですが、「預金口座を見つけてくれてありがとうございました」と感謝されました。

私はその預金に対して追徴課税をする立場ですから、感謝をされて、なんとも複雑な気持ちになったことを覚えています。