この記事は2023年4月7日にSBI証券で公開された「20万円以下で買える! PBR1倍未満で稼ぐ力が強い銘柄は?」を一部編集し、転載したものです。

目次

20万円以下で買える! PBR1倍未満で稼ぐ力が強い銘柄は?

「日本株は割安感が強くても、なぜ買われないのか」、「PBR1倍という解散価値を割り込んでも、市場で放置されている銘柄が多いのはなぜなのか」という論議がにわかに盛り上がってきています。

政府はNISA(少額投資非課税制度)を拡充しており、今後株式市場に個人資金の流入増加が大いに期待される所です。また、東京株式市場の魅力を高め、海外からの資金流入を図ることも重要と考えられます。その際、投資資金の受け皿となる上場企業に魅力が乏しくては、資金流入もおぼつかないということになります。

昨年4月からスタートした「東証再編」も、東証への資金流入をうながす重要な施策のひとつとみられます。ただ現実には、東証一部銘柄の多くがそのまま東証プライム銘柄に替わっただけであり、「実効性は乏しい」とする批判も多いようです。そうした中、上場企業の魅力をどう高めていくか、という議論が深まっていくことは、株式市場にとって意義深いものであります。

ちなみに、PBR(株価純資産倍率)の本質とは何でしょうか。

PBR=株価/1株純資産

=時価総額/純資産

=(時価総額/純利益)×(純利益/純資産)・・・・・・・・・・・・・・・・・・・・・・・・PER×ROE

=(時価総額/純利益)×(純利益/総資産)×(総資産/純資産)・・・・・・PER×ROA×財務レバレッジ

PBRは「市場の期待」(PER)と「総資産利益率」(ROA)と「適切な負債の導入」(財務レバレッジ)の掛け算と言えるでしょう。ROEを高めることは、PBRを高める有力な手段ですが、それがすべてではないことがわかります。企業の成長性を高めたり、IR(情報開示)を強化したり、財務戦略を最適化したり、といった多くの取り組みとの相乗効果によって、より効果があげることができるでしょう。

ROEは財務体質が悪い企業でも高くなりやすい側面があります。また、歴史が長く、内部蓄積が多い企業は不利かもしれません。国際比較をするときは、各国の税制を比較することも重要で、実効税率の国ごとの差も影響します。PBRを高めることと、ROEを高めることをイコールにすることはできないでしょう。

ちなみに、PBRを高める手段としてROEの向上を図る時、自社株買いが有効であることは良く知られています。この自社株買いをしそうな銘柄については、別の機会に検討してみたいと思います。

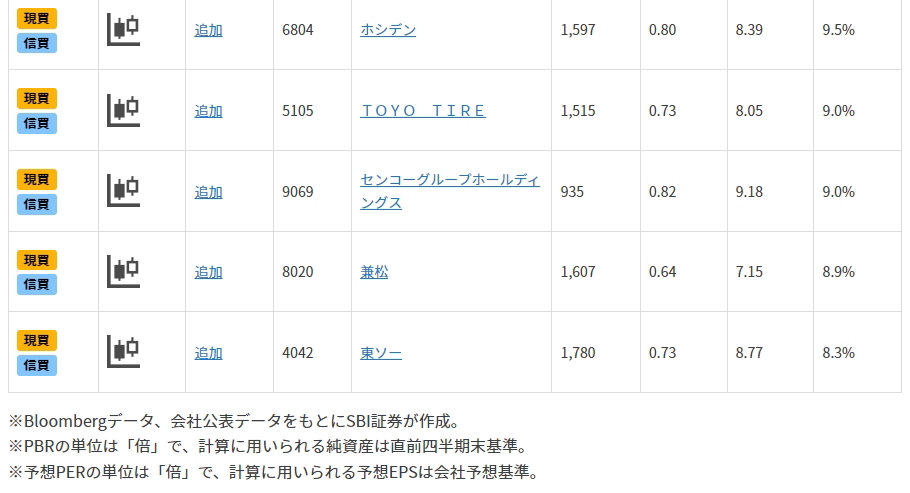

今回の「日本株投資戦略」では、PBR1倍割れ銘柄が割安感の解消に向けて動くことにより、株高につながるような銘柄を抽出すべく以下のようなスクリーニングを行なってみました。

(1)東証プライム市場に上場

(2)時価総額1000億円超

(3)銀行、証券商品先物業、保険を除く

(4)PBRが0.9倍以下

(5)ROEが8%以上

(6)今期予想PERが10倍未満

(7)株価が2,000円以下(2023/4/5時点)

図表の銘柄は上記(1)~(7)の条件をすべて満たしています。掲載は(5)のROEが高い順となっています。

今回のスクリーニングの「肝」は、(4)~(6)の組み合わせだと思います。一般的にROEの標準は8%(※)と言われており、今回の銘柄はROEが低い訳ではありません。にもかかわらず、PBRもPERも低い銘柄群です。

ROEを改善するためには、自社株買いにとどまらず、事業ポートフォリオの精査や、財務戦略の再検討等も検討されるべきで、リスクやコストを伴う可能性があります。

しかし、これらの銘柄は、市場の評価が変わることで、急速に割安感が解消するケースも想定されます。投資家の多くが「魅力」に気が付いていないのかもしれません。株価水準が高く、今回の銘柄群にはあまり入れていませんが、ウォーレン・バフェット氏が割安感に気づいたことで、評価が急速に変わった商社株もそのひとつです。下の図表の中には、そんな商社株に続く銘柄も含まれているかもしれません。

※ROE=PBR/PERです。

4/5(水)時点で東証プライム市場のPER(実績)は14.22倍、PBRは1.18倍ですから

ROE=1.18/14.22

=8.3%>

と計算されます。下の図表の銘柄は、ROEに関し市場の「標準」を上回っていると見受けられます。

以下、一部の掲載銘柄について、ポイントをご紹介します。

クミアイ化学工業(4996)~農薬大手でグローバル企業。営業利益は年率21%増ペースで拡大

■除草剤成分「アクシーブ」が成長をけん引

全農(全国農業協同組合連合会)を筆頭株主(22.10末持株比率22%)とし、農薬・農業関連事業を中心に事業を展開しています。2017年にイハラケミカルを、2019年に理研グリーンを子会社化し、現在に至っています。

殺菌剤、殺虫剤、除草剤といった農薬は、全農を経由して国内販売され、安定した収益源になっています。ただ、農薬・農業関連の70%、全体の61%が海外売上高(ともに23.10期1Q)というグローバル企業であり、製品は50ヵ国で販売され、同社の海外拠点も13に達しています。

研究開発型企業であり、自社開発した原体(有効成分)は20原体におよび、ライバルに対して主導権を握れることが強みとなっています。

同社が開発した除草剤有効成分である「アクシーブ」は、既存の除草剤が効かないスーパー雑草にも有効であることに加え、長期間・安定した効果が得られることや、少ない量で済み環境負荷が少ない等の特徴があり、世界で商品化され、同社の成長に大きく寄与することになりました。

■今後も増収・増益基調か

23.10期1Qは、売上高427億円(前年同期比30%増)、営業利益58億円(同69%増)と大幅増収増益でした。アクシーブの販売増、国内農薬の値上げ等、円安等が寄与し、営業増益となりました。通期は売上高1,679億円(前期比15.6%増)、営業利益145億円(同14.4%増)が会社予想です。

2010.10期を起点に、翌期以降2022.10期まで12期連続で増収(年平均11%増)となりました。営業利益も16.10期を除き、営業増益が続き、年平均23%増ペースとなっています。

2023.10期1Q末の流動比率は208%あり、財務体質に問題が少ない上、ROEは11%台を確保しており、PBRの解散価値割れは、PERの低さが要因になっています。

ただ、特にIR面で開示資料が少ないようにはみえないため、低PERは「農業」関連銘柄であることがもたらす、成熟イメージの強さかもしれません。 実際は、世界人口が2021年79億人→2050年に97億人にも達しようとする中、農薬・農業事業は成長余地を有しているとみられます。アクシーブの成功により、同社が開発力のある企業であると認知されたことも大きいでしょう。今後も22.10期→25.10期に、市場(Quick・コンセンサス)では年率11%程度の営業増益を予想しています。

成長性への評価が固まれば、低PER・低PBRからの脱却も可能になるように思われます。

▽月足チャート(10年)

データは2023/4/7(月足) 10:00時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

▽通期業績推移

※当社Webサイトの業績表示ツールをもとに、SBI証券が作成。

鹿島建設(1812)~ゼネコン大手の一角。ROE業界最高水準

■ゼネコン最大手。ROEは業界「最高」水準

日本最大の売上高を誇る建設会社です(22.3期)。

建築事業や開発事業を中核とし、ダムや棟梁などのインフラ施設を扱う土木事業や各種工場のエンジニアリングまで、幅広い分野で活躍する企業です。海外事業実績は69カ国に及び、海外売上高比率は30%と年々増加傾向にあります(同)。

1840年(天保11年)、大名屋敷の出入り大工として創業。日米修好通商条約締結(1858年)後、西洋人向けの商館建設を手掛け、「洋館の鹿島」と称されるようになりました。デザイン性の高さから今に至るまで人気を博す東京駅丸の内駅舎も当社が保存・復元工事を行いました。

他ゼネコン各社と比較すると、自己資本によって稼ぐ力を測るROEが当社は最も高いです。大林組(1802)、清水建設(1803)は、PBRは当社と同程度です。一方で、2社のPERは当社より高い水準となっています。よって、当社には相対的な割安感が生じている状態といえるでしょう。

■粗利率の改善が寄与し、好業績見込まれる

今期3Q決算(22.4-12)では、売上高1兆7,531億円(前年同期比18%増)、営業利益932億円(同14%増)と好調な内容を示しました。

さらに、建設事業の受注高も国内が前年同期比40%増、海外が同24%増と拡大しました。国内建設市場においては、製造業・非製造業ともに企業の投資意欲は高く、公共投資も底堅さを維持しているとしています。

また、粗利率の改善が、円高による減益を相殺した形で、通期営業利益見通しの上方修正と増配実施の発表も行いました。

同決算発表を受け、株価は大幅高。4/6(木)時点では、3/9(木)から3/30(木)までの下げに対し、ほぼ半値戻しの水準です。

▽週足チャート(5年)

データは2023/4/7(週足) 10:00時点。

*当社チャートツールを用いてSBI証券が作成。

*上記は過去の実績であり、将来の運用成果を保証または示唆するものではありません。

▽通期業績推移

※当社Webサイトの業績表示ツールをもとに、SBI証券が作成。

▽当ページの内容につきましては、SBI証券 投資情報部長 鈴木による動画での詳しい解説も行っております。東証プライム市場を中心に好業績が期待される銘柄・株主優待特集など、気になる話題についてわかりやすくお伝えします。