本記事は、安留義孝氏の著書『BNPL 後払い決済の最前線』(金融財政事情研究会)の中から一部を抜粋・編集しています。

海外のBNPLの特徴

海外でBNPLが流行る理由

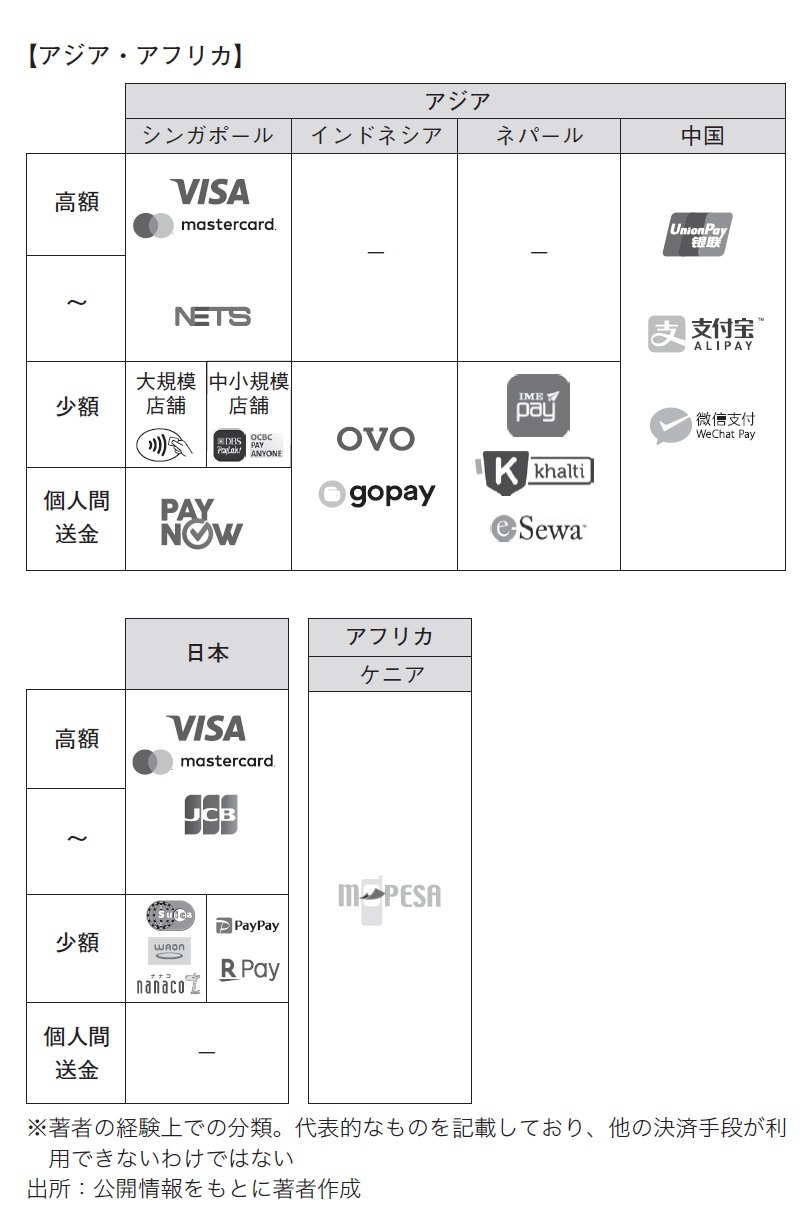

なぜ海外では日本よりも先行してBNPLが普及したかを考えてみたい。

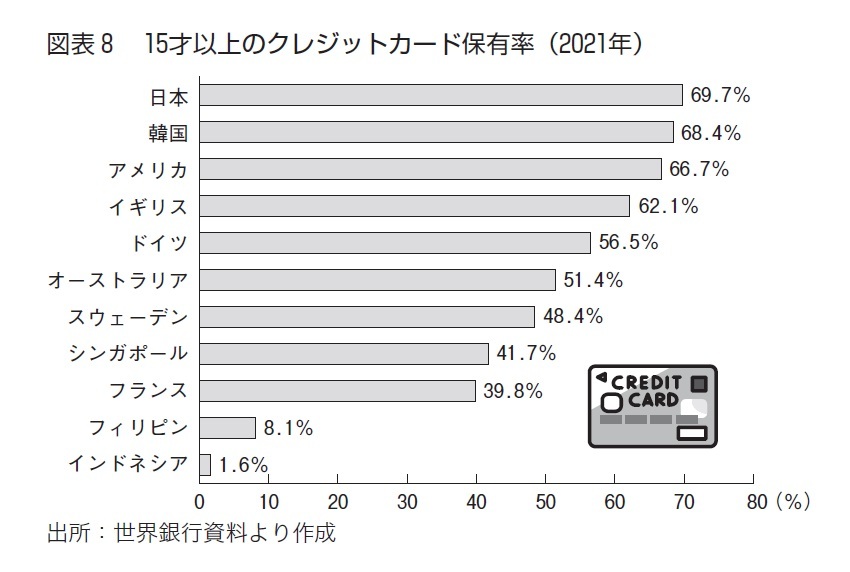

まずは、クレジットカードの保有率と利用率である。意外かもしれないが、先進国でも、クレジットカードの保有率、そして利用率が低い国は多い。

日本の15才以上のクレジットカード保有率は、69.7%である(図表8)。対して、ECの決済でBNPLが利用される割合が最も高い国であるスウェーデンのクレジットカード保有率は48.4%、ECの決済におけるBNPLでの決済額が最も多いドイツも56.5%に過ぎない。約半数がクレジットカードを持っていないのである。

アジアでも、シンガポールでは41.7%がクレジットカードを持つが、インドネシアは1.6%に過ぎない。

また、アメリカは66.7%であるが、「30才未満のクレジットカード保有率は33%」(LendingClub CEO)、「アメリカのミレニアル世代の25%はクレジットカードを保有していない」(TD銀行)という発言からも、若い世代のクレジットカード離れは進んでいることがわかる。

クレジットカードを持っていない消費者にとって、ECサイトで欲しい商品を見つけた場合、簡単に申込みができるBNPLは非常に利便性が高い。

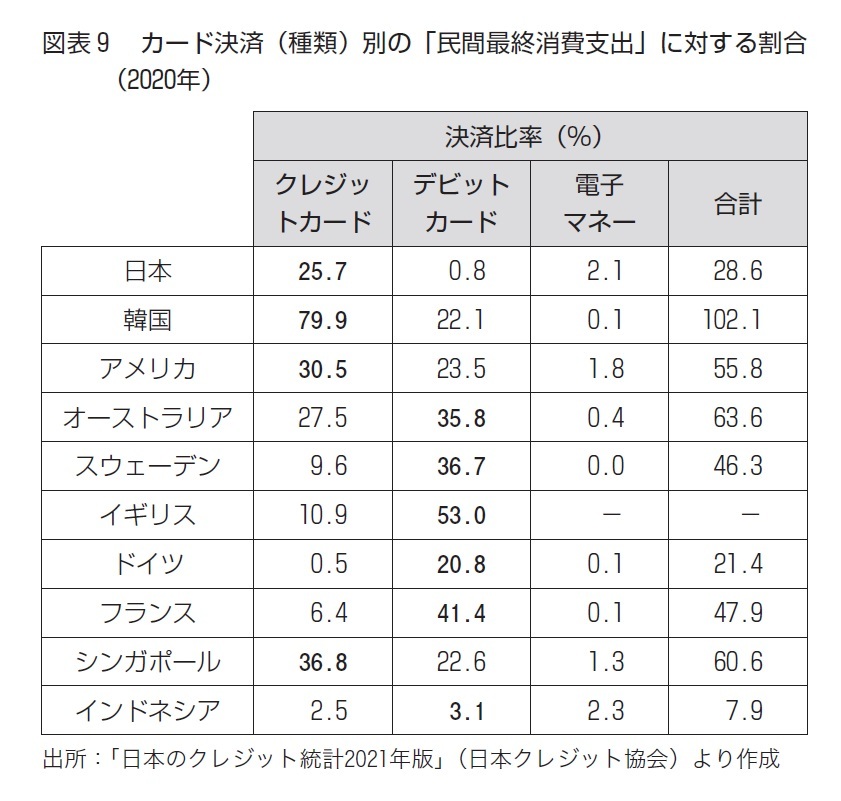

そして、クレジットカードを持っていたとしても、クレジットカードの利用率が低い国は多い。日本ではデビットカードは普及していないが、欧州においてキャッシュレス決済の中心的な役割を担うのは、デビットカードである。クレジットカードとデビットカードを持っている場合、デビットカードを優先して利用する傾向の国は多い。世界中を見渡しても、クレジットカードとデビットカードを比較して圧倒的にクレジットカードを利用している国は、日本とお隣の韓国くらいである。

カード決済(種類)別の「民間最終消費支出」に対する割合(図表9)を見ると、日本はクレジットカードが25.7%に対し、デビットカードは0.8%に過ぎない。同じくクレジットカードが人気の韓国では、クレジットカード79.9%、デビットカード22.1%である。他方、スウェーデン、イギリス、ドイツ、フランスでは、圧倒的にデビットカードが利用されている。BNPLが普及しているオーストラリアでも、クレジットカードが27.5%に対してデビットカードは35.8%と、デビットカードの方が利用されている。クレジットカード大国といわれるアメリカでも、クレジットカード30.5%、デビットカード23.5%と、デビットカードもかなり利用されている。このように、先進国でも普段使いのキャッシュレス決済手段はクレジットカードではなく、デビットカードという消費者が多いのである。

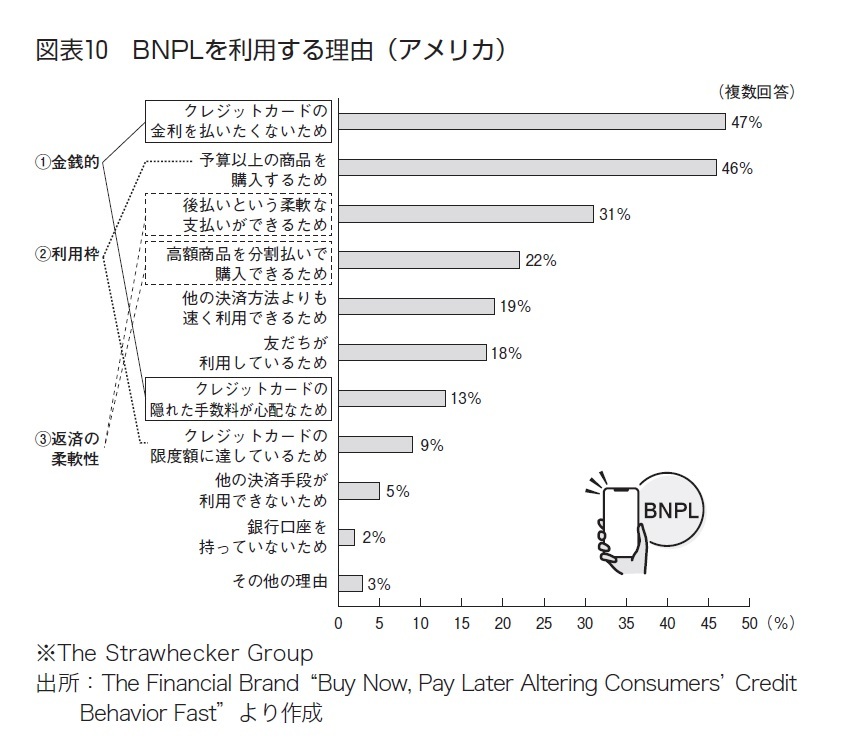

また、クレジットカードを持っていても、使いたくない、使えないという消費者も存在する。アメリカのBNPLを利用する理由の調査(図表10)によると、「クレジットカードの金利を払いたくないため」が47%、「予算以上の商品を購入するため」46%、「後払いという柔軟な支払いができるため」31%、「高額商品を分割払いで購入できるため」22%で、「他の決済方法よりも速く利用できるため」「友だちが利用しているため」「クレジットカードの隠れた手数料が心配なため」「クレジットカードの限度額に達しているため」「他の決済手段が利用できないため」「銀行口座を持っていないため」と続く。

これらの理由は、クレジットカードにおけるリボ払いの金利を払いたくない、隠れた手数料が不安という「(1)金銭的な問題」、予算以上の商品を購入したい、限度額に達しているというクレジットカードの「(2)利用枠の問題」、さらに、柔軟な返済方法を選択したい、高額商品を分割払いしたいという「(3)返済の柔軟性」の3つに区分できる。まり、BNPLはクレジットカードを持っていない消費者のためだけの「後払い」ではないのである。

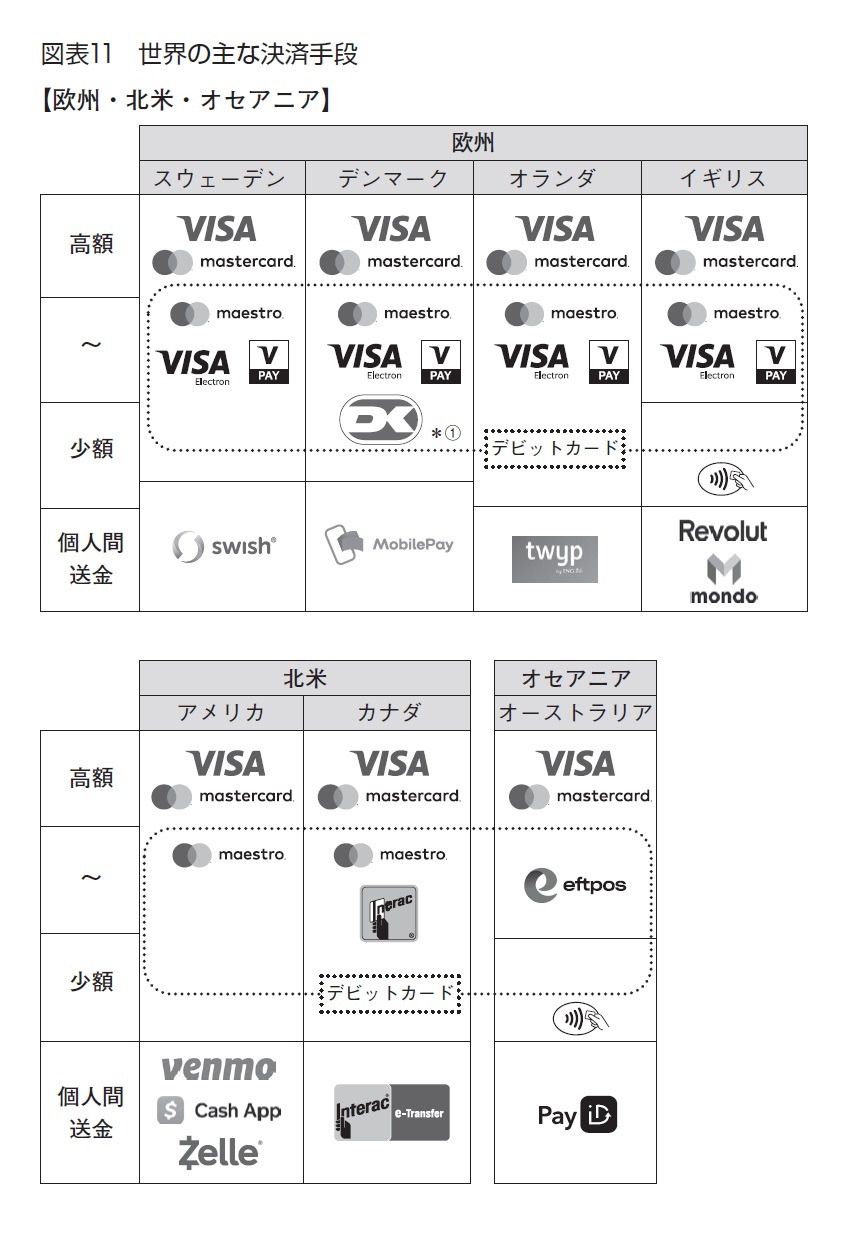

【CHECK】欧州のキャッシュレス決済事情

欧州のキャッシュレス決済の中心的な役割を担うのは、デビットカードである。カードブランドが発行するMaestro(マエストロ)やV Pay(ヴイ ペイ)、Visa Electron(ビザ エレクトロン)に加え、日本のJ–Debit(ジェイデビット)に相当するデンマークのDankort(ダンコート、図表11の*①)、ベルギーのBancontact(バンコンタクト)などの国内限定のデビットカードが普及している。ちなみにドイツは、先進国では日本と並ぶキャッシュレス決済が進展していない国の1つだが、Girocard(ジロカード)という国内限定デビットカードは発行されている。日本と同様に、使うか使わないかは消費者次第である。

欧州以外でも、オーストラリアとニュージーランドではeftpos(エフトポス)、カナダではInterac(インタラック)という国内限定のデビットカードが普及している。

さらに、北欧諸国では、スウェーデンのSwish(スイッシュ)、ノルウェーのVipps(ヴィップス)、フィンランドのSiirto(シーロト)、デンマークのMobilePay(モバイルペイ)という銀行口座と連動した個人間送金も普及している。個人間送金で送られた金銭は、即時にデビットカードで利用できる。

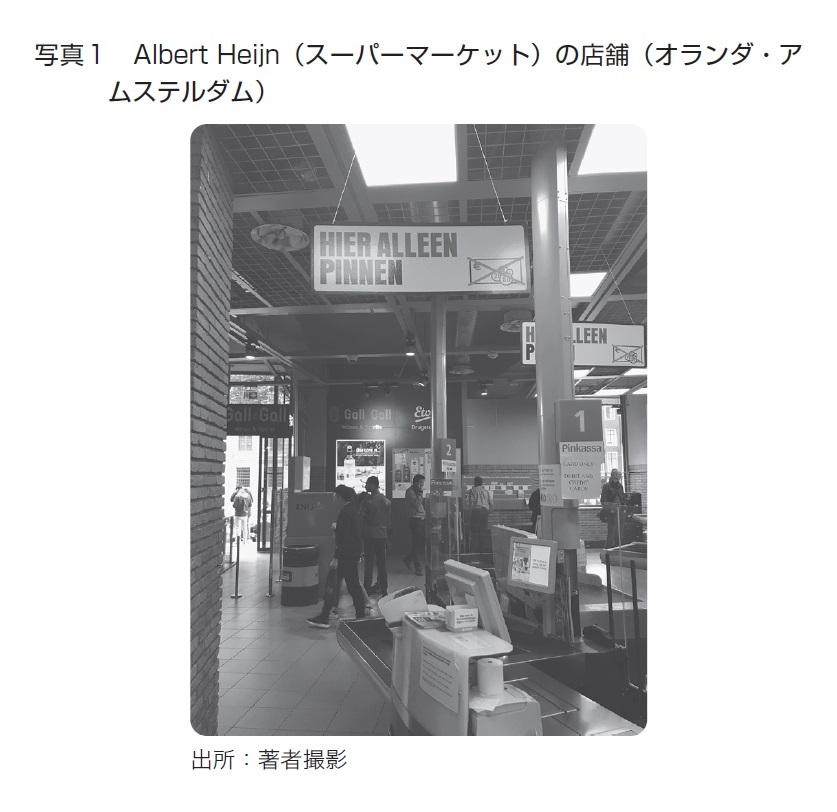

なお、オランダは街中の小売店が「HIER ALLEENPINNEN:ハイアー アレン ピネン(デビットカードだけ)」、「PINNEN JA GRAAG:ピネン ジャ ガーグ(デビットカード歓迎)」の看板を掲げ、デビットカードでの決済を奨励している(写真1)。なお、PINNENはデビットカードのことである。アムステルダムの主要な移動手段であるトラムの乗車口にも「HIERALLEEN PINNEN」のステッカーが貼付されており、デビットカードがいかに普及しているかがよくわかる。

BNPLで購入する商品

海外でBNPLを利用して購入される商品に特徴はあるのだろうか。

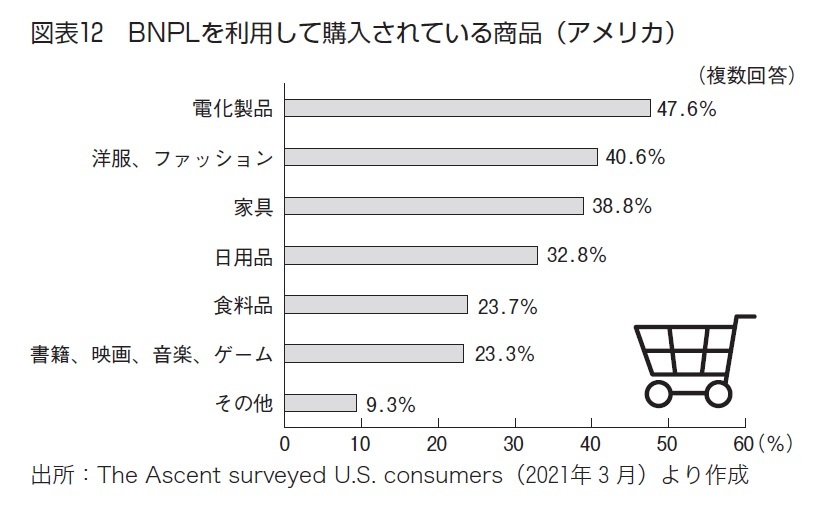

アメリカにおけるBNPLで購入したことのある商品についてのアンケート結果によると、「電化製品」が47.6%と最も多く、「洋服、ファッション」40.6%、「家具」38.8%、「日用品」32.8%、「食料品」23.7%、「書籍、映画、音楽、ゲーム」23.3%と続く(図表12)。

購入されている商品は多種多様で、特別な傾向もない。BNPLは、既に、電化製品や家具などの高額商品だけではなく、ファッションや日用品、書籍、音楽、ゲームなどの比較的安価な価格帯の商品でも利用される普段使いの決済手段として定着していると考えられる。

BNPLの加盟店

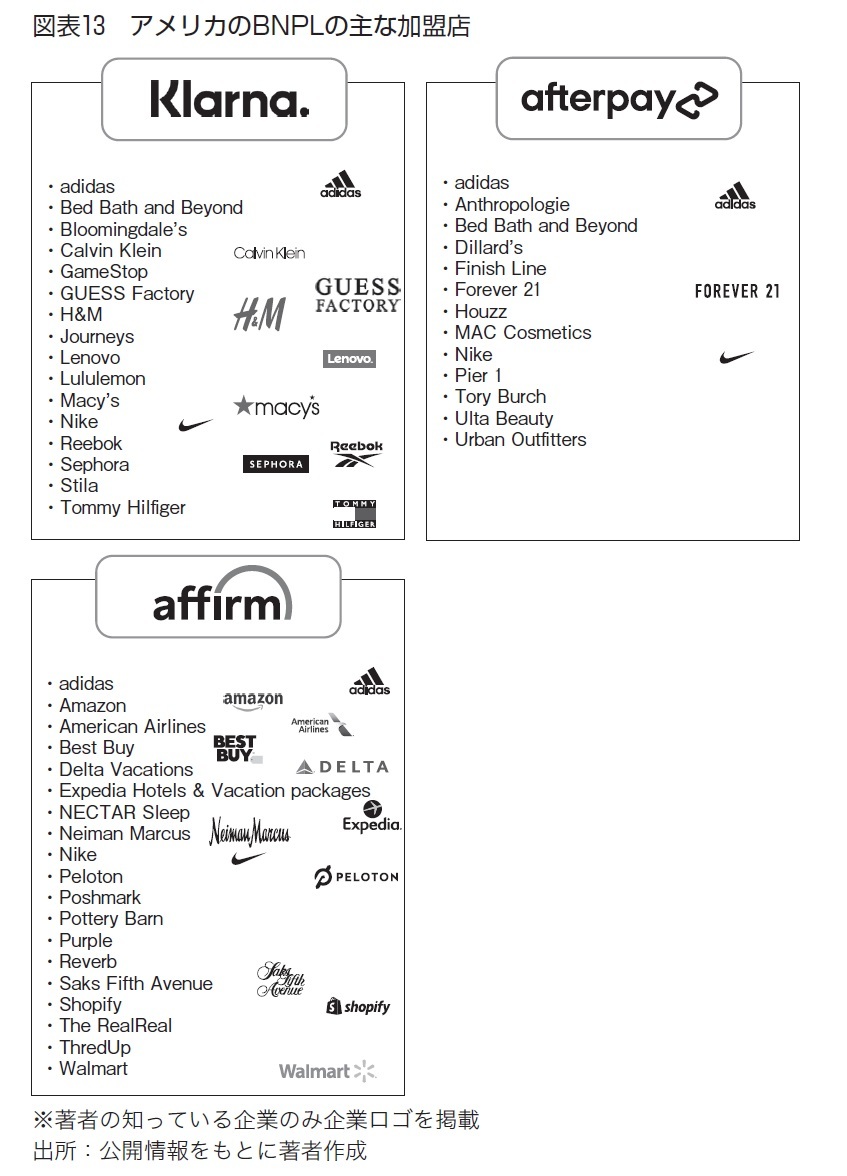

価格帯を問わず、商品の種類を問わず利用されているBNPLだが、加盟店に特徴はあるのだろうか。アメリカにおける大手BNPL事業者の加盟店を見ると、身近な店舗が並んでおり、BNPLが既に特別な存在ではないことがわかる。

私の知っている店舗に限るが、Klarnaの加盟店はadidas(アディダス:スポーツグッズ)、Calvin Klein(カルバン クライン:アパレル)、GUESS Factory(ゲス ファクトリー:アパレル)、H&M(エイチアンドエム:アパレル)、Lenovo(レノボ:PC)、Macy's(メーシーズ:百貨店)、Nike(ナイキ:スポーツグッズ)、Reebok(リーボック:シューズ)、Sephora(セフォラ:化粧品)、Tommy Hilfiger(トミー ヒルフィガー:アパレル)などがある。

Afterpayの加盟店はadidas、Forever 21(フォーエバー21:アパレル)などで、Affirmの加盟店はadidas、Amazon(アマゾン:オンラインショッピングモール)、American Airlines(アメリカン航空)、Best Buy(ベスト バイ:家電)、DeltaVacations(デルタ バケーションズ:旅行)、Expedia Hotels & Vacation packages(エクスペディア ホテルズ アンド パッケージズ:旅行)、Neiman Marcus(ニーマン マーカス:百貨店)、Saks Fifth Avenue(サックス フィフス アベニュー:百貨店)、Nike、Peloton(ペロトン:健康器具)、Walmart(ウォルマート:スーパーマーケット)などがある。

比較的安価な価格帯のファッションブランドから高級百貨店までの有名店が並び、航空会社や旅行代理店などの旅行関連の事業者も目につく。既に、BNPLは業種・業態、商品の種類、規模の大小、高級店か庶民的な店舗かに関係なく利用されているといえよう。

BNPLを導入する加盟店のメリット

ここまで、消費者視点でBNPLを述べてきたが、もう一方のプレイヤーである加盟店視点でBNPLを見てみよう。BNPLは条件によっては消費者から金利や手数料を徴収しないものの、代わりに加盟店からはクレジットカードよりも高い手数料を徴収している。悪い条件にもかかわらず、前述のとおり、既に多くの加盟店がBNPLを導入している。加盟店が高い決済手数料を支払ってでもBNPLを導入したいと考える理由は、次の4点が考えられる。

(1)今はゆとりがない(現金、預金がない)消費者の離反防止

今は手元に現金がない、クレジットカードの利用枠がないという消費者であっても、BNPLを利用できれば、商品を購入することができる。機会損失の削減、カート落ち(ECサイトで消費者が商品をカートに入れたものの、商品を買わずにサイトを離脱すること)の削減を狙ったものである。さらにクレジットカードの限度額を心配することなく、また手持ちの現金や預金残高も関係なく、アップセル(ワンランク上の商品を購入する)やクロスセル(関連商品のついで買い)の可能性も高まる。

(2)クレジットカードを持っていない新規顧客の開拓

クレジットカードを持っていない、使わない消費者でもBNPLを利用できれば、商品を購入する可能性が高まる。さらにクレジットカードの審査が通らない消費者であっても、「取引」を審査するBNPLならば通過する可能性がある。また、クレジットカードを新規で申し込むよりも、BNPLを利用する方が手続きも簡単で、審査結果も即時に判明するため、その場の勢いで商品を購入するかもしれない。「鉄は熱いうちに打て」ということである。

(3)オンラインショッピングとの相性のよさ

オンラインショッピングの際に、情報漏えいのリスクを回避するためにクレジットカード番号を入力したくない消費者は多い。BNPLならば、その心配は必要ないため、安心してオンラインショッピングを利用してもらえる。また、携帯電話番号やメールアドレスなど、その場で簡単に入力できる情報だけで利用が可能なため、申込み時の離脱を防止できる。大量の情報を入力している途中で、欲しいという気持ちが冷めてしまうこともあるが、BNPLではその心配はない。さらに、電車やバスでの移動中に欲しい商品を見つけた場合でも、BNPLであれば、携帯電話番号やメールアドレスなどだけで利用ができる。クレジットカード番号を暗記している消費者はあまりいないし、大衆の面前で財布からクレジットカードを出すのもやりたくはない行動である。

(4)入金サイクルの速さ

加盟店との契約条件次第となるが、一般的に、BNPLの入金サイクルはクレジットカードよりも速い。そのため、手数料がクレジットカードより多少高くても、資金繰りはやりやすくなる。特に中小のECサイトであれば、手持ち資金が少ないため、運転資金がショートしないようにする資金繰りが重要となる。さらに、販売代金の回収の手間や貸倒れリスクはBNPL事業者が負うため、加盟店は販売に注力することができる。

1992年、明治大学商学部卒。メガバンク系シンクタンクなどを経て現職。各種団体での講演、専門誌への寄稿を通じて、世界各国で自らが体験した消費者視点のDX(Digital Transformation)の情報を発信。※画像をクリックするとAmazonに飛びます