本記事は、安留義孝氏の著書『BNPL 後払い決済の最前線』(金融財政事情研究会)の中から一部を抜粋・編集しています。

日本における「後払い」

日本市場のユニークさ

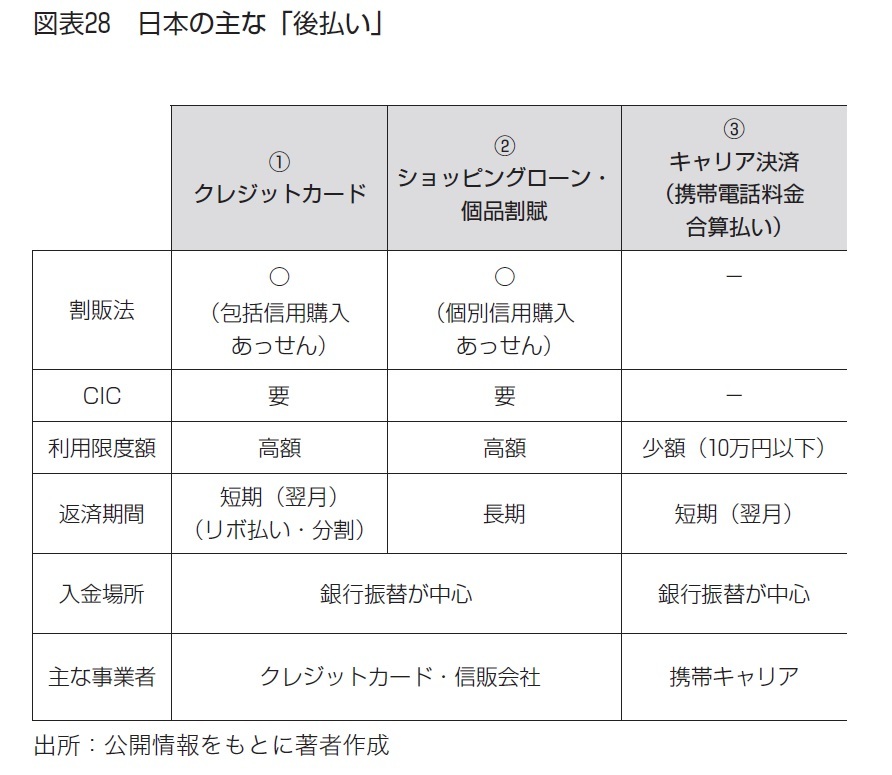

日本における主な後払いとしては、図表28のとおり、(1)クレジットカード、(2) ショッピングローン・個品割賦、(3)キャリア決済(携帯電話料金合算払い)、(4)代引き(代金引換)、(5)請求書払い、(6)新しい後払い、(7)少額後払い、の7つがあげられる。

「(1)クレジットカード」は、日本の「後払い」の中心的な役割を担っており、海外と比べても、保有率、利用率は高い。日常生活のショッピング等で利用され、多くの場合は翌月一括払いである。

ただ、クレジットカードが普及する日本でも、自動車や家電などの高額商品を購入する際には、その都度個別に契約する「(2)ショッピングローン・個品割賦」を利用することが多い。購入ごとに契約を締結し、数カ月から数年にわたって返済する「後払い」である。なお、「割賦」とは代金を分割で支払うことを意味する。

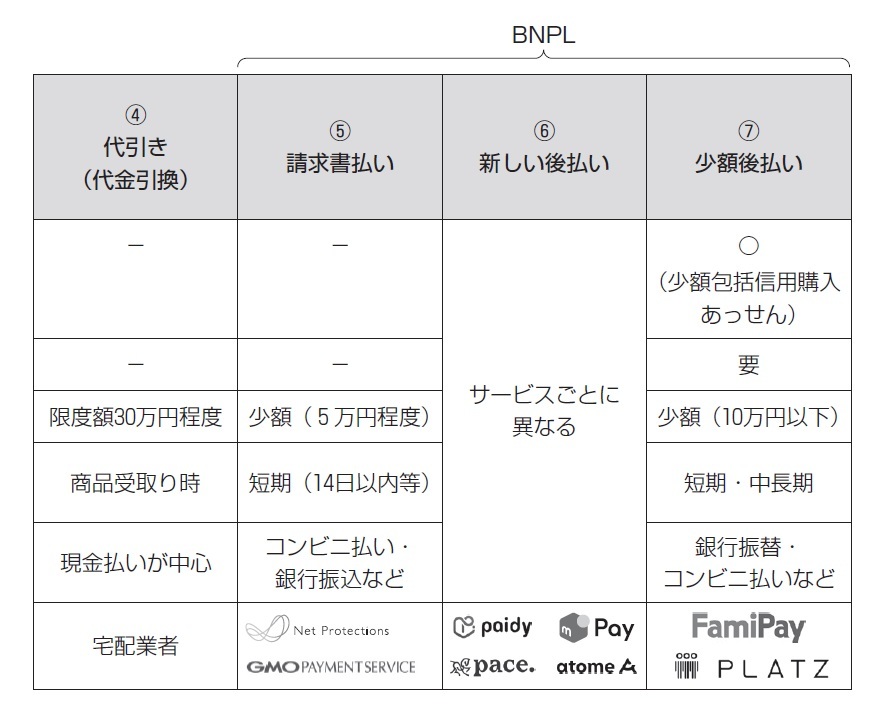

携帯電話料金とまとめて支払う「(3)キャリア決済(携帯電話料金合算払い)」も、翌月一括払いの「後払い」である。日本は携帯電話料金の支払いが「後払い」(ポストペイ型)を基本としているために可能だが、携帯電話料金を事前に支払う(プリペイド型)のが基本の途上国では不可能である。利用可能限度額は図表29のとおりであり、その範囲内で契約状況や利用状況、支払い状況等から設定される。

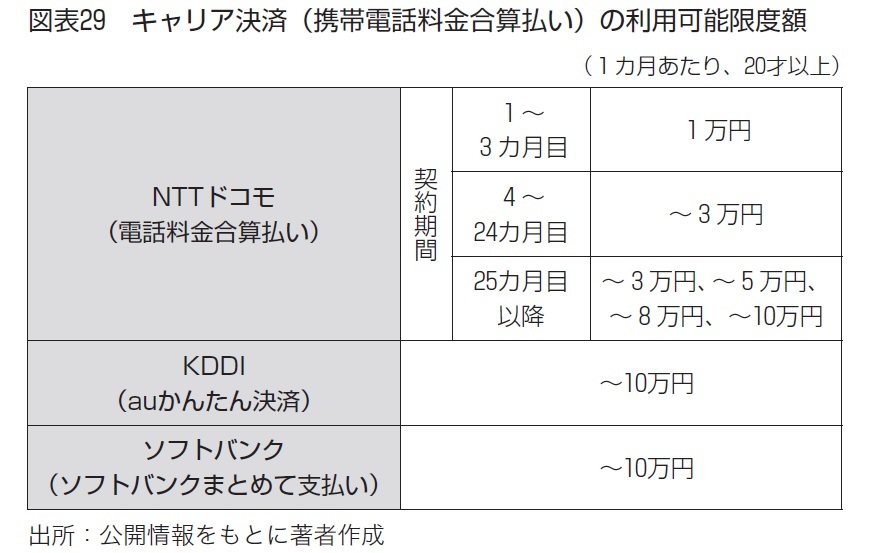

商品到着時に代金を支払う「(4)代引き(代金引換)」も利用されている。代引きは、商品到着時にドライバーに代金を一括で払う「後払い」である。日本の宅配サービスは海外と比べ圧倒的に安心、安全で、時間どおりに配達され、商品に破損がないのも当たり前である。だからこそ、初見のドライバーに商品の代金を預けることができる。海外では日本ほど宅配サービスが成熟していないこともあり、代引き(代金引換)はあまり馴染みがない手段である。なお、日本においても、コロナ禍では、玄関先での対面接触を避けるために、代引き(代金引換)の利用を控える傾向があったようだ(図表30)。

商品とともに請求書が送付される「(5)請求書払い」は、古くから利用される「後払い」である。紙媒体のカタログ通販などでは主要な支払い方法で、オンラインショッピングでも利用されている。(商品と請求書が別送の場合もあるが)多くの場合は請求書を受領後14日以内にコンビニなどで支払う。高齢者がカタログ通販で購入した商品の代金を支払う場合には、与信審査が行われる「後払い」という認識なく利用している場合が多いだろう。

さらに、Paidyなど、スマートフォンだけで手続きが完了する「(6)新しい後払い」も登場し、簡単で気軽に利用できることからミレニアル世代やZ世代の若い世代を中心に人気を得ている。また、2021年4月に施行された改正割販法に伴い創設された「少額包括信用購入あっせん」業者が提供する「後払い」として、ファミペイ翌月払いなどの「(7)少額後払い」があり、今後増加すると予想される。

前述が日本の主要な「後払い」となるが、日本では、「(5)請求書払い」「(6)新しい後払い」「(7)少額後払い」の3つがBNPLといわれることが多い。本書でも、「(5)請求書払い」「(6)新しい後払い」「(7)少額後払い」の3つをBNPLと定義し、さらにクレジットカード会社などの既存の事業者が提供する、従来とは異なる「後払い」もBNPLに含めることとする。

なお、BNPLは海外が先行しているイメージがあるかもしれないが、請求書払い等を手掛けるネットプロテクションズ(事例40)は2000年設立で、BNPLのパイオニアと呼ばれるKlarna(2005年設立)よりも歴史は長い。Afterpayは2014年設立、Affirmは2012年設立と、海外の主要なBNPL事業者でもそれほど長い歴史があるわけではない。

つまり、日本は様々な「後払い」が利用できるだけではなく、BNPLの歴史も長い「後払い大国」なのである。

どうしてBNPLを利用するのか

「後払い大国」である日本では、アメリカでのBNPLを利用する理由はほぼ該当しない。

アメリカで47%と最も多かった「クレジットカードの金利を払いたくないため」については、日本のクレジットカードの返済方法は翌月一括払いが基本であり、金利は発生しないために該当しない。「予算以上の商品を購入するため」(アメリカで46%)、「高額商品を分割払いで購入できるため」(同22%)は、日本では、ショッピングローン・個品割賦を利用すればよい。「クレジットカードの限度額に達しているため」(同9%)、「他の決済手段が利用できないため」(同5%)は、請求書払い、代引き(代金引換)、キャリア決済(携帯電話料金合算払い)など、他の「後払い」で対応可能である。「銀行口座を持っていないため」(同2%)は、15才以上の銀行口座保有率が98%超の日本では該当しない。

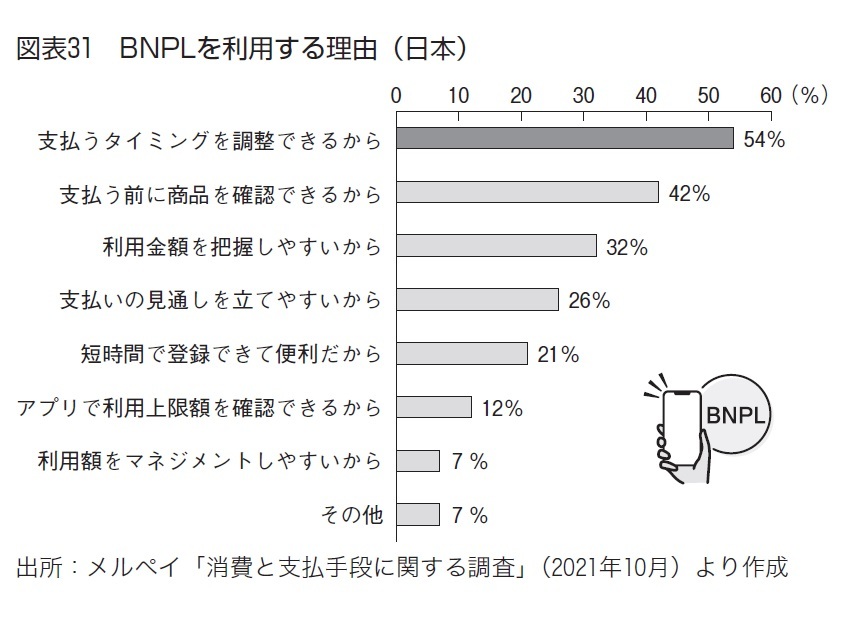

ただし、「後払いという柔軟な支払いができるため」(同31%)については、日本でもそう感じる人はいるかもしれない。クレジットカードにおいてはリボ払いや回数指定の分割払いが可能であり、ショッピングローンや個品割賦で返済回数の指定をすることもできるが、少々手続きが面倒である。日本でも簡単な手続きで「柔軟な返済方法」が可能なBNPLは期待されている。なお、メルペイが2021年10月に公表した調査でも、BNPLを利用する理由のトップに「支払うタイミングを調整できるから」があげられている(図表31)。

また、アメリカにおける理由の1つである「他の決済方法よりも速く利用できるため」(19%)についても、日本でも、スマートフォンだけで手続きが完了するPaidyなどの「新しい後払い」が若い世代を中心に人気を集めているため、アメリカと同じ状況にあるといえる。

ヒット商品にランクイン

2021年の「ヒット商品ベスト30」(日経トレンディ)において、金融・決済領域では10位に「Visaのタッチ決済」、26位に「後払い決済」がランクインした。なお、「後払い決済」はクレジットカードやショッピングローンなどではなく、本書でBNPLと定義した「請求書払い」やPaidyなどの「新しい後払い」「少額後払い」が該当する。日経トレンディの読者層から見ても、オンラインショッピングの成長を追い風に、簡単な手続きだけで利用できる利便性が若い世代を中心に支持を得た結果と考えられる。

過去の「ヒット商品ベスト30」の結果を振り返ると、2020年は7位に「モバイルオーダー」、2019年は3位に「PayPay」(ペイペイ)がランクインしている。現在の「モバイルオーダー」や「PayPay」の状況を見ても、「後払い決済」、つまりBNPLも一過性のバズワードで終わることなく、今後も日常生活に根付くサービスになると予想される。

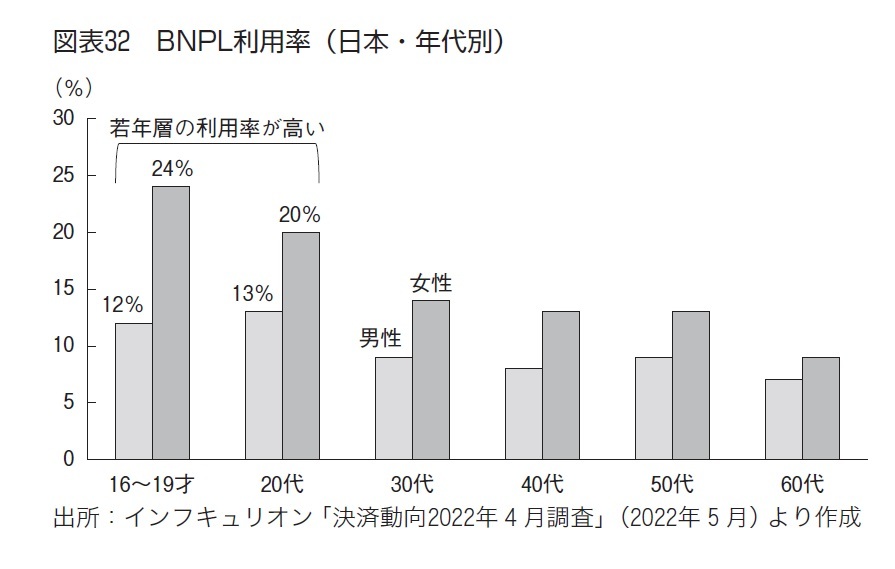

インフキュリオンの「決済動向2022年4月調査」でも、2022年4月のBNPLの利用率は11%となっており、2021年12月の8%から躍進。既にブランドプリペイド2022年4月・5%)を凌いでいる。年代別に見ると、特に、若年層の利用率が高い傾向にある(図表32)。

キャッシュレス決済手段の多様化

日本の「後払い」の中心的な役割であるクレジットカードにも、変化が起きている。クレジットカード自体には、よくも悪くも、ここ数十年の間に大きな変化はないが、クレジットカードを取り巻く環境は大きく変化している。

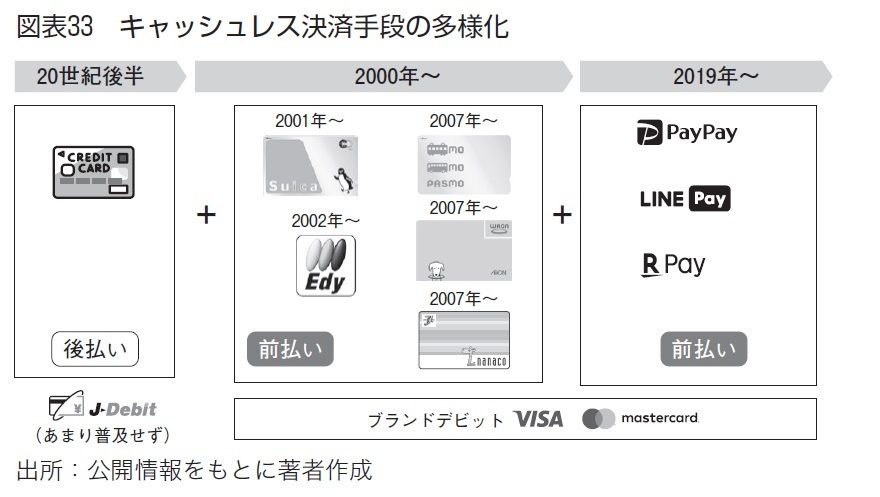

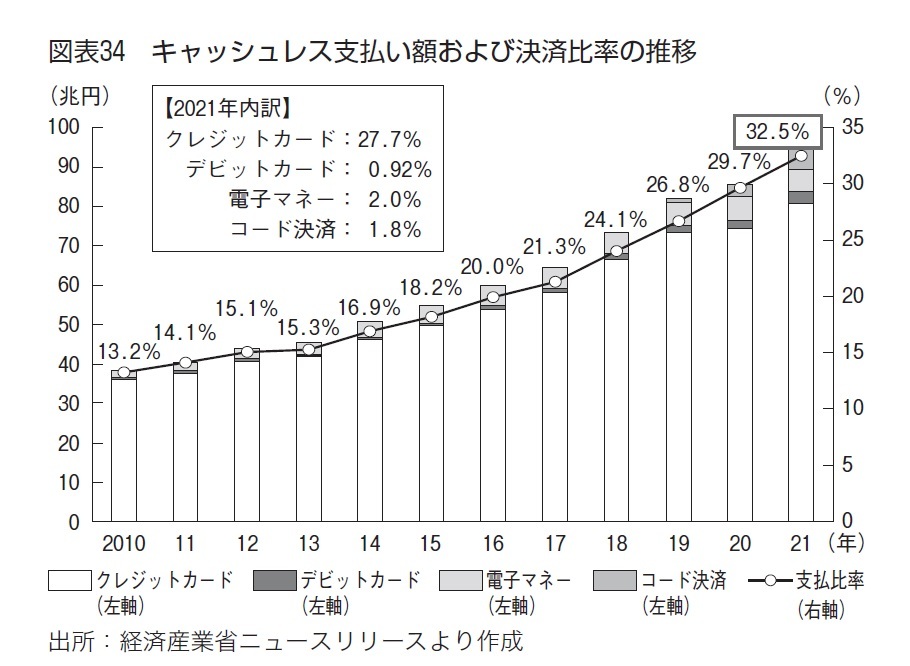

日本における20世紀後半の現金以外の決済手段はクレジットカード一択であり、キャッシュレス決済といえば「後払い」が当たり前であった。中高年の方々であれば、クレジットカードが数枚財布に入っていると思う(日本クレジット協会の調査によると、日本では1人当り平均2.9枚クレジットカードを保有している(20才以上人口比。2022年3月末)という)。しかし、2001年にサービスインしたSuica(スイカ)に加え、交通系のPASMO(パスモ)、流通系でもWAON(ワオン)、nanaco(ナナコ)、Edy(エディ。現・楽天Edy)などの電子マネー、さらには2019年の大規模キャンペーンとともに話題をさらったPayPayや楽天ペイなどのコード決済を含めて、キャッシュレス決済手段は多様化している(図表33、図表34)。

そして、これら21世紀に登場した新しいキャッシュレス決済は、基本的に「前払い」である。若い世代にとっては、「後払い」であるクレジットカードよりも、「前払い」である電子マネーやコード決済の方が日常的に利用する身近な決済手段となっている。コンビニなどでは少額の決済の場合、クレジットカードの利用をためらってしまうこともあるが、電子マネーやコード決済であれば、店員に遠慮なく利用できる。また、「前払い」のため、使い過ぎを抑止できることが普及の理由と考えられる。

そして、若い世代では既に日常生活のなかでコンビニやスーパーマーケットでの普段使いでは「前払い」の電子マネーやコード決済、少し高額なショッピングの際にはBNPLで「後払い」という使い分けがはじまっているのかもしれない。既に決済の選択肢として、クレジットカードの存在は影が薄くなってしまっている可能性もある。ジェーシービーの「クレジットカードに関する総合調査」(2021年度版)によると、50〜60代のクレジットカード保有率は高い(50代:男性89.2%、女性90.6%、60代:男性93.5%、女性91.7%)が、20代の保有率は男性が76.2%、女性が75.5%と他の年代よりも低く、30代も男性は81.8%、女性は83.8%である。

しかし、「前払い」には弱点もある。その都度チャージするのは手間がかかり、実際、残高不足のためにレジ前でまごつく姿を目にすることは少なくない。「後払い」であれば、手間なく、残高を気にすることなく利用ができる。電子マネーやコード決済の利便性を活かしたうえで「後払い」ができれば、さらに利用は促進するはずである。そして、先進国のなかでは後塵を拝している日本のキャッシュレス決済の進展にも大きく貢献するであろう。

クレジットカードのステータスの価値

電子マネーやコード決済の登場、そして成長もあるが、クレジットカード自体のイメージも大きく変化している。バブル期の記憶がある方であれば共感頂けると思うが、ゴールド、ブラック、プラチナなどのカード媒体の色が異なるステータスカードは、年会費以上の価値があった。様々な特典はいうまでもなく、決済時に店員に渡す際、そうした色のクレジットカードであればちょっとかっこいいと思ったのは私だけではないはずである。

しかし、今ではオンラインショッピングでの利用が増え、オフライン(リアル店舗)で店員にクレジットカードを渡す機会は減少し、ステータスカードを誇示する機会はほとんどない。そうであれば、日常生活における普段使いのキャッシュレス決済は、年会費が不要でポイントが貯まりやすいコード決済の方がお得感があるし、通勤で利用している交通系電子マネーの方が利便性も高い。このように、クレジットカードを持つ価値が薄れているのも事実である。

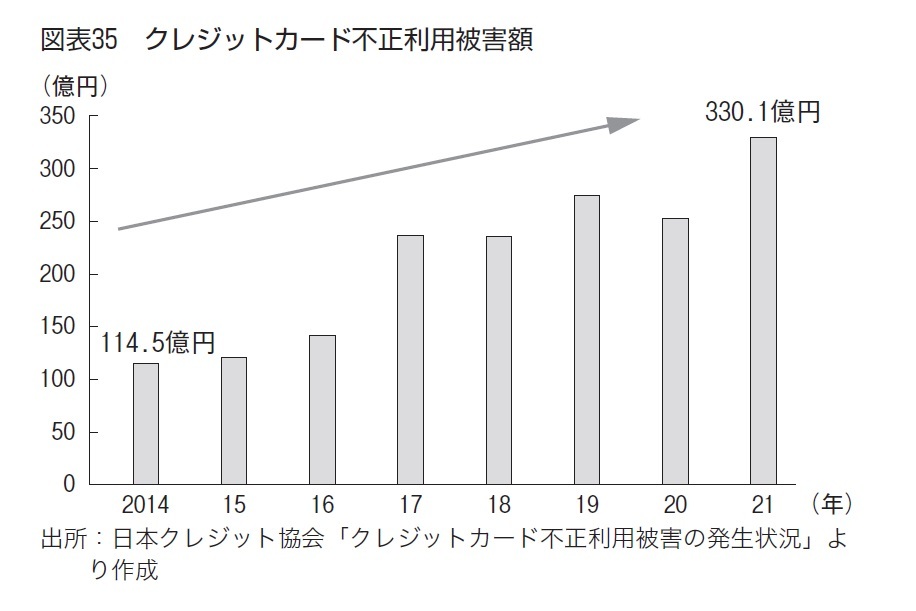

また、クレジットカードとオンラインショッピングの関係では、昨今たびたびニュースでも報道される情報漏えい事故の影響もある。2014年には114.5億円だったクレジットカード不正利用被害額は、2021年には330.1億円となった(図表35)。セキュリティ意識の高まりから、オンラインショッピングではクレジットカードを利用しないという消費者は増加している。クレジットカードとオンラインショッピングは相性がよく見えるが、実際はよくないのかもしれない。大手ECサイトで購入する際にはクレジットカード決済に抵抗はなくても、初めて利用するサイトでは、クレジットカード情報の漏えいが不安でクレジットカードの利用を避けたい人もいるだろう。このような背景もあり、情報漏えいの不安があるクレジットカードではなく、BNPLへの期待が高まっている。

柔軟性に欠けるオンラインショッピング決済

今般の執筆にあたって、業種業態を問わず、300以上の大手小売店のECサイトの決済方法を確認したところ、全てのECサイトでクレジットカード決済は可能だったが、翌月一括払いに限定されているECサイトがほとんどであることがわかった(一部のECサイトではボーナス月払いが可能である)。

つまり消費者は、高額商品を購入する場合でも、ECサイトで一旦は翌月一括払いで決済を完了させた後に、クレジットカード会員用サイト等で分割払いやリボ払いに変更するしかない。正直面倒である。利用限度額の関係で、そもそもECサイトでの決済ができない人もいるだろう。

なかには、個別にショッピングローンや個品割賦の契約ができるECサイトもあるが、氏名、生年月日、住所、年収、勤務先などの個人情報を入力するのはかなりの手間である。その手続きだけで、離反する消費者も多いだろう。

オンラインショッピングの拡大に伴い、クレジットカードやショッピングローンなどの従来の「後払い」に加えて、簡単な手続きだけで柔軟な返済ができるBNPLが求められているといえよう。

クレジットカードに限らず、日本の金融サービスは変化を好まず、30年以上前のバブル期に完成されたスタイルを踏襲している。クレジットカードも、基本的にはオフライン(リアル店舗)の対面での決済が基本的なコンセプトとして設計されている。しかし、オンラインショッピングの成長を含めて時代は変化している。BNPLは、ずっと変化がない日本の金融サービスに変化のきっかけを与えているのかもしれない。

クレジットカードは高嶺の花?

日本クレジット協会の「日本のクレジット統計2021年版」によると、2021年のクレジットカード入会申込み件数は3,141万件で、契約件数は2,363万件である。審査通過率を単純計算すれば75%となり、4分の1もの人が審査を通過していないことになる。

また、社会環境の変化もある。

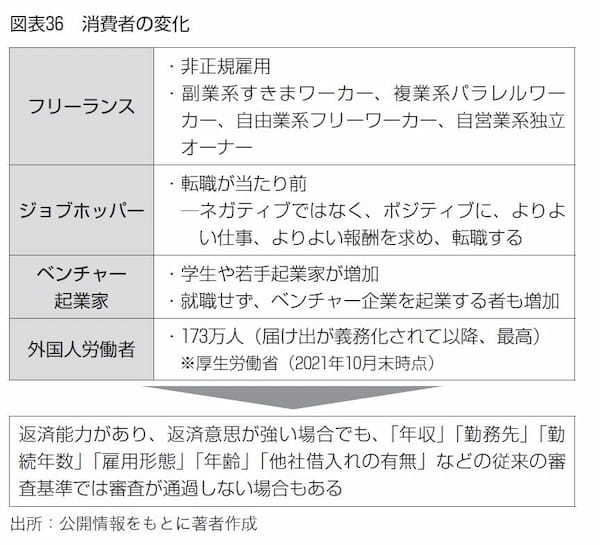

フリーランスという働き方が一般化し、企業に属さずにベンチャー企業を起業する若者は増加している。そして、1つの企業に勤め続けるのではなく、よりよい仕事や報酬、職場環境を求めてポジティブに転職を繰り返すジョブホッパーも当たり前の存在となっている。

さらに、約173万人の外国人労働者の存在がある。この173万人という数字は、市町村では川崎市(154万人)、都道府県では鹿児島県(158万人)と同程度の規模である。コロナ収束後には、労働者不足の日本に多くの外国人労働者が訪日するだろう。

彼らは一定以上の収入を得ていても、従来のクレジットカードの与信審査基準に含まれる勤務先、勤続年数などの理由でクレジットカードの審査に通らないことがある。また、通ったとしても、利用限度額が低く抑えられていることがある。しかし、彼らのなかにも真面目な返済意思が強い消費者がいるのは間違いない(逆に、一流企業に数十年勤務し、一定以上の収入を得ていたとしても、返済意思が弱い消費者が存在しているのも事実である)。

貸倒れや過剰融資、多重債務者の増加などを抑止するために、割販法などの法規制に準拠する必要があるのはもちろんだが、消費者の変化に対応した、今の価値観に適した与信審査の基準で利用できるBNPLが求められているといえよう。今のままでは、消費者だけではなく、BNPL事業者を含む金融サービス提供者も機会損失を継続することになってしまう。

日本で求められる「後払い」とは

海外でBNPLが求められているのと同様に、日本でも、社会環境、そして消費者の変化に伴い、従来とは異なる時代に適した「後払い」としてBNPLが求められている。

まず、「(1)クレジットカードの代替となるオンラインショッピングでの決済手段」が必要である。オンラインショッピングの際、分割払いやリボ払いの利用は難しい。日用品から家電などの高額商品まで、あらゆるものをオンラインで購入する時代には、誰でも簡単に様々な返済方法を指定できるUX(User Experience(ユーザー エクスペリエンス)の略。顧客体験のこと)の優れたBNPLが求められている。

「(2)クレジットカードとは別のサイフ」も、必要である。日本でも若い世代を中心にクレジットカード離れが進み、「前払い」である電子マネー、コード決済が普及しつつある。電子マネーやコード決済に「後払い」機能を追加することで、日常生活における少額決済で利用できるだろう。また、働き方の多様化に伴い、報酬を受け取るタイミングや方法も多様化しているため、ライフプランやマネープランに応じて返済方法と返済金額を柔軟に選択できるBNPLが求められている。

そして、「(3)与信審査の進化」への対応である。AIの進化により、多様な与信審査が可能となっている。フリーランスやジョブホッパー、ベンチャー起業家、外国人労働者など、従来の与信審査ではクレジットカードの審査を通過できない可能性が高い消費者が増加している。従来の年齢、年収、勤務先、勤続年数、雇用形態、他社からの借入状況などの「人」を審査するのではなく、「取引」実績などのデータで審査するBNPLが求められている。

ただし、これは、無審査で誰にでもBNPLを利用させるということではない。適切な審査のうえ、優良な顧客に適切な返済額、返済期間を選択させる必要がある。そうでなければ、過剰融資により、多重債務者が増加して社会が混乱してしまうことになる。

BNPLを含め、金融サービスにとって与信審査は肝となるが、与信審査を担うAIをいかに使いこなすかも、BNPLの成功のカギである。海外からは「BNPLは審査がない」といった声も聞こえ、誤解があるかもしれないが、BNPLは決してそのようなものであってはならない。

1992年、明治大学商学部卒。メガバンク系シンクタンクなどを経て現職。各種団体での講演、専門誌への寄稿を通じて、世界各国で自らが体験した消費者視点のDX(Digital Transformation)の情報を発信。※画像をクリックするとAmazonに飛びます。