この記事は2023年6月2日に「きんざいOnline:週刊金融財政事情」で公開された「日銀の政策変更への期待で高まる「基準利率」」を一部編集し、転載したものです。

(日本銀行「業態別の日銀当座預金残高」など)

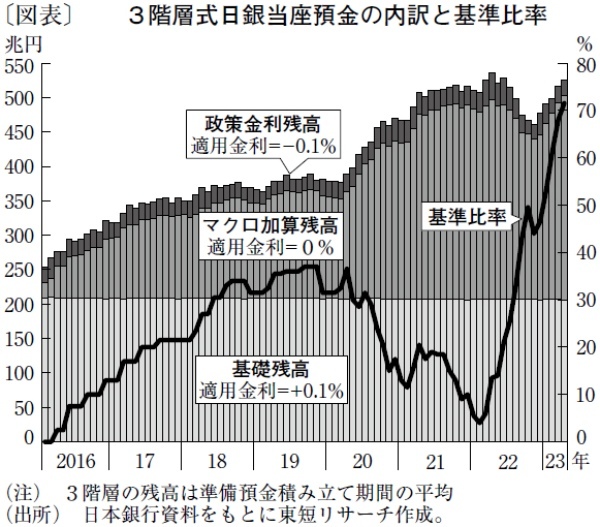

「マイナス金利」は、日本銀行が2013年から開始した量的・質的金融緩和の追加策として16年1月に導入が決定された。以降、日銀当座預金は「基礎残高」「マクロ加算残高」「政策金利残高」の3階層に分けられた(図表)。

基礎残高には、マイナス金利下で苦しむ金融機関への事実上の“補助金”としてプラス0.1%の金利が適用されている。大半の金融機関はその枠の上限まで当座預金を積み立てており、同残高はほぼ横ばいで推移している。一方、マクロ加算残高の金利はゼロ%だが、市中の短期金利より高いため、日銀は同残高の枠をインセンティブにして資金供給オペ等の利用を促してきた。

政策金利残高の金利はマイナス0.1%。同残高の多寡は市中レートに影響を及ぼすが、日銀は、金融機関が負担するマイナス金利が過度にならないよう、マクロ加算残高にかかる基準比率を活用して政策金利残高を調整している。個々の金融機関が最も効率的に3階層に資金を配分している完全裁定状態を仮定して、政策金利残高が5兆円程度に調整することが目標だ(実際は外銀等を中心に完全裁定とはならず5兆円を超えている)。一般に日銀は、国債買入れオペなどで当座預金全体を増やした場合、政策金利残高が積み上がり過ぎないように基準比率を引き上げている。

22年を振り返ると、新型コロナ対応特別オペの残高が4月以降、段階的に縮小され、当座預金全体が減少に向かった。地銀の資金調達ニーズが一気に後退したことで、日銀は、オーバーナイト金利が低下し過ぎないよう政策金利残高を調整した。

ところが、政策変更を見込むヘッジファンド勢と日銀の攻防が同年12月ごろから過熱した。日銀は指値オペや臨時の国債買入れオペ、2~5年物共通担保資金供給オペを増やして対抗。当座預金が急増するなか、政策金利残高を5兆円程度に抑えるため、基準比率を引き上げた。23年4月積み期には、基準比率71.5%と過去最高水準となった。

現在、国債市場の流動性のバランスは、比較的落ち着いてきている。この間、日銀が国債の空売り対策等を積極的に進めてきた結果だ。だが、近い時期の政策変更を見込む市場参加者が多くなれば、日銀は国債購入額を増加せざるを得なくなり、再度、基準比率は引き上げられるだろう。

一方で、6月の金融政策決定会合で日銀が慎重な姿勢を見せれば、基準比率は低下基調となり得る。多くの金融機関はイールドカーブ・コントロールの見直しやマイナス金利終了を望んでいるが、海外情勢や国内政治情勢次第では、日銀はその機を逃す恐れがある。まずは6月15・16日の決定会合の動向に大きな注目が集まる。

東短リサーチ 研究員/石井 真由美

週刊金融財政事情 2023年6月6日号