この記事は2023年6月9日に「きんざいOnline:週刊金融財政事情」で公開された「6月の追加利上げは見送りも、打ち止め感は出さず」を一部編集し、転載したものです。

米連邦準備制度理事会(FRB)の金融政策見通しに、またも不透明感が漂い始めている。5月初めに開催された米公開市場委員会(FOMC)で25bpの利上げが決定されたが、市場ではその声明文の変化やパウエル議長の記者会見の内容を踏まえ、利上げは一旦打ち止めとなり累積的効果を見極めるステージに移行するとの見方が主流となった。しかし、その後発表された経済指標で労働市場の逼迫継続、インフレ鈍化の足踏みなどが確認されると、追加利上げの必要性を指摘するFRB当局者の声が増え始めた。

問題は、これまでの利上げの効果がなかなか目に見えてこないことだ。その理由としては、①景気に中立的なFF(フェデラルファンド)金利水準がFRB当局者の想定よりも上がっており、現行水準でも十分に引き締め的とはなっていない、②引き締め的にはなっているが効果発現を遅らせている要因が存在する──のどちらかが考えられる。このうち筆者は、FRB当局者の多くが②を理由と考えていると推察している。

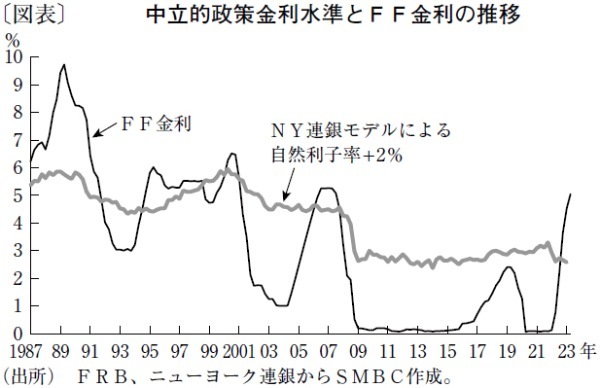

①に関する手掛かりとして、ニューヨーク(NY)連銀による自然利子率推計値がある。自然利子率とは、経済に中立的な「実質」利子率である。従って、「名目」金利であるFF金利の中立的水準は、一般的にはこれにインフレ目標の2%を加えたものとされる。NY連銀の推計によると、直近データである2023年第1四半期時点の自然利子率は0.58%。これにインフレ目標2%を加えた2.58%が、中立的なFF金利水準の目安となる。すなわち、現行5.125%の政策金利はかなり引き締め的であることになる(図表)。

では②はどうか。これについては、財政金融両面でのパンデミック対策の効果がいまだに作用し、引き締め効果の顕在化を遅らせている可能性がある。例えば、家計への給付金は依然として余剰貯蓄として残っており、その規模は5,000億~1兆ドルに上るといわれている。また、FRBによるゼロ金利・企業金融支援ファシリティーの導入などを受けて、20~21年の社債発行額がパンデミック以前から比較して2倍のペースに急増するなど、企業部門は前倒しで資金調達を行った経緯がある。それらの社債の満期が到来するまで、発行体は金利上昇の影響をあまり受けない。

FRBは、②の要因が消滅し、本来の引き締め効果が顕在化するのを待っているが、そのタイミングは不透明だ。一方で、インフレ目標の2%を超過したままの状態が長引くほど、経済主体の期待インフレが高まってしまうリスクもある。

筆者は、次回6月13、14日に開催されるFOMCでは、追加利上げは見送られると予想する。しかし、同時に公表される政策金利見通しのピーク水準は、前回の5.125%から若干上昇するとみている。

三井住友銀行 チーフ・マーケット・エコノミスト/森谷 亨

週刊金融財政事情 2023年6月13日号