この記事は2023年6月2日に「The Finance」で公開された「自己資本比率規制とバーゼルⅢ」を一部編集し、転載したものです。

本稿では日本における自己資本比率規制について、その目的・背景や内容を踏まえながら、バーゼル規制との関係性を整理する。またバーゼル規制導入のこれまでの歩みと近時の動向や金融機関の対応状況について解説する。

日本における自己資本比率規制とは

自己資本比率規制とは、銀行をはじめとする預金等取扱金融機関(以下「金融機関」)に対して、そのリスクに見合った自己資本の保有等を義務付ける規制である。個別の金融機関及びその金融機関で構成される金融システムの信頼性を高めるための仕組みとして、この自己資本比率規制が導入されている。

金融機関が預金を原資とした貸出を繰り返すことで生み出される信用創造が、小さな元手で大きな投資を可能とする。この信用創造は、預け先である金融機関及びその先の金融システム全体への信頼があってこそ実現される。個別の金融機関が破綻する、若しくは破綻に至らないまでもその信用力に懸念を持たれることで、預金の引き出しが生じる。この預金の引き出しにより生み出されていた信用創造が縮小し、結果として、金融システム全体への信頼性が低下しかねない。個別の金融機関が破綻する前に当局が一定の強制力を持って健全性等を確保するために介入するための仕組みが、この自己資本比率規制であり、自己資本比率規制を用いた早期是正措置である。

日本における自己資本比率規制については、3メガに代表される海外に展開している国際統一基準行と信用金庫等の国内に限定して業務を行っている国内基準行に対して、それぞれの枠組みが設定されている。国際統一基準行に対しては、後述する「バーゼル規制」と同じ規制が適用される一方、国内基準行に対しては、国際統一基準行に対するそれを本邦の特性等を踏まえて一部緩和した枠組みが適用されている。なお、自己資本比率規制と関連が深い早期是正措置についても、国際統一基準行と国内基準行で異なる枠組みとなっている。

| 項目 | 国際統一基準 | 国内基準 |

|---|---|---|

| 最低水準 | CET1比率:4.5% Tier1比率:6.0% 総自己資本比率:8.0% |

コア資本比率:4.0% |

| 自己資本の定義 | CET1:普通株式、その他包括利益累計額 Tier1:優先株式・優先出資証券 Tier2:劣後債 |

普通株式、転換権付き優先株式 |

| 資本バッファー | 資本保全バッファー、カウンターシクリカルバッファー | 無し |

| 分母算出方法 | 簡易的な算出手法が許容 (与信相当額、CVAリスク) |

|

| レバレッジ比率 | 開示・最低水準設定 | 無し |

| 流動性規制 | LCR・NSFR | 無し(簡易LCR) |

| 開示 | 詳細な開示内容が規定 | 一部緩和 |

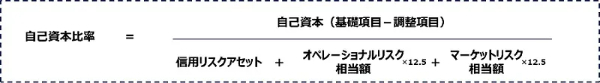

自己資本比率規制における「自己資本比率」は、事業会社等の財務分析時に用いる会計上の計数で算出する「自己資本比率」(=「自己資本」÷「総資産」)とは異なり、リスクベースで算出することが必要となる。具体的には、危機時における流出可能性、損失吸収力により区分(例えば、通常償還されることが無い普通株式は、最も高い区分であるCET1に該当)された方法による調達額(基礎項目)から、換金性が低い資産(調整項目。例えば、ソフトウェア等の無形固定資産や一定の繰延税金資産が該当)を控除した「自己資本」を、貸出金等にデフォルトの発生割合に応じた掛け目を乗じた信用リスクアセットや価格変動の大きさを表す市場リスク相当額及び事務ミスやシステム障害等を起因したオペレーショナル・リスク相当額を合算した「リスクアセット」で除すことで算出する。

なお、この自己資本比率以外にも、リスクベースではない自己資本比率であるレバレッジ比率や短期・中長期の流動性を管理するため流動性指標(流動性比率、安定調達比率)が健全性を表す指標として導入されており、国際統一基準行に対して適用されている(国内基準行は対象外)。

バーゼル規制と自己資本規制の関係及び導入の歩み

日本における自己資本比率規制は、1990年代に進められた金融制度改革において、「箸の上げ下ろし」を指導する裁量的な行政指導の枠組みから、金融機関の自主性を尊重する監督の枠組みに変更されていく中で、金融機関自身の過度な業務展開を防ぐための仕組みとして導入されてきた経緯がある。

スイス、バーゼルの国際決済銀行(Bank for International Settlements)に事務局が置かれたバーゼル銀行監督委員会(Basel Committee on Banking Supervision、以下「BCBS」)において1988年に合意された「バーゼル合意」(いわゆる「バーゼルⅠ」)が本邦に導入されたのは、1991年3月末であったが、当初は国際統一基準行だけを対象とした参考指標であった。その参考指標がいわゆる「自己資本比率規制」として強制力を持った指標となったのは、1998年に導入された早期是正措置において、その早期是正の参照指標として採用された時である。同時に、国内基準行に対する「修正国内基準」が導入(国際統一基準とは最低水準等が異なる)され、現在の国際統一基準及び国内基準の枠組みが構築されている。

その後、時価評価の開始、税効果会計の厳格化等を受けて、自己資本比率自体の算出方法の修正は随時行われた。そして、現在の自己資本比率規制の枠組みを決定づける「バーゼルⅡ」が2004年にBCBSにて合意された。

バーゼルⅡは、以下の3つの柱で構成され、その枠組み自体は今なお維持されている。

| 第一の柱 | 最低所要自己資本比率 | 規制上の自己資本をリスクアセットで除した値を一定の水準以上に保つこと |

| 第二の柱 | 金融機関の自己管理と監督上の検証 | 金融機関自身が第一の柱の捕捉対象外のリスクを含めてリスクを評価し健全性を維持するとともに、当局が監督の枠組みで検証を行うこと |

| 第三の柱 | 市場規律 | 金融市場の参加者に対して金融機関がリスクプロファイル等に関して適切に開示すること |

このうち、「第一の柱」がいわゆる「自己資本比率規制」であり、バーゼルⅡにおいて、オペレーショナル・リスクが捕捉対象とするとともに、金融機関自身が内部管理に用いているモデルを自己資本比率規制の枠組みに取り込むこととなった。

このバーゼルⅡの実施後まもなく発生したリーマンショックを受け、BCBSにおいて直ちに見直しを開始。段階的に実施(下表)が続けられ、その見直しの最終版が「バーゼルⅢ最終化」である。

| 実施年度 | 概要 | |

| バーゼル2.5 | 2011年12月 | 証券化商品及び市場リスクに関する暫定的な対応 |

| バーゼルⅢ | 2013年3月(国際) 2014年3月(国内) |

自己資本の質の抜本的な見直し(強化) バッファーの導入、CVAリスクの捕捉 (流動性指標等の導入) |

| 証券化 | 2019年3月 | 証券化商品のリスクウェイトの見直し |

| ファンド | 2019年3月 | ファンドのリスクウェイトの見直し |

| LCR | 2018年3月(国際) | 短期的な流動性を表す指標。最低水準を設定。 |

| NSFR | 2021年9月(国際) | 中長期的な流動性を表す指標。最低水準を設定。 |

| レバレッジ比率 | 2019年3月(国際) | 会計上の計数を用いた自己資本比率。 最低水準を設定。 |

| TLAC | 2019年3月 | 国際的に重要な金融機関に対して損失吸収力を有する負債の発行を求めるもの。 |

| IRRBB | 2018年3月(国際) 2019年3月(国内) |

「第二の柱」での「銀行勘定の金利リスク」の取扱いの見直し。 |

| 本邦での規制変更適用 | イベント等 | |

|---|---|---|

| 2006年 | ||

| 2007年 | バーゼルⅡ | |

| 2008年 | リーマンショック | |

| 2009年 | ||

| 2010年 | ||

| 2011年 | バーゼル2.5 | |

| 2012年 | ||

| 2013年 | バーゼルⅢ(国際) | |

| 2014年 | バーゼルⅢ(国内) | |

| 2015年 | ||

| 2016年 | マイナス金利 | |

| 2017年 | ||

| 2018年 | SACCR・IRRBB(国際)・LCR(国際) | |

| 2019年 | ファンド・証券化・TLAC・IRRBB(国内)・レバ比率(国際) | |

| 2020年 | コロナショック | |

| 2021年 | NSFR(国際) | |

| 2022年 | ||

| 2023年 | バーゼルⅢ最終化(早期適用) | |

| 2024年 | バーゼルⅢ最終化(国際/内部モデル等使用行) | |

| 2025年 | バーゼルⅢ最終化(その他国内基準行) |

本邦の規制の見直しと金融機関への影響

本邦では、バーゼルⅢ最終化について、これまでの自己資本比率規制同様、国際的な合意に沿った枠組みで実施する方針が示されてきた。2021年3月の「オペレーショナル・リスクにかかる告示の一部改正(案)」以降、複数回の市中協議が実施され、2022年11月に最終的な告示が公表されている。

最終的な告示においては、国際統一基準行及び内部格付手法採用行等の内部モデルを用いている金融機関については、国際的な合意に準じた枠組みとなる一方で、その他の国内基準行については、国際的な合意を一部緩和した枠組みが適用されることとなっている。

また、バーゼルⅢ最終化の実施時期としては、他国の実施状況等を踏まえ、国際統一基準行(および内部モデル採用行)が2024年3月、その他の金融機関が2025年3月に適用することとなっている。ただし、2023年3月の早期適用が認められている。

バーゼルⅢ最終化においては、テクニカルな部分で多くの見直しがなされており、例えば、自己資本比率自体への影響については、そのポートフォリオ特性以外に、算出に用いている手法等で大きく異なることが想定される。

| リスク等 | 手法 | 主な変更点 | 自己資本への影響 |

| 信用リスク | 標準的手法 | 外部格付の使用の見直し 不動産担保ローンの取扱い 株式のRW変更 |

↑/↓ ↑↑ ↓↓↓ |

| 内部格付手法 | 適用範囲の見直し 当局設定パラメータの見直し(PD) 当局設定パラメータの見直し(LGD) |

↓ ↓ ↑↑ |

|

| 市場リスク | 内部モデル手法 | VaRからESを用いる枠組みに変更 | ↓ |

| オペリスク | 先進的計測手法 | モデルを用いる枠組みの廃止 | - |

| フロア | - | 標準的手法を用いる枠組みに統一 フロアの水準の変更 |

↓ ↑ |

なお、2025年3月に早期適用した金融機関の多くは、基礎的内部格付手法採用行(FIRB)であり、一方で主要行を中心とした先進的内部格付手法採用行(AIRB)や標準的手法採用行(SA)での早期適用が限定的なことからも、「バーゼルⅢ最終化」の影響(FIRBにとってメリットがある一方、その他の手法ではその限りではない可能性)を伺うことができる。

| グループ | 国際統一基準/国内基準 | 信用リスク採用手法 |

| 農林中央金庫 | 国際統一基準 | AIRB |

| 商工組合中央金庫 | 国際統一基準 | SA |

| 七十七銀行 | 国内基準 | SA |

| めぶきFG | 国内基準 | FIRB |

| 群馬銀行 | 国際統一基準 | FIRB |

| コンコルディアFG | 国際統一基準 | FIRB |

| しずおかFG | 国際統一基準 | FIRB |

| 百五銀行 | 国内基準 | FIRB |

| 滋賀銀行 | 国際統一基準 | FIRB |

| 京都銀行 | 国内基準 | FIRB |

| 池田泉州HD | 国内基準 | FIRB |

| 紀陽銀行 | 国内基準 | FIRB |

| 山陰合同銀行 | 国内基準 | FIRB |

| ひろぎんHD | 国内基準 | FIRB |

| 山口FG | 国際統一基準 | FIRB |

| ふくおかFG | 国内基準 | AIRB |

| 西日本FH | 国内基準 | FIRB |

| 住信SBIネット銀行 | 国内基準 | FIRB |

| ソニーFG | 国内基準 | FIRB |

| auFG | 国内基準 | SA |

▼著者登壇のセミナー

金融機関におけるバーゼルIII最終化への対応

~自己資本比率規制を巡る最新動向とその対応のポイント~

開催日時:2023-06-30(金) 9:30~12:30

(オンライン受講/アーカイブ配信付き)

(元 日本IBM株式会社プロモントリー事業部 ディレクター)

長期信用銀行に入行後、大手監査法人系コンサルティング会社を経て、金融庁健全性基準室において、内部モデル承認審査及びバーゼル3等の国内実施を担当。金融庁退職後は、金融規制対応・内部管理体制高度化等に関するサービスを提供。日本IBM株式会社プロモントリー事業部も経ながら、2023年4月に独立。金融規制に関するコンサルティングサービスを提供。

資格:公認会計士、中小企業診断士、証券アナリスト協会検定会員等

書籍:「バーゼルIII 自己資本比率規制 国際統一/国内基準告示の完全解説」「9つのカテゴリーで読み解くグローバル金融規制」(ともに共著)