この記事は2023年10月6日に「きんざいOnline:週刊金融財政事情」で公開された「自然利子率の上昇で「4%」でも割高となりかねない米長期債」を一部編集し、転載したものです。

9月の米国の長期金利(10年国債)は、昨秋につけた4.3%台を大きく更新し、一気に4.7%をつけた。上昇のきっかけは、9月の米連邦公開市場委員会(FOMC)で今後1~2年の政策金利予想が大きく引き上げられたことだ。

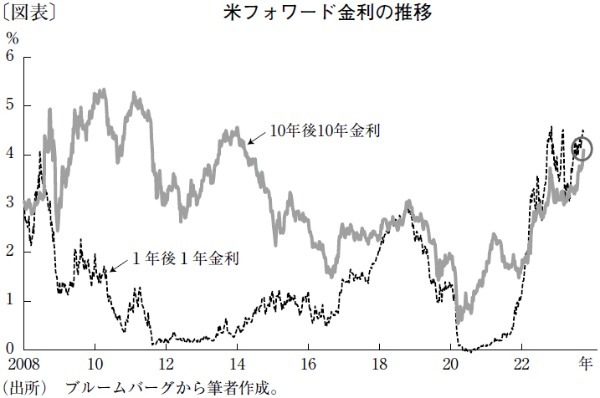

しかし、米スワップ市場のフォワード金利を見ると、1~2年後の金利の上昇幅はわずかであり、目立ったのはより長期のフォワード金利である。10年後の10年金利などは、2014年以来となる4%の大台に乗せている。

通常、金融引き締めの最終局面では市場がリセッションを予想する結果、長い年限の金利低下、すなわちイールドカーブのフラット化が起こりやすい。最近の動きは、米連邦準備制度理事会(FRB)がいわゆる「Higher for longer」(=政策金利を長期間高止まらせる)の政策を採っても、リセッションでインフレが大きく鈍化することはないという見通しを市場が持ち始めていることを示す。

今後、そうした経済状況が実現した場合、経済理論的には「自然利子率の上昇」が起きたことになる。自然利子率の定義は、経済をインフレにもデフレにもせずに安定的に均衡させる金利水準だが、現在の米国経済において、自然利子率の上昇自体が起こっている可能性がある。

実際、自然利子率の推計値は過去に大きく水準を変えてきた。水準が変化するものを「安定的に均衡」といえるのかという素朴な疑問も生じるが、自然利子率にも「短期」と「長期」という二つの区分がされている。

ただ、こうした区分をすること自体、自然利子率の概念を曖昧にする面があり、たった1年で突然「長期」の自然利子率のシフトが起きることもあり得る。現在の市場の動きは、米国で自然利子率が本格的に変化しつつあることを正確に見通し始めている結果という見方もあるだろう。

この変化が現実化する場合、債券投資は当面、極めて難しくなる。従来であれば「4%」の金利の米長期国債は「目をつむって買うべき」資産であったかもしれないが、もしかすると、その水準が「5%」に変化しているかもしれないからだ。

これは今後の日本の長期金利についても同様だ。これまでは「0.7%」の10年国債は買うべき資産であったかもしれないが、今後は「1%」でも「買うべきでない」資産となる可能性もある。世界中の債券投資家は、インフレに関連した長期的な均衡金利水準の行方に目を凝らしていく必要がある。

オールニッポン・アセットマネジメント チーフストラテジスト/

ウォールズ&ブリッジ 代表/森田 長太郎

週刊金融財政事情 2023年10月10日号