この記事は2024年2月16日に「きんざいOnline:週刊金融財政事情」で公開された「日米金利差縮小は微小にとどまりドル円は年末144円で着地」を一部編集し、転載したものです。

2024年のドル円相場を見通す上では、引き続き日米金融政策が重要な材料になる。米国の金融政策について、当社は米連邦準備制度理事会(FRB)が24年4月30日、5月1日に開催する米連邦公開市場委員会(FOMC)において25bpの利下げを開始するとみている。その後は、7月、11月開催のFOMCで25bpずつの利下げが行われると予想する。

他方、日本の金融政策については、日本銀行が3月中旬に迎える春季生活闘争(春闘)の集中回答を経て賃上げ傾向の継続を確認した後、4月25日、26日の金融政策決定会合で、長短金利操作付き量的・質的金融緩和(イールドカーブ・コントロール、YCC)の撤廃とマイナス金利の解除を決定するとみる。マイナス金利解除後は当面、ゼロ金利政策が続く可能性が高い。

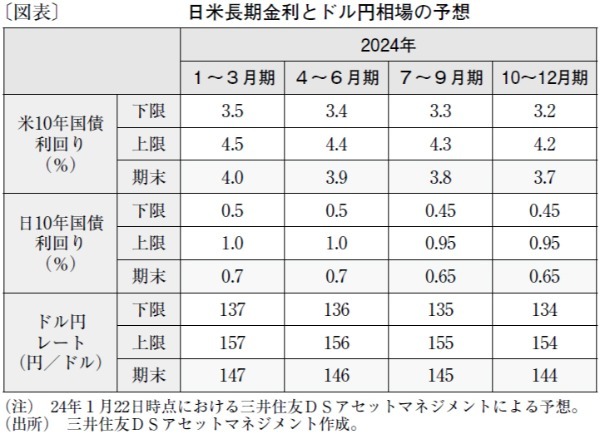

当社は、前述の日米金融政策の見通しを踏まえ、24年の米10年国債利回りは緩やかに低下し、3月末の着地は4.0%、6月末は3.9%、9月末は3.8%、12月末は3.7%を予想する(図表)。これに対し、日本の10年国債利回りはマイナス金利解除への警戒と米国などの長期金利低下の影響により一進一退が続き、3月末と6月末の着地は0.7%、9月末と12月末は0.65%を見込む。

米国の長期金利が緩やかに低下する一方、日本の長期金利は一進一退が続く見通しの下では、日米の長期金利差はそれほど大きく縮小しない公算が大きい。この点を勘案すると、24年のドル円は緩やかなペースでのドル安・円高の進行が予想される。当社は3月末の着地を147円、6月末は146円、9月末は145円、12月末は144円と予想する。

米国の景気減速は時間の経過とともに次第に明確になるとみる。また、米利下げについて、現時点で25年も四半期ごとに25bpの利下げ継続を想定していることから、米10年国債利回りの低下ペースが年末に向けてもう一段速まる展開も考慮すべきだろう。そのため、仮に24年12月末に米10年国債利回りが3.5%程度、ドル円が140円割れで着地しても、それほど違和感はない。

日銀が24年中に利上げに踏み切れば、ドル円は大幅な円高の加速が見込まれるが、日銀の利上げは当社のメインシナリオではない。ただ、24年10~12月期は、米大統領選挙が波乱要因となり得るため、ボラティリティー(変動率)の急上昇には注意が必要だ。

三井住友DSアセットマネジメント チーフマーケットストラテジスト/市川 雅浩

週刊金融財政事情 2024年2月20日号