投資初心者のなかには、100万円くらいから投資を始めようと考えている方もいるかもしれません。

投資方法を工夫すれば、100万円を200万円に増やすことは可能です。

一方で、短期間で資産を一気に増やそうとすると損失リスクが高くなる点に注意しましょう。

本記事では、投資初心者が100万円を200万円に増やすうえでのおすすめの投資方法やコツ・注意点について紹介します。

これから手元の資金を初めて投資に回そうと考えている方は、ぜひ参考にしてください。

- 100万円を200万円に増やす方法とは?

- 100万円を200万円にするのにかかる期間はどれくらい?

- 100万円を200万円に増やすのにおすすめの投資方法

- 1.投資信託|プロがさまざまな資産に分散投資する

- 2.ETF|証券取引所に上場している投資信託

- 3.クラウドファンディング|ネットを投資資金を集め企業や事業に投資

- 4.日本株|企業によっては定期的に配当金や株主優待を受け取れる

- 5.ロボアド|AIを活用して分散投資

- 6.米国株|世界をリードする企業の株が買える

- 100万円を200万円にするときのコツと注意点

- 100万円を200万円にするのに役立つ3つの制度

- まとめ|100万円を投資に回して資産を増やそう

100万円を200万円に増やす方法とは?

100万円を200万円に増やす方法は複数あります。

ただし、短期間のうちに一気に資産を増やせる投資方法はリスクが高い可能性があります。

リスクが高ければ、失敗して大きな損失を引き起こす可能性があるでしょう。

一方で、現在の低金利状態の日本では元本保証型の商品で資産を倍に増やすことは困難です。

自分に合った投資手法をうまく選んでいくことが大切です。

100万円を200万円に増やす方法は多数ある

投資方法にはさまざまなものがあります。

たとえば、以下のような方法で100万円を200万円に増やすことが期待できます。

- 投資信託

- ETF

- クラウドファンディング

- 株式投資

- ロボアド

- 外国株・外国債券

それぞれにリスクやリターンをはじめとした商品の特性が異なり、いずれも損失を発生させるリスクがあります。

投資にチャレンジするときには、自分の投資スタンスにあった特徴を持つ投資商品を選びましょう。

損失が不安な方は、リスクの低い投資方法を選択してください。

逆に保有する資金に余裕があり、100万円から損失が発生しても生活に大きな支障がない方は、リスクを取った投資にチャンレジするのも一案です。

100万円を短期間で200万円に増やすのはリスクが高い

基本的には、短期間で100万円を200万円に増やすことはリスクが高いです。

うまくいけば100万円を短期間で増やす方法がないわけではありません。

たとえば、値動きの大きい株式への投資では、市場の動きによっては数ヵ月以内に資産を倍にできるケースもまれにあります。

FXも大きなレバレッジ水準で投資すれば、短期間で資産を一気に増やすことも不可能ではありません。

しかし短期間で資産を増やせるような投資方法は、基本的にリスクが高いものです。

そのため、投資初心者で投資方法についてよく知らない段階で一気に資産を増やそうとすることは控えたほうがよいでしょう。

リスクを十分に理解したうえでチャレンジする場合は、最大どの程度損失が発生するのか理解したうえで取り組む必要があります。

元本保証された預金で増やすのは困難

リスクが怖いからといって、元本保証された預金で100万円を200万円に増やすことは困難です。

2024年12月時点で銀行の預金金利は低く、三菱UFJ銀行のスーパー定期は普通預金金利より優遇されていますが最長の10年で0.4%です。

0.4%で100万円を10年間半年複利で運用しても4万円程度しか増えません。

このように、元本保証のある預金で資産を倍にすることは現実的ではないでしょう。

100万円を200万円にするのにかかる期間はどれくらい?

100万円を200万円にするまでにかかる期間は、72を利回りで割るとおおまかに計算できます。

また金融庁のシミュレーターを利用すると、100万円が将来どのくらいまで増えるのかを確認可能です。

72の法則で資産が倍になるまでの年数を計算できる

「72の法則」は、複利運用した場合におよそ何年で資産が倍になるかを試算できる数式です。

利回りと資産が倍になる年数には、次のような関係があります。

- 資産が倍になるまでの年数 = 72 ÷ 利回り

利回り5%の運用を継続した場合は、約14.4年(72÷5)で資産が倍になる計算です。

この計算式に基づくと、利回りが高いほど短期間のうちに100万円が倍の200万円になることがわかります。

利回りの高さだけで投資先を選ばないよう注意

利回りが高い(収益性が高い)商品ばかりを安易に選ばないように注意しましょう。

利回りが高い商品は、一般的にリスクも高い傾向にあり、想定外の市場環境となれば損失リスクも大きくなります。

投資するときに確認できる利回りは、基本的に過去の実績に基づく数値か、ファンド・運用者などが設定する目標です。

元本保証がない商品において、将来の利回りを保証することはできません。

利回りだけでなく、自身のリスク許容度に見合った商品を選択しましょう。

100万円は何年でいくらになる?

アセットマネジメントOneの資産運用かんたんシミュレーションを活用すると、100万円が何年でいくらになるかを計算できます。

最終的な資産額は、以下のように利回りと運用期間によって変わります。

【100万円元手に運用した場合の利回り別・年数別の資産額】

| 3% | 4% | 5% | |

|---|---|---|---|

| 10年 | 134万 9,354円 |

149万 833円 |

164万 7,010円 |

| 20年 | 182万 755円 |

222万 2,583円 |

271万 2,641円 |

| 30年 | 245万 6,843円 |

331万 3,499円 |

446万 7,745円 |

利回り4~5%で30年もの長期運用ができれば、200万円といわず、300万円~400万円へ資産を増やすことが可能です。

100万円を200万円に増やすのにおすすめの投資方法

100万円を200万円に増やそうと考えているのであれば、以下のような資産に投資をするのがおすすめです。

それぞれの特性を理解したうえで、自分のリスク許容度や投資期間に適した商品を選択しましょう。

1. 投資信託|プロがさまざまな資産に分散投資する

投資信託とは、不特定多数の投資家から資金を集めてファンドマネージャーと呼ばれる運用のプロがさまざまな資産に分散投資する商品です。

証券会社や銀行などの金融機関で売買ができます。

また2024年から始まった新NISAで投資可能な資産の一つでもあります。

運用会社が投資信託それぞれのルールやコンセプトに基づいて適切な投資銘柄を選んで投資します。

銘柄選別をプロに任せられ、1つの投資信託を購入するだけでリスク分散ができる点が特徴です。

金融機関の営業日であれば、多くの銘柄が購入・売却手続きができます。

資金が急に必要になったときは、投資信託によって異なりますが1週間程度あれば換金が可能です。

投資信託によって株や債券などの投資対象が異なります。

さらに国内の資産に投資するもの、海外資産に投資するものなど投資する国・地域にも違いがあります。

期待されるリスクやリターンも商品によりさまざまです。

自身の投資意向やリスク許容度に適した商品を選んで投資しましょう。

・投資信託のメリット

投資信託の主なメリットは以下になります。

分散投資が可能

少額から複数の資産や銘柄に投資できるため、リスクを軽減しながら安定的な運用が可能。

専門家が運用を代行

運用はプロのファンドマネージャーに任せるため、自分で市場を分析する手間が省ける。

少額から始められる

100円から購入できる商品も多く、初心者でも無理なく資産運用を始められる点が魅力。

・投資信託のデメリット

投資信託の主なデメリットは以下になります。

手数料がかかる

購入時や運用中に手数料が発生し、特にアクティブ型の投資信託ではコストが高くなる場合がある。

即時性に欠ける

株式取引と異なり、購入や解約に数日かかるため、迅速な取引を求める人には向かない。

元本保証がない

運用成績によっては元本割れする可能性があり、リスクを伴う金融商品である点に注意が必要。

・投資信託が向いている人

投資信託は、投資初心者や多忙で投資に割ける時間が少ない人に向いています。

少額から始められ、専門家に運用を任せられるため、資産運用の知識が浅くても安心です。

また、リスクを抑えつつ長期的な資産形成を目指したい人や、個別銘柄に分散投資したいが資金が限られている人にも適しています。

\投資信託の売買手数料が無料!/

2.ETF|証券取引所に上場している投資信託

ETFも投資信託の一種で、そのうち証券取引所に上場している銘柄をいいます。

日本のETFの場合は、東京証券取引所に上場していて、営業時間内であれば株と同じようにリアルタイムで売買可能です。

非上場の投資信託と異なり、売買価格は約定したその瞬間に確定します。

また、非上場の投資信託とは異なり、柔軟に売買できることが特徴です。

投資信託同様に投資家の資金は、多数の資産に分散投資されます。

多くのETFは、日経平均株価やTOPIXといったような特定の市場指数に連動することを目指して運用されるインデックス型です。

1口単位で売買できるため、株の単元での取引よりは少額で売買できる銘柄が多いといえます。

・ETFのメリット

ETFの主なメリットは以下になります。

低コストで運用可能

運用管理費用(信託報酬)が低く、コストを抑えながら市場全体のリターンを享受できる。

リアルタイム取引が可能

株式と同様に市場の取引時間中にリアルタイムで売買でき、価格変動を即座に反映できる。

分散投資が容易

1つのETFで多くの銘柄に分散投資できるため、個別銘柄のリスクを軽減できる。

・ETFのデメリット

ETFの主なデメリットは以下になります。

売買手数料が発生

取引のたびに手数料がかかるため、頻繁な売買を行うとコストが増加する。

分配金の課税が発生

ETFの分配金は自動再投資されない場合が多く、都度課税されるため、複利効果が薄れることがある。

一部のETFで流動性が低い

取引量が少ないETFでは、売買が成立しにくく、希望価格での取引が難しい場合がある。

・ETFが向いている人

ETFは、低コストで分散投資を行いたい人や、株式のようにリアルタイム取引を希望する人に向いています。

また、インデックス運用を手軽に始めたい人や、特定のテーマやセクターに投資したい人にも適しています。

個別銘柄の選定に時間をかけたくない人や、長期的な資産形成を目指しながら流動性を確保したい投資家に適した選択肢です。

\ゼロコースならETFの売買手数料が無料!/

3. クラウドファンディング|ネットを投資資金を集め企業や事業に投資

クラウドファンディングは、インターネットを通じて不特定多数の投資家から小口で資金を集めて特定の企業・事業などに資金を活用する仕組みです。

寄付型・購入型など投資商品とは性質の異なるファンドがある一方で、運用期間中に分配金が受け取れる投資型の商品も少なくありません。

1万円~10万円程度から投資ができるファンドが多く、100万円でも多数のファンドへ分散投資が可能です。

不動産や特定の事業・ローンなど、有価証券とは異なる資産にも投資できます。

保有期間中は、分配金が発生します。

分配金の利回りは、ファンドによってさまざまですが、預金や日本国債などよりは高い利回りが期待できるファンドが多い傾向です。

一方で、多くのファンドは途中換金ができない・しづらいため、運用期間中は換金できなくても問題がない余裕資金で取り組みましょう。

ファンド事業者が運用に失敗すると元本毀損のリスクがあるものの、なかには運営開始以来すべてのファンドで正常な元本償還を継続している事業者もあります。

・クラウドファンディングのメリット

クラウドファンディングの主なメリットは以下になります。

少額から投資が可能

小額から始められるため、初心者でもリスクを抑えながら資産運用を試すことができます。

投資先が多様

不動産やスタートアップ、再生可能エネルギーなど、特定のテーマや分野に投資できる選択肢が豊富です。

社会貢献性が高い

地域振興や環境保護など、社会的意義のあるプロジェクトに参加できるため、やりがいを感じられます。

・クラウドファンディングのデメリット

クラウドファンディングの主なデメリットは以下になります。

元本割れのリスク

プロジェクトが失敗すると元本が保証されない場合が多く、損失を被る可能性があります。

流動性が低い

投資後の資金が固定される期間が長く、途中で現金化できない場合が多いです。

情報の透明性が低い

プロジェクト運営者の情報が限られている場合があり、適切な投資判断が難しいことがあります。

・クラウドファンディングが向いている人

クラウドファンディングは、少額で分散投資を始めたい初心者や、社会貢献を目的とした投資を重視する人に向いています。

また、特定のテーマや新しい事業への投資に興味がある人にとって、直接的な関わりを持てるのが魅力といえます。

さらには、長期的な視点で資産運用を行いたい投資家にも適しているといえるでしょう。

4.日本株|企業によっては定期的に配当金や株主優待を受け取れる

日本株は、日本国内に本社を置く企業の株式を指し、東京証券取引所(東証)を中心に取引されます。

日本株の特徴として、安定した配当を提供する企業が多く、長期的なインカムゲインを目指す人に適している点が挙げられます。

また、情報収集が容易で、経済や市場動向を理解しやすいことから、初心者にも始めやすい投資先です。

一方で、日本市場は成熟しており、急成長を期待するのは難しい場合があります。

政治や政策、円相場の変動が市場に影響を与えることも留意が必要です。

日本株には、個別銘柄への投資だけでなく、ETFや投資信託を通じた分散投資の選択肢もあります。

国内経済を身近に感じながら投資を行えることが大きな魅力です。

・日本株のメリット

日本株のメリットは以下になります。

高配当株が多い

安定した配当を提供する企業が多く、長期保有でのインカムゲインが期待できる。

情報が入手しやすい

日本語で企業情報や市場動向を調べられるため、投資判断をしやすい。

身近な企業に投資できる

生活に関連する企業に投資できるため、親近感を持って運用できる。

・日本株のデメリット

日本株のデメリットは以下になります。

成長性が限定的

成熟した市場であり、新興国に比べて高い成長率は期待しにくい。

為替リスクが影響

円高時には輸出企業の利益が減少し、株価に悪影響を及ぼすことがある。

政治や政策の影響

政府の経済政策や規制が市場全体に大きな影響を与える可能性がある。

・日本株が向いている人

日本株は、安定した配当収入を求める人や、国内市場の動向を理解しやすい環境で投資を行いたい人に向いています。

また、身近な企業への投資を通じて投資の実感を得たい初心者にも適しています。

一方で、成長性より安定性を重視し、為替リスクや政策リスクに対する許容度がある中長期投資家にも適した選択肢です。

5.ロボアド|AIを活用して分散投資

ロボアドとは、事業者が投資家から集めた資金をAIなどの先端技術を活用して分散投資してくれる投資商品です。

定期的にリバランスも実行してくれるため、投資家がなにもしなくても市場環境や値動きに応じて資産構成が最適化されます。

運用の手間をかけずにリスク分散が期待できるのが特徴です。

ロボアドには1万円~10万円程度の少額から投資できるサービスが複数あり、少額からでも世界中の多様な資産に分散投資できます。

スポット買付のほか、積立投資に対応したサービスもあります。

・ロボアドのメリット

ロボアドの主なメリットは以下になります。

初心者でも簡単に運用可能

運用方針や資産配分をロボアドが自動で設定し、専門知識がなくても始められる。

手間がかからない

資産配分の見直しやリバランスを自動で行うため、運用に時間をかける必要がない。

分散投資が容易

世界中の資産に分散投資できるため、リスクを軽減しながら長期的な成長を目指せる。

・ロボアドのデメリット

ロボアドの主なデメリットは以下になります。

手数料が高め

投資信託やETFに比べて、運用手数料が割高になる場合がある。

カスタマイズ性が低い

投資方針や商品選択を自分で細かく調整できないため、柔軟性に欠ける。

市場変動リスクがある

ロボアド自体が元本保証をしないため、市場の下落時に損失を被る可能性がある。

・ロボアドが向いている人

ロボアドは、投資初心者や忙しくて運用に時間を割けない人に向いています。

資産配分やリバランスを自動で行うため、専門知識がなくても投資を始められる点が魅力です。

また、長期的に資産を増やしたいが、自分で商品選択や市場分析を行う手間を省きたい人にも適しています。

分散投資を手軽に実現したい中長期投資家にも向いています。

6.米国株|世界をリードする企業の株が買える

米国株とはアメリカの証券取引所に上場している株式を指します。

日本の証券会社からでも米国株を購入することは可能です。

米国株式市場は、世界最大の規模と高い流動性を誇り、多様な産業や企業規模の株式が取引される特徴があります。

特にテクノロジー分野で世界をリードする企業が多く上場し、イノベーションの中心地としての地位を確立しています。

こうしたことから、米国株は株価の配当利回りが高く、多くの投資家に注目されています。

また、米国株は厳格な情報開示規制により高い透明性が保たれ、投資家の信頼を得ています。

経済・政治情勢の変化に応じて価格変動が大きいことも特徴の一つです。

多くの企業が定期的に配当を支払う傾向があり、長期的には上昇トレンドを示してきました。

これらの特性により、米国株式市場は世界中の投資家にとって魅力的な投資先となっています。

・米国株のメリット

米国株の主なメリットは以下になります。

成長性が高い

テクノロジー企業や新興企業が多く、高い成長率を期待できる市場である。

分散投資に適している

世界中で活躍する企業が多く、国際的なリスク分散が可能。

配当の増加傾向

配当金を定期的に増加させる企業が多く、長期投資でのインカムゲインが期待できる。

・米国株のデメリット

米国株の主なデメリットは以下になります。

為替リスクがある

円安円高の変動が投資収益に影響し、特に長期投資ではリスクが増す。

情報収集が難しい場合がある

企業情報や市場動向が英語で提供されるため、言語の壁が生じることがある。

高い株価

一部の優良企業の株価が高額で、少額からの投資にはハードルがある。

・米国株が向いている人

米国株は、高い成長性を求める人や、世界的な企業に投資したい人に向いています。

特に、長期的なキャピタルゲインや安定した配当収入を重視する人に適しています。

また、英語での情報収集が可能で、為替リスクを許容できる中上級者にもおすすめです。

さらに、多様な業種やグローバル市場にアクセスしたい人にとって、米国株は魅力的な選択肢となります。

100万円を200万円にするときのコツと注意点

投資初心者が100万円を200万円するときのコツと注意点は以下になります。

それぞれのポイントについて詳しく紹介していきます。

1. 焦って増やそうとしない

100万円を200万円に増やすときには、焦って短期間での達成を狙わないようにしましょう。

高い利益が見込める投資は、リスクも高いケースが少なくありません。

リスクの高い投資は、投資タイミングや具体的な投資先を慎重に選ぶ必要があり、初心者には難易度が高いです。

まずは、長期で着実に資産を増やす計画を立てて適度なリスクの資産に投資をしましょう。

2. できるだけ投資先は分散させる

リスクを抑えるうえでは、投資先を分散させるのが有効です。

投資先が分散されていると、1つの投資先の価格が大きく下落しても他の投資先の値動きが相殺してくれるため、損失を限定させられる可能性があります。

投資金額100万円でも充分に分散投資は可能です。

投資信託やロボアドなど1つの銘柄へ投資するだけで投資先を分散できます。

ETFや外国株なども、少額投資できる銘柄が多いため、複数の投資先に分散する方法はあります。

3. 早く投資を始めるほど複利効果が期待できる

資産運用は、できるだけ早期から始めると複利効果で資産拡大が進みやすくなります。

複利効果とは、発生した収益をさらに投資に回すことで、資産の増加ペースが加速する効果のことです。

長期間にわたり投資を継続するほど、複利効果は大きくなります。

生活費や緊急時用の貯蓄ができたら、すぐに余剰資金は少しずつ投資へ回していくとよいでしょう。

100万円を200万円にするときも、若いうちから始めたほうが達成できる可能性は高まります。

4. 投資のコストを抑える努力をする

利用する証券会社や投資先を厳選して、投資コストを抑える工夫をしましょう。

投資は、売買する資産によってさまざまなコストがかかります。

株式や投資信託の場合、証券会社によっては売買手数料が発生します。

投資信託は、さらに運用期間にわたって信託報酬などが間接的に徴収される仕組みです。

ロボアドも一般的に運用者への手数料がかかりますし、不動産も物件購入時に仲介手数料などが発生します。

また外国資産への投資では、為替手数料がかかる場合もあるでしょう。

これらの手数料をできるだけ抑えて投資をすれば、投資先から発生した利益を余すことなく享受し、資産を効率良く増やすことが期待できます。

株式や投資信託については、新NISAで投資すれば売買手数料が無料になる証券会社もあります。

こうした証券会社を利用することで、投資のコストを最小化できるでしょう。

\新NISAでの投資信託・日本株の取引手数料が無料!/

5. ほったらかし投資をするのも有効

資産を買い付けたあとは、一定期間放置しておく「ほったらかし投資」を意識することも一案です。

タイミングよく売買して資産を増やすことは、初心者はもちろんプロでも容易ではありません。

投資方法によっては、手数料や税金が発生して効率が悪いケースもあります。

売買タイミングを判断するために相場を確認する手間もかかるでしょう。

投資信託やロボアドのように投資先が分散されていて、無価値になるリスクが低い投資先であれば、一時的に価格が下落しても長期投資しておけばいずれは回復することが期待できます。

日々の値動きを気にせず、長期間投資しっぱなしにしておくことで、いつの間にか目標達成が期待できるでしょう。

100万円を200万円にするのに役立つ3つの制度

100万円を200万円に増やす際に役立つのが、以下の3つの制度です。

1. 新NISA|1,800万円まで価格収益が非課税になる制度

新NISAは、年間360万円(つみたて投資枠120万円+成長投資枠240万円)、総額で1,800万円(成長投資枠は1,200万円まで)の証券投資による配当や価格収益が非課税になる制度です。

100万円であれば、すぐに全額投資しても積立投資しても、売却益や配当金などの利益に本来かかる20.315%の税金がかかりません。

たとえば、100万円を200万円にするとき、運用途中に配当・分配金などが発生しないとした場合、約226万円まで増やさないと税引き後で200万円になりません。

新NISAであれば税金がかからないため、単純に200万円まで増やせば目標を達成できます。

新NISAは「つみたて投資枠」「成長投資枠」の2つがあり、それぞれに投資できる商品に違いがあります。

成長投資枠のほうが投資できる商品が広く、投資信託の他株式やREITへ投資が可能です。

成長投資枠は、年間240万円まで投資枠があるため、100万円を全額投資することもできます。

証券投資で100万円を200万円にしようと考えている場合は、新NISAを有効活用しましょう。

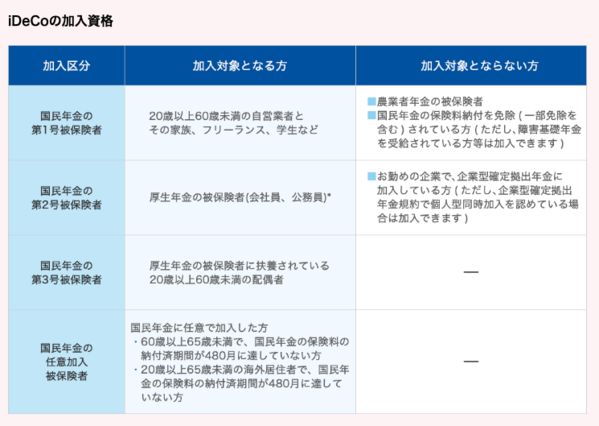

2. iDeCo|老後の資産形成のための制度

iDeCoは、老後の資産形成のために設けられた制度です。

100万円から投資を始めて老後の生活資金を形成しようと考えている方は、ぜひiDeCoの活用を検討しましょう。

iDeCoは、自分で拠出金額を設定して、iDeCoを取り扱う金融機関のラインナップのなかから投資商品も選択します。

加入すると運用期間中は、月額171円(税込み)~の手数料がかかりますが、投資で得た収益に対しては税金がかかりません。

また拠出額は、全額所得控除になるため、所得税の圧縮が可能です。

iDeCoは、老後の資産形成のために設けられた制度です。

100万円から投資を始めて老後の生活資金を形成しようと考えている方は、ぜひiDeCoの活用を検討しましょう。

iDeCoは、自分で拠出金額を設定して、iDeCoを取り扱う金融機関のラインナップの中から投資商品も選択します。

加入すると運用期間中は、月額171円(税込み)~の手数料がかかりますが、投資で得た収益に対しては税金がかかりません。

また拠出額は、全額所得控除になるため、所得税の圧縮が可能です。

ただし毎月の拠出上限額は、企業年金がない会社員なら月額2万3,000円など決まっています。

したがって、100万円を元手にiDeCoを利用する場合は、数年かけて拠出していく必要があります。

またiDeCoは、年金を補完する制度のため、原則60歳まで受け取れない点にも留意しましょう。

iDeCoの運用期間中の手数料や商品ラインナップは、証券会社や金融機関によって異なります。

SBI証券や楽天証券のiDeCoは、手数料が下限の月額171円なので低コストで運用ができます。

\楽天証券のiDeCoは手数料月額171円!/

3. 企業型DC|企業が従業員の退職後の資産形成を支援するための制度

企業型DCは、勤務先の企業が掛金を拠出して、従業員が運用する資産を指定できる仕組みの年金制度です。

掛金額は、以下のような上限が決められていて役職に応じて拠出額が決まる制度となっている企業が多い傾向です。

- 他の企業年金がある場合:月額2万7,500円

- 他の企業年金がない場合:月額5万5,000円

企業型DCで運用した資金も原則60歳になるまで引き出すことができません。

一方、社員は自分の資金を拠出する必要がないため、老後の資産形成を補完するうえで有効といえます。

自身の企業に企業型DC制度がある方は、同制度で老後の資産形成を進めつつ、100万円を別の資産運用の方法で増やすことも一案です。

さらに資産規模を増やせるでしょう。

まとめ|100万円を投資に回して資産を増やそう

100万円を長期投資していけば、200万円になるまで着実に資産を増やすことが期待できます。

多くの投資方法には、リスクがつきものです。

市場環境が想定外に動けば損失が発生するタイミングもあります。

しかし過度にリスクの高い投資先を避けて長期で運用していけば、最終的には資産規模が拡大していく可能性が高いでしょう。

自分が許容できるリスクの大きさをもとに、今回紹介した投資先のなかから適したものを選択してみてはいかがでしょうか。

また大きな損失のリスクを減らすためには、投資先を分散するのも有効です。

利回りを4~5%に設定できれば、200万円といわずさらに大きな金額へ資産を増やすチャンスもあります。

資産運用会社に勤める金融ライター。証券アナリスト保有

<保有資格>

資産運用会社に勤める金融ライター。証券アナリスト保有

・日本FP協会認定 AFP

(提供:Crazy Money Plus+)