この記事は2024年5月31日に「きんざいOnline:週刊金融財政事情」で公開された「円安是正に必要な早いペースでの日銀利上げ」を一部編集し、転載したものです。

日本銀行は、3月にマイナス金利を解除した時点では、次の政策変更を行うまでに、インフレと景気の動向を相当慎重に見極めるつもりだったに違いない。植田和男総裁が「緩和的な環境が続く」と強調していたのも、そのためだったと思われる。

しかし、この植田総裁の説明が、その後の急速な円安をもたらしたことは否めない。日銀が4月末の展望レポートで「金融緩和度合いを調整していく」と軌道修正したにもかかわらず、逆に円安は加速してしまった。結局、1ドル=160円を付けたところで財務省が円買い介入を実施するに至った。本稿執筆時点(5月27日)でも、円安の圧力はまだ弱まっているようには見えない。

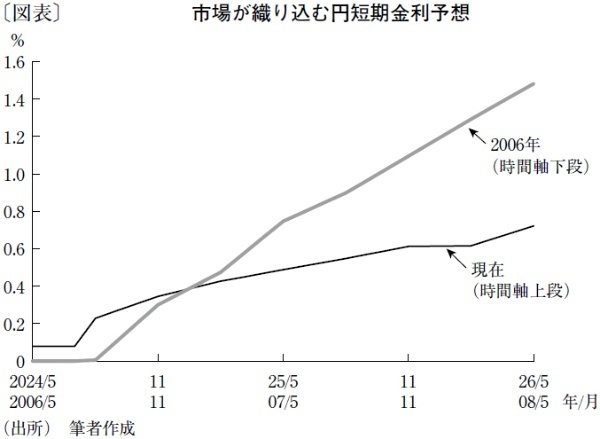

現在、市場は6月の国債買い入れの減額と、7月の追加利上げまではほぼ織り込んでいる。それでも円安圧力が弱まらないのは、日銀が連続的な国債買い入れの減額や追加利上げは行わないと市場が予想しているからだ。スワップ市場が織り込む将来的な政策金利のパスは、2回目の利上げ(恐らく0.25%)が7月に実施された後、3回目の利上げ(0.5%)が来年半ば、その次の利上げ(0.75%)は2年後(26年中)となっている。

日銀が6、7月に政策変更をまったく行わなければ、円安が加速する可能性がある。仮に政策変更を行った場合でも、市場に、日銀の連続的な利上げはやはりないだろうとみられてしまうと、ある程度の円安が進む可能性も残る。

前回利上げが行われた2006年には、緩和修正にかじを切ってから1年弱で短期金利は0.5%まで引き上げられた。市場は当時、2年後の26年には1.5%まで上昇することまで織り込んでいた(図表)。

06年に存在せず、いま存在するのが「2%のインフレ目標」である。現時点で、市場が将来の金利パスの水準を低く織り込んでいるのは、2%のインフレ目標の達成をいまだに疑問視していることと、日銀があくまでも2%のインフレ目標の達成にこだわると見立てていることによる。

日銀は、円安は日本経済にトータルでプラスと説明してきたが、過剰な為替変動が経済にゆがみをもたらすことは否定できない。そして、急速な円安をもたらしている要因のかなりの部分を日銀の金融政策が占めていることは明らかである。行き過ぎた円安を止めるために、日銀は現在の市場予想よりも早いペースで利上げを行うことを求められている。その前提として、ある程度柔軟にインフレ目標を取り扱わざるを得ないだろう。

オールニッポン・アセットマネジメント チーフストラテジスト/ウォールズ&ブリッジ 代表/森田 長太郎

週刊金融財政事情 2024年6月4日号