この記事は2024年8月23日に「きんざいOnline:週刊金融財政事情」で公開された「史上最大の下落を記録した日経平均株価の今後の行方」を一部編集し、転載したものです。

日経平均株価は8月5日に一日で4,451円も下落し、史上最大の下げ幅となった。終値で3万1,458円を付け、7月11日に4万2,000円の大台に初めて乗せてから、1カ月もたたずに1万円超も下落した。

ただ、米国株式市場と日本株式市場では、今回のセルオフ(投げ売り)に対する見方は異なっている。米国株式市場では、来たる景気減速または景気後退の「予行演習」と受け止められた。一方、日本株式市場では、不安材料であった円キャリー取引(円売り取引)の巻き戻しが進んで、ある意味市場の「ガス抜き」となり、市場のショックへの耐性が高まった側面もある。

当社は、このセルオフ後に日経平均株価の年末見通しを4万2,000円から、3万9,000~4万円のレンジに小幅ながら引き下げた。ただし、8月5日のような株価急落の蓋然性は後退したとみている。

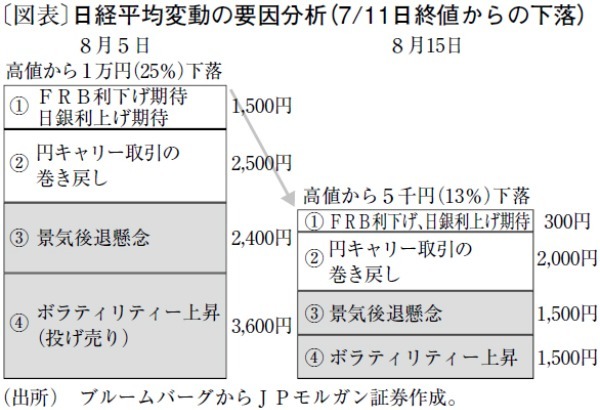

図表は、7月の高値からの日経平均株価の落ち込みを、底値を付けた8月5日時点とそのほぼ半値戻しとなった8月15日時点で要因分析したものだ。8月5日時点では、投げ売り(図表の④)が相場急落の最大の原因であり、次いで景気後退懸念(同③)、円売り取引の巻き戻し(同②)が株価を押し下げた。日本銀行や米連邦準備制度理事会(FRB)の金融政策見通し変化(同①)は急落の要因としては小さい。しかし、7月末の金融政策決定会合における日銀のタカ派姿勢への転換が、円キャリー取引の巻戻しの契機となり、市場の不安心理に火をつけた面もあったとみる。

一方、8月15日時点では、株価急落後にほぼ半値戻しとなっている。この間、市場変動(図表の④)の収束、米国の良好なPMIやCPIなどの経済指標を受けた円キャリー取引の復活(同②)、景気後退懸念(同③)の低下が支えとなった。

今回のセルオフ後の日本株の回復局面における銀行株の動向には、多くの市場関係者が戸惑いを感じたようだ。日銀がタカ派姿勢を示した金融政策決定会合日(7月31日)こそ銀行株は上昇したが、その数日後からしばらくの間下落が続いたためだ。

内田眞一副総裁が8月7日に行った会見で「市場が不安定なうちは利上げを実施しない」と発言したことで、市場の利上げ期待が後退したことが響いたのは確かだ。だが、むしろ8月2日に発表された米雇用統計が市場予想を大幅に下回る弱さとなり、米国の景気後退懸念が急速に高まったことが国内銀行株の下落の主な理由だと思われる。実際、米国の景気後退懸念が落ち着いた8月9日ごろから、銀行株はTOPIXをアウトパフォームし始めた。

8月22~24日のジャクソンホール会議や9月6日の8月米雇用統計の発表により、米国の景気後退リスクやFRB利下げ期待への影響を探ることになる。これらも、日本株市場を見通す上で重要になろう。

JPモルガン証券 チーフ株式ストラテジスト/西原 里江

週刊金融財政事情 2024年8月27日号