この記事は2024年10月16日に「The Finance」で公開された「日本でデジタルバンクが成功するための要諦」を一部編集し、転載したものです。

2020年代に入って以降、国内で多くのデジタルバンクが登場している。本稿では、デジタルバンクの定義と国内における現状を説明し、海外の成功事例を参考に、国内においてもデジタルネイティブ世代の台頭、「金利のある世界」への回帰など、デジタルバンクが利用者を獲得しやすい環境が整いつつある点に注目しながら、今後デジタルバンクが成功するための要諦を考察する。

デジタルバンクとは

デジタルバンクは明確な定義がないため、ネット銀行との区別が曖昧になりがちである。「日本初のデジタルバンク」を掲げてサービス開始したみんなの銀行は、デジタルバンクを「従来の『銀行』というビジネスドメインに捉われずデジタルだからこそ実現できる新たな価値を提供する銀行」と位置づけている。さらに同行は、ネット銀行は提供価値が画一的であるのに対し、デジタルバンクはパーソナライズされている、ネット銀行はサービス提供主体が銀行単体であるのに対し、デジタルバンクは外部エコシステムとの繋がりを重視している、と主張している[1]。本稿では、インターネット上で既存の銀行サービスを提供するという位置付けでサービス開始した楽天銀行や住信SBIネット銀行等のネット銀行とは異なり、QR決済やアプリ送金などスマートフォンを介して個人間の資金移動が一般的になった2020年代において、「デジタルを前提に銀行サービスを構想・提供する銀行」をデジタルバンクとして定義する。

[1]:ふくおかフィナンシャルグループHP「国内初のデジタルバンク『みんなの銀行』が目指す新しい銀行のカタチ」

主な国内デジタルバンク

現在国内に存在するデジタルバンクは、「チャレンジャーバンク」と「ネオバンク」の2つの形態に分類できる。「チャレンジャーバンク」は自社で銀行免許を取得し銀行サービスを提供する形態、「ネオバンク」は銀行代理業として既存の銀行が提供するBaaS(Banking as a Service)を活用して銀行サービスを提供する形態である。

チャレンジャーバンク

みんなの銀行

みんなの銀行は、ふくおかフィナンシャルグループの傘下で「日本初のデジタルバンク」として2021年5月にサービスを開始した。目的別に預金を整理できる機能や、アプリ上のQRコードを使用しコンビニATMで入出金ができる「スマホATM」など、スマートフォンアプリ一つで多様なサービスが利用可能である。サービス開始から3年経過した2024年5月時点で、利用者数は約100万人に到達し、15~39歳以下が約7割を占め[2]、利用者は若年層がメインとなっている。一方、デジタルネイティブ世代をターゲットとしたみんなの銀行は当初計画の3年での単年黒字化には至らなかったが(図表1)、経営体制強化や大口顧客との協業を推進し、2027年度までに黒字化を目指す方針を示している。

UI銀行

UI銀行は、東京きらぼしフィナンシャルグループの傘下で2022年1月にサービスを開始した。スマートフォンアプリを通じて口座開設や振込、スマホATMなどの機能が利用可能である。また、親会社であるきらぼし銀行はシニア層のデジタルシフトにも注力しており、きらぼし銀行の店舗にデジタルコンシェルジュを配置するなど、シニア層へのサポート体制も充実させている。2024年3月時点で、UI銀行の普通預金口座数は11.2万口座に達しており(図表2)、シニア層への注力の結果、40歳以上が利用者の約7割を占めている[3]。

ネオバンク

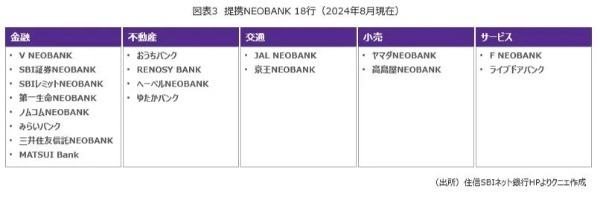

JAL NEOBANK等

JAL NEOBANK等の提携NEOBANKサービスは、住信SBIネット銀行が非金融事業者である提携先に銀行サービスを提供し、提携先が、自社ブランド独自の特典やサービスを付与し銀行サービスを提供するものである。提携NEOBANKサービスは2020年に開始され、すでにJAL、ヤマダ電機、京王電鉄など18社が自社顧客に銀行サービスを提供している(図表3)。例えば、JALと提携したJAL NEOBANKでは預金残高に応じたマイルが獲得できるなど、提携先企業の特典を活用し、利用者を効果的に獲得している。

JRE BANK

JRE BANKは、楽天銀行のBaaSを活用し、JR東日本が2024年5月にサービス開始したネオバンクである。預金や住宅ローンのサービスを展開しているが、2024年8月時点では、口座開設で最大6,000円相当のポイントを獲得できるほか、利用に応じてJR東日本の優待割引券を獲得できるなど、JR東日本の利用者にとって利得性の高い特典が提供されている。このような特典の効果もあってか、サービス開始から2カ月の2024年6月時点で、申込件数はすでに30万件以上[4]となっている。

[2]:みんなの銀行HP「100万口座突破、サービス提供開始3周年!金利+10%ステップアップキャンペーン開始」

[3]:東京きらぼしフィナンシャルグループHP「東京きらぼしフィナンシャルグループ2024年3月期会社説明」

[4]日経クロストレンドHP「JR東の「JREバンク」30万件突破 “超お得”目当ての客を離さない仕掛け」

大手銀行のデジタル戦略

2020年代に多くのデジタルバンクが誕生した一方、メガバンクのような伝統的な銀行もデジタル化を進めている。1990年代後半からインターネットバンキングを提供開始する銀行が登場し、2010年頃からスマートフォン向けの銀行アプリが広がり始めた。しかし、当初は実店舗で提供してきたサービスを代替するだけで、使い勝手が優れているとは言い難かった。しかし、2020年代に入ると伝統的な銀行もデジタル技術を活用し、これまでにないサービスを提供している。

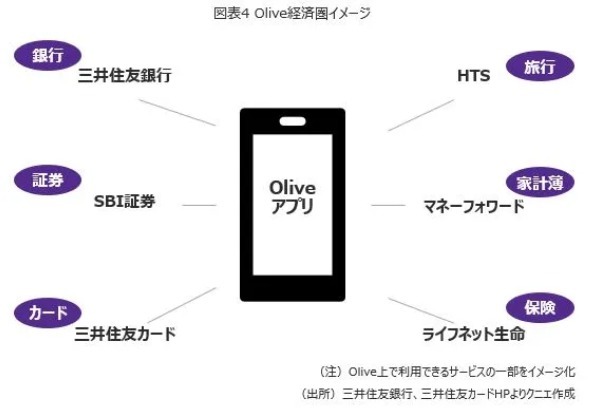

三井住友銀行

三井住友銀行は、個人向け総合金融サービスOliveを2023年3月に提供開始した。SMBCグループの強みを生かし、銀行口座、カード決済、ファイナンス、オンライン証券、オンライン保険、Vポイントなどの機能をアプリ上でシームレスに組み合わせているのが特徴である。Oliveはその利便性の高さに加え、各種キャンペーンや広告の効果もあり、2024年7月末時点で300万アカウントを突破[5]した。さらに、Oliveは非金融サービスの第一弾として、2025年春に旅行予約サービスの提供開始を予定[6]しており、今後、金融・非金融問わず多様なサービスを展開し、Olive経済圏を確立していくことが予想される。また、SMBCグループの三井住友カードが、2024年7月に家計簿・資産管理アプリ大手のマネーフォワードと個人向け事業における資本業務提携に関する基本合意書を締結[7]した。「『Olive』の価値を融合・最大化し、より多くのお客さまのお金にまつわる課題解決を目指す」としており、Olive経済圏がよりますます強固になると予想される(図表4)。

[5]:三井住友銀行HP「個人のお客さま向け総合金融サービス「Olive」 300 万アカウントを突破」

[6]:三井住友カードHP「三井住友カード、オンライン専業旅行会社「 HTS (Hopper Technology Solutions) 」と戦略的業務提携に合意」

[7]:マネーフォワードHP「マネーフォワードと三井住友カード、 個人向け事業における資本業務提携に関する基本合意書の締結について」

海外事例

海外では、日本に先駆けて既に多くのデジタルバンクが誕生し、収益化に成功している事例も少なくない。ここでは、収益化に成功し、利用者数がトップクラスの海外デジタルバンクを3つ紹介する。

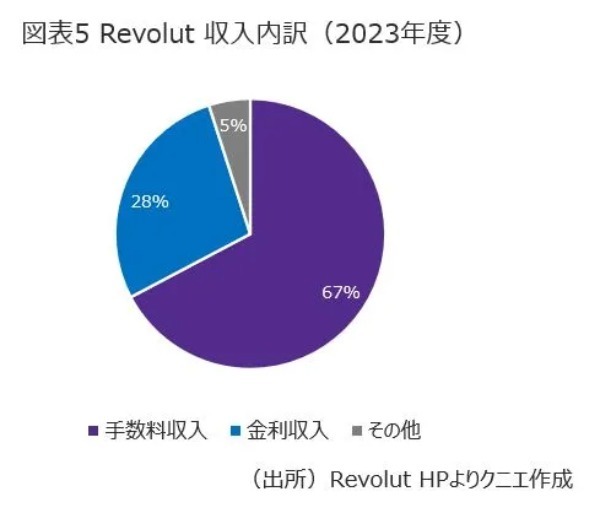

Revolut(イギリス)

Revolut(レボリュート)は2015年にサービス開始したイギリス発のデジタルバンクであり、現在は日本を含む38カ国で利用可能となっている。スマートフォンアプリ1つで、外貨両替、海外送金、国内外の決済、複数通貨の残高管理が可能である。利用者数はここ数年で急速に増加し、2022年末時点で2,600万人であった利用者数は2024年6月時点で4,500万人に達している[8]。利用者数の増加に伴い、サービス開始当初から続いていた赤字も2021年度には黒字転換し、2023年度は約5.5億ドルの税引前利益を計上した[8]。2023年度の収入内訳では、手数料収入(クレジットカード、外貨両替、サブスクリプション)が全体の67%を占めている(図表5)。

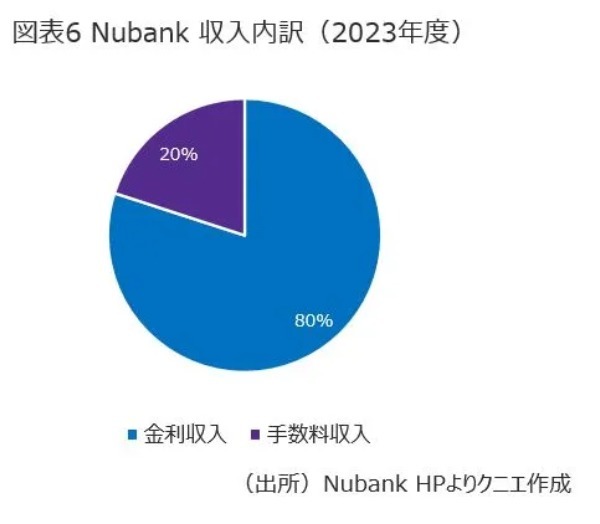

Nubank(ブラジル)

Nubank(ヌーバンク)は2013年にサービスを開始したブラジル発のデジタルバンクである。ブラジルを中心にメキシコ、コロンビアでサービス展開をしており、利用者数は1億人以上(ブラジル:9,200万人以上、メキシコ:700万人以上、コロンビア:約100万人)[9]に達している。Nubankは預金サービスに加えて、クレジットカード、投資、保険などのサービスをスマートフォンアプリ上で提供することで利用者獲得に成功している。Nuの内部分析では、NPS(Net Promoter Score)は既存企業やほかの主要な地元フィンテックの約3倍に達しているという[9]。NubankはRevolutと同様に、サービス開始当初は赤字が続いていたが、2023年に黒字化し、純利益は10億ドルを超えた。2023年度の収入内訳は、クレジットカードや貸付による金利収入が全体の80%を占めている(図表6)。

KaKao Bank(韓国)

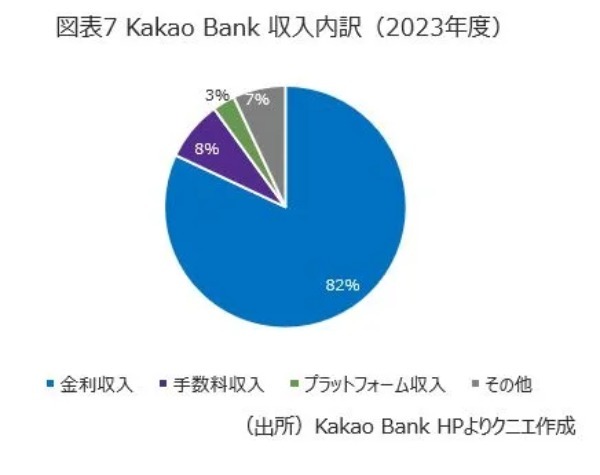

KaKao Bank(カカオバンク)は、韓国SNS大手Kakaoの出資により2017年にサービス開始したデジタルバンクである。韓国国民の約9割が利用するSNSアプリKakao Talkと連携し、2023年時点で利用者数は約2,300万人に達し[10]、人口の4割以上に相当する規模にまで成長した。Kakao Talk上の友達を選択するだけで送金できるなど、口座番号不要で簡単に利用できる送金サービスを提供し、利便性が非常に高い。2023年度の営業利益は4,785億ウォン(約536億円)を記録している[10]。

[8]:Revolut HP

[9]:Nubank HP

[10]:Kakao Bank HP

日本で成功するデジタルバンクとは

海外事例の活用

ここまで見てきたように、日本のデジタルバンクは世界的に見ると後発である(図表8)。そこで、海外で収益化に成功し、利用者数がトップクラスのデジタルバンク事例が、日本のデジタルバンク成功の参考になるかを考えたい。

まずRevolutについては、サブスクリプションサービスが広く浸透し、収入に占める手数料の比率が高い点が特徴的である。Revolutは3つのタイプのサブスクリプションサービスを展開し、利用者はプランに応じて保険付帯などさまざまな特典を享受できる。しかし日本が同様の取り組みをしたところで、成功するとは限らない。なぜなら日本では、銀行手数料をできるだけ支払いたくない利用者が多く、金融機関に対する不満の理由として最も多いのは「手数料の不利さ」、次いで「金利の不利さ」である[11]。したがって、提供されるサービスが現状程度のものであれば、銀行サービスに毎月一定額を支払うサブスクリプションサービスが日本で浸透することは難しいと考えられる。また、Revolutは海外送金に強みを持ち、その手数料収入も大きいが、EU圏内で展開しているRevolutレベルの海外送金手数料を日本の銀行が獲得するのは難しい。以上より、Revolutの成功要因を日本に適用するのは難しいと言える。

次にNubankについてだが、1億人以上の利用者を獲得できた要因は、人口の約3割におよぶ口座未保有者を取り込めた点にあるだろう。ブラジルは治安が悪く、現金を持ち歩くリスクが高いと言われる。また、伝統的な銀行では口座開設ができなかった層が一定数いる。Nubankはこういった口座未保有者もスマホでサービスを受けられ、かつ現金の持ち歩きリスクも最小限に抑えることができるため、多くの利用者を取り込むことができた。しかし、口座保有率が高く、治安も良いとされる日本では、Nubankの成功モデルをそのまま適用することは難しいと言える。

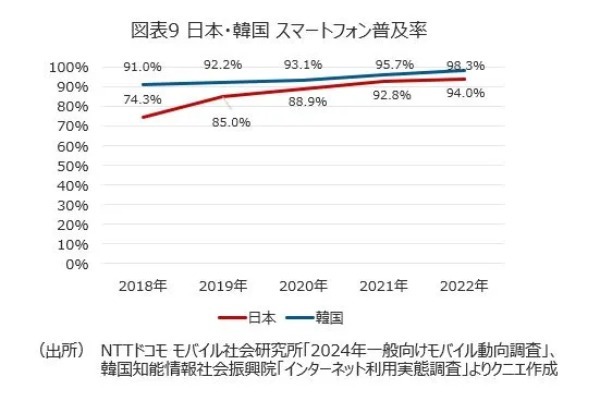

一方、日本と同じアジアのKakao Bankはどうだろうか。前述のとおり、国民にとって生活インフラとなっているSNSサービスの延長で口座開設や送金できることが特長であるが、急成長の背景には、韓国政府のデジタル化戦略により、国民生活へのデジタル技術の浸透が全世界的に見ても早かったことにあると考えられる。デジタルデバイス浸透状況を見ると、Kakao Bankがサービス開始した当時の韓国に、現在の日本がようやく追いついた状況にあるといえる(図表9)。

また、金融サービスを提供する市場として、欧州や南米と比べ、韓国とは商習慣や治安の状況が比較的近しいことも抑えておくべきだろう。

以上を踏まえると、3つのデジタルバンクのうち、Kakao Bankの事例が、日本におけるデジタルバンクの成功を考える上で最も参考になるだろう。

[11]:全国銀行協会HP「よりよい銀行づくりのためのアンケート」

環境の変化

日本でKakao Bankのようにデジタルバンクが成功するかを考える際、まずは日本のデジタルバンクが置かれている環境を整理する必要がある。日本では2020年代よりデジタルバンクが誕生したが、現時点では多くの顧客を獲得し、収益化に成功した事例は見られない。しかし、今後はデジタルバンクが利用者を獲得しやすい環境となっていくと考えられる。その理由は、①デジタルネイティブ世代の台頭、②「金利ある世界」への回帰、の2つである。

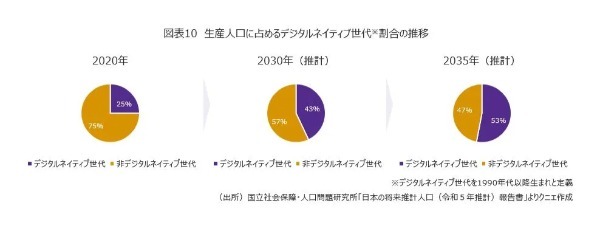

まず、①デジタルネイティブ世代の台頭についてだが、今後はデジタル環境で育った世代が生産人口の大半を占めるようになる。この世代は、デジタルを前提に設計されたデジタルバンクに対して親和性が高い。デジタルネイティブ世代を「1990年代以降に生まれたインターネット普及後の世代」とすると、生産年齢人口を占める割合が2020年は約25%であったが、2030年には約43%、2035年には約53%と過半数がデジタルネイティブ世代となる(図表10)。さらに、特に1990年代後半以降生まれのZ世代は、自分らしさを重んじ、パーソナライズされたサービスを好む傾向にある。デジタルバンクは、画一的なサービスを提供する伝統的な銀行に比べ、個々のニーズに合わせたカスタマイズが可能であり、Z世代との親和性が高い。特に、日常的に利用するサービスと連携したネオバンクは、Z世代にとってさらに親しみやすい存在となるだろう。

次に、②「金利ある世界」への回帰について、Kakao Bankはサービス開始当初から「金利ある世界」で運営されていたのに対し、日本のデジタルバンクは、2024年にマイナス金利が解除され、初めて「金利ある世界」でサービスを提供できるようになった。マイナス金利下では預金と貸出による利ざやビジネスがやりづらかったが、足元で預金獲得競争が起こっている通り、今後は利ざやビジネス競争が盛り上がることになるだろう。さらに、金利は預金口座選択における決定要因の1つになる。実店舗や古いシステムを持たず、デジタル前提で設計されたデジタルバンクは、JRE BANKのように連携サービスを通じた囲い込み戦略を進めることで、他行より高い預金金利や低い貸出金利を提示できれば、利用者を増やしていくことができるだろう。また、デジタルネイティブ世代が今後年齢を重ねて収入が増え、結婚やマイホーム購入といったライフイベントを迎えることで、他行へ資金移動しない「粘着性預金」が形成されるだろう。

以上の2点から、デジタルバンクが利用者を獲得しやすい環境が整いつつあるといえる。

日本において成功するデジタルバンク

前述のように日本でもデジタルバンクが利用者を獲得しやすい環境が整いつつあり、多くのネオバンクの誕生が期待される。これまで、楽天銀行が楽天市場等の顧客に対するサービス提供として利用者を獲得するなどネット銀行への参入はあったが、自前の銀行システムを構築しなければならないため、参入のハードルは高かった。一方、今後はJR東日本など一部の企業がBaaSを活用したデジタルバンクの提供を開始しているように、多くの企業が自社顧客に対する銀行サービス提供する手段としてデジタルバンクに目をつけ、ネオバンクの提供に乗り出すのではないだろうか。本稿冒頭で述べた通り、ネオバンクは自ら銀行免許の取得や銀行システムを構築する必要がなく、BaaSを活用し提供元の銀行のサービスを利用できるためスモールスタートが可能であり、参入のハードルが低いビジネスモデルだからだ。

JR東日本やJALといった先行企業に追随して今後多くの企業がデジタルバンクを展開することは、利用者にとって選択肢が増えることにつながるが、利用者は「よく使うサービスとの連携」や「利得性の高さ」を基準に銀行を選択するようになると考えられる。先に述べたKakao Bankは、生活に根差し広く普及したインフラであったことが成功につながった。日本においても、利用頻度の高い交通、通信、小売系のサービスが提供し、金利やポイント還元のほか、自社サービスを特別な条件で提供するなど、利用者に対して利得性を訴求できるネオバンクが、今後利用者を効果的に獲得し、収益化に成功する可能性が高いと考える。

りそな銀行、デロイトトーマツ税理士法人を経てクニエに入社。りそな銀行では法人営業、デロイトトーマツ税理士法人では米国税務(FATCA等)アドバイザリー業務を経験。クニエ入社後は、金融機関等に対する消費性ローン構想策定、法人ビジネス拡大、適格請求書発行業務適正化に関する支援を経験。