本記事は、菊地 温以氏の著書『最強のポートフォリオをつくる金投資入門』(日本実業出版社)の中から一部を抜粋・編集しています。

金とインフレ・デフレの関係は?

ここで改めて、金とインフレ・デフレの関係性をまとめておきたいと思います。

インフレ(インフレーション)とは、商品・サービスの価格である物価が継続的に上昇することです。

インフレが進行すると、原則的には金の価格に上昇圧力がかかることが多いといえます。これは、インフレによって通貨の実質価値が低下し、投資家が資産の価値を保つ手段として金を求めるためです。金はその希少性と物理的な特性から、歴史的に「価値の保存手段」として認識されてきました。したがって、インフレが進行する局面では、より多くの投資家が金を購入し、その需要が高まることで、金の価格が上昇する傾向があります。

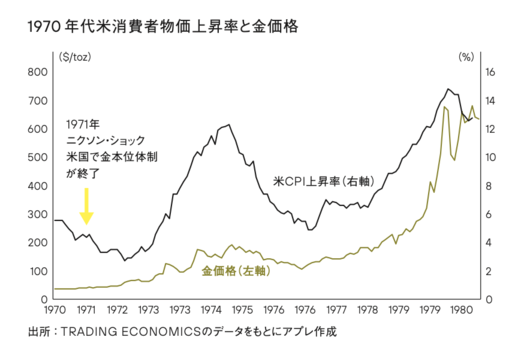

とくに、インフレが加速し、中央銀行が十分に対応できない状況では、金の需要が大きく高まり、価格が上昇する傾向にあります。たとえば、1970年代のアメリカでは、オイルショックとそれに伴う高インフレに直面しています。この時期、インフレ率が高進するなかで、金の価格も大幅に上昇しました。1971年にアメリカが金本位制を放棄して以降、金価格は急騰し、1980年には一時的にオンス当たり700ドルを超える記録を達成しました。この時期は、インフレ時に投資家が金を安全資産として選ぶ典型的な例となっています。

しかしながら、インフレが進行する状況では、金利の引き上げがしばしば行われます。とくにアメリカでは、インフレを抑制するために連邦準備制度理事会(FRB)が利上げを実施することが一般的です。利上げは、経済全体の借り入れコストを増加させることでインフレを抑え込む効果があります。同時に、ドルの価値を高める効果もあり、高金利やドル高が金の価格を押し下げる圧力を生みます。

つまり、インフレが金の価格に与える影響は、必ずしも一方向には決まらず、複雑な相互作用があります。インフレが金の価格を押し上げる要因となる一方で、利上げやドル高が金の価格を押し下げる要因となるため、金の価格はインフレとの間に完全な相関を持つとはいえません。実際には、インフレ、利上げ、ドルの動向が相互に影響し合い、金の価格に対して複雑な影響を及ぼすため、金価格の動きはつねに一筋縄ではいかないものです。

ちなみに、先ほどの1970年代のアメリカの例では、インフレが高進するなかでFRBが利上げを行いました。しかし、インフレが非常に高水準だったため、金の価格は上昇したのです。このように、インフレが極端に高い場合や、利上げがインフレを十分に抑制できない場合には、利上げやドル高にもかかわらず、金の価格が上昇することもあるというわけです。

デフレ(デフレーション)とは、物価が継続的に下落する現象を指します。

デフレが進行すると、消費者や企業は物価が将来さらに下がると予想して、支出や投資を控えるようになります。このため、経済活動が停滞し、企業の収益や労働者の賃金が減少し、失業率が上昇するなど、経済全体が悪循環に陥るリスクが高まります。

デフレが金の価格に与える影響を考える際には、インフレ進行時の原則(価格上昇圧力)とは反対の考え方をすることができます。つまりデフレが進行すると金の価格の下落圧力が発生するのが原則です。

順番に考えてみましょう。デフレ環境下では、インフレ下と対照的に現金や現金同等物の価値が上昇します。なぜなら、物価が下がるなかで同じ金額の現金でより多くの商品やサービスを購入できるからです。このため、〝モノ〞としての側面を持つ金も相対的に価値を下げることとなり、結果的に金の価格に対して下落の圧力を与える場合が多いのです。

また、金は通常、インフレヘッジや不確実性の高い時期の「安全資産」としての役割を果たすことはすでにご理解のとおりかと思いますが、現金の実質価値が高まっているデフレ環境下においてはその魅力が相対的に低下します。デフレが進行すると、金の保有は現金等の資産クラスに対して競争力を失います。これも結果として金の需要減少を招き、相対的に価格が下落する圧力となります。

実例:日本の「失われた10年」

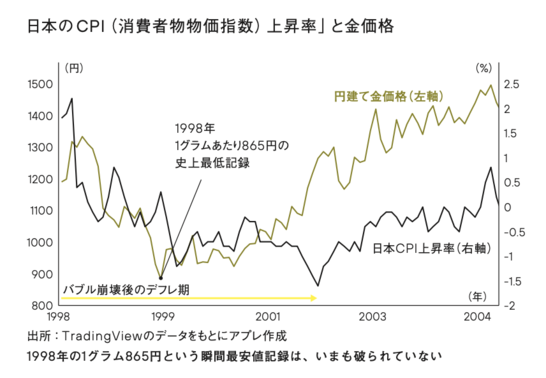

実例として、日本の「失われた10年」と呼ばれる1990年代から2000年代初頭のデフレ期が挙げられます。この期間、日本は深刻なデフレに苦しみ、消費者物価指数(CPI)は継続的に下落しました。この期間中、金の価格は相対的に低迷していました。デフレが進行するなかで、日本の投資家は現金を保持し、リスク資産への投資を控える傾向が強まりました。また、国内経済の低迷が続くなかで、金の需要が大きく増えることはありませんでした。1998年には1グラムあたり865円という国内金価格の最安値(1978年の金輸出自由化以降)を記録しています。

ただし、デフレ期においても、すべてのケースで金の価格が下落するわけではありません。この点は、インフレ期においても複合的な要因で必ずしも金価格が上昇しないことと同じです。

たとえば、2008年のリーマン・ショック後、世界的にデフレ圧力が強まりましたが、その後の金融緩和政策とインフレ懸念から、金の価格は急騰しました。これは、中央銀行の積極的な金融政策がインフレ再燃への懸念を引き起こし、金が再び価値保存手段として選ばれたためです。このように、デフレ環境下での金の価格は、一概に下落するとは限らず、ほかの経済要因や政策の影響を受けることがあることはつねに理解しておく必要があります。

また、金の価格に影響を与えるものとして、実際に発生したインフレやデフレだけでなく、将来のインフレ・デフレに対する「期待」があることも重要です。たとえば、将来的なインフレが予想されると、投資家は早めに金を購入しはじめ、その結果その時点での需要が高まることで、金の価格が上昇するということがあります。現在の金市場の動きは、将来に対する「期待」を投資家が織り込んでいる可能性があることも忘れてはいけないのです。

高校卒業後、中華料理人からエンジニアと異色のキャリアを積み、2000年に中央電力(現レジル)に入社。

後に取締役就任。2008年からは複数の企業を立ち上げ、M&Aを多く手掛ける。2019年にアプレをMBO後、特に金やプラチナの精錬、製造、再利用プロセスを高度化し、サステナビリティの視点からも金リサイクルの可能性拡大に尽力。

会社経営の傍ら投資家としても活動し、金を活用した独自のポートフォリオ戦略を確立している。