1986年の来日後、常にトップクラスのエコノミストと認識されてきたウィズダムツリージャパンCEOのイェスパー・コール氏。流暢な日本語を駆使し、東京大学や京都大学での研究員の経験を持つ同氏に、世界経済の見通しと個人投資家が重要視すべきことを聞いた。(聞き手:ZUU online編集部 菅野陽平)

※インタビューは3月9日に行われました。

※インタビューは全て日本語で行われました。

——今のマーケット環境についてどのようにお考えでしょうか。

私は世界経済に対して非常に楽観的な見通しです。その成長のドライバーは成長投資や設備投資。

ご存知の通り、金融危機のあと、世界中の上場企業はどんどん現金を積み上げてきました。内部留保はどんな国でも非常に高くなりました。例えば米国の上場企業の内部留保は、米国の国民所得に対して今65%なんですけど、5年前には40%しかなかった。この5年間で25%拡大したわけです。

しかし今、金融システムは安定し、米国の新政権が大規模な規制緩和を行おうとしている。その政策で新しい設備投資、新しい成長投資が始まると思います。

数字で申し上げますと、米国経済の2017年成長率のコンセンサスは2.0~2.5%だと思いますが、私から見て3.5〜4%成長の可能性が高まってきたと考えています。中国も共産党の成長目標は6.5%なんですけれども、世界全体が経済成長する恩恵を受けて7.0〜7.5%成長に上振れるのではないかと思っています。

——日本に関してはどうでしょうか。

この国(日本)の成長ドライバーは、やっぱり「ものづくり」です。日本の技術は非常に高くて、機械メーカーやロボットメーカーは世界一と言ってよい。米国はや中国といった経済大国で新しい設備投資の循環が始まると、間違いなく一番儲かるところは日本のメーカーなんですね。だから日本のロボティックス、機械メーカーには非常に強気です。

保護主義がマイナス材料と心配する方も多いと思います。保護主義になるかならないかは、まだ分からない。でも保護主義、アメリカンファーストに従うとすれば、どうしても米国へ設備投資をやるしかない。そうであれば日本の機械メーカー、ロボットメーカーには追い風です。

トランプ氏について議論をすると、すぐ好き、嫌い、という話になる。でも我々は投資家じゃないですか。お金の世界は非常に冷たい。冷たいお金の世界では、誰のためにどんな政策をやってくれるかが重要。そして間違いなく経営者、上場企業には優しい政策をやってくれる。トランプ相場はかなり足が長い相場になると思います。

——積み上げたキャッシュをどのように有効活用すれば良いのでしょうか。

僕から見て、ミドルクラスがいなくなったとか、所得の再配分とか、興味深い話は多いのですが、やはり目立つのは上場企業の内部留保。企業はお金を使わない。積み上げたキャッシュの使い道は大きく分けて3つあります。

ひとつめは人材投資。雇用者数の増加という「雇用の拡大」、あるいは賃金や待遇の改善といった「雇用の質の向上」です。これは日本だけではく全世界共通の課題です。

ふたつめは成長投資。新しい工場の建設といった設備投資や技術開発にお金を使うことはもちろん、M&Aもここに入ります。

みっつめは株主還元。増配や自社株買いということです。特に日本は、この株主還元が非常に甘い。私たちの調査によると、収益に対する株主還元率は、米国は50%。ヨーロッパは40%。アジアは30%。日本は20%です。

「コーポレートガバナンス・コード」や「スチュワードシップコード」を設定して改善しようとしていますが、日本の低い株主還元率はすごく目立つ。GPIFも数年前に外国株式のポートフォリオ割合を引き上げましたよね。100投資して20しか戻ってこないなら海外にシフトする。正しい判断だと思います。日本の還元率はもっと上昇するべきです。

——日本企業はどれくらい内部留保を積み上げているのでしょうか。

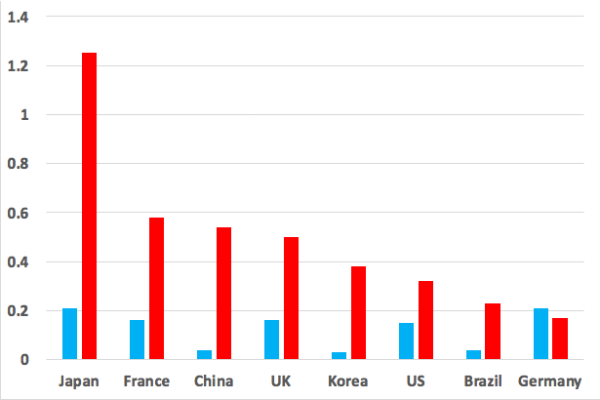

興味深いグラフがあります。これは2005年に比べて2016年の、つまりリーマン・ショックを挟んだ約10年前に比べて、上場企業の現金プラス短期証券(内部留保)が国民所得の何%増減したかを表しています。

ほとんどの主要国で大幅に内部留保を積み上げています。そしてワールドチャンピオンは日本。10年前の内部留保は国民所得の約20%。それが今は120%。つまり日本の上場企業は、10年間で日本のGDPに匹敵する現金を内部留保として積み上げているわけです。

これはハードワークしていないお金。何も生み出していないんですよ。株主還元については、増配や自社株買いをちょこちょこやっているけれども、それを上回るペースで現金が積み上がっている。極端に言えば、このお金を一斉に全部使えば日本のGDPは倍増するわけです。

——ドイツだけ2005年を下回っていますね。

ふたつ理由があると思います。ひとつめは人材投資に回っているから。ドイツ自体はほとんどインフレがないわけなんですけど、労働組合の影響力が強い。例えば、日本でいう春闘のようなベースアップは去年4.8%増です。

2番目の理由は「規制強化」で成長を促進しているから。インダストリー4.0もそうですし、原発ゼロを掲げたエネルギー政策もそうです。原発ゼロだから、どうしても企業は、再生エネルギーなどに設備投資しなくちゃいけない。

あとドイツは、2030年までにエンジン自動車をゼロにする方針です。今のエンジン自動車は、2030年から販売できない。だからドイツのメーカーはEV(電気自動車)の技術開発に力を入れないといけない。2030年ってそんなに遠いわけじゃないですからね。

規制強化で成長を後押しする政策はとても興味深い。なぜ日本は内部留保を積み上げているかというと、色々理由があるんですけど、そのひとつは、実は日本政府が非常に甘い、ということが挙げられます。強烈な命令とか規制強化がない。新しい設備投資が出てくるわけがないでしょう。

——規制緩和ではなくて規制強化。

特に日本では、規制緩和しても新しいチャレンジャーは少ないんじゃないですか?現実的には既存のメーカーの姿勢をどうやって変えるか。どうやって新しい設備投資をさせるか。どうやって新しい成長投資をさせるか。それはやっぱり規制強化でしかできない。

これは私から見て、金融業界もまったく同じなんですよ。規制緩和を行うと、大手銀行や大手証券、大手生保はもっと強くなる。逆に規制強化を行うと、新しいことが起こるわけなんです。

たとえば森さん(金融庁長官)が「フィデューシャリー・デューティー」とか「フェア・ディスクロージャー・ルール」を整備していますよね。これは規制強化じゃないですか。手数料の開示を含めてです。日本の手数料は非常に高い。投資信託によっては買った瞬間マイナス4%。毎年4〜5%の利回りを出してくれるファンドマネージャーがどれだけいますか?

僕もエコノミストですが、マーケット見通しは外れることも多いですよ。だって当たり前なんですよ。マーケットだから。毎年4~5%の利回りを叩き出すファンドマネージャーは本当に天才。すごく少ないわけなんですよ。だから重要なのは配当。例えばこのA銘柄は配当利回り2.5%でコスト0.8%。株価の騰落は当然ありますが、スターティングポジションでは1.7%プラスじゃないですか。

——インカムゲインが重要なんですね。

みんな人間だから短期的な売買をやりたいんです。買って10%上がったら売って喜ぶ。でも売った後に更に10%上がって後悔する。それが投資の楽しさであることは分かります。

でも、20年後、30年後、自分の老後生活、家族の老後生活を考えると、長期的視野に経った投資も必要です。上がったり下がったりは極論、タイミングの問題なんです。倒産や無配にならない限り、配当は「定期的に」「自分の口座に振り込まれる」「用途自由」のお金です。そして業績によっては増配の可能性もある。増配を続けていく株の複利効果を侮ってはいけません。

——最後に御覧頂いている方へメッセージをお願いします。

日本語では表現が難しいので英語で言うと「be selfish(利己的になれ、自分本位になれ、わがままになれ、といった意味)」。だって、その投資元金、それはあなたの汗で作ったお金じゃないですか。そのお金をどう使うかに関しては「be selfish」になって欲しい。この社長は高校時代の友人だから投資する。それはそれでOK。

でも投資で重要なのは利回り。だからこそ配当。配当は半年に1回、年に1回、僕の口座に振り込んでくれる。これは自由に使えるお金なんですよ。貯蓄の10〜15%くらいまでなら短期的な売買をどうぞ楽しんで下さい。でも残り85〜90%は20年後を考えて投資して下さい。5%の配当を20年間受け取り続けたら、それだけで元金を回収できるんですよ。

確かに20年後はずっと先。でも今、20代であっても40歳、50歳の時代は絶対に来るんです。短期的な変動はあまり気にしてはいけません。優秀なトレーダーとか、有名なファンドマネージャーは、すごく「selfish」。国のためにやります、友だちのサポートのためにやります、それは投資の世界では残念ながら、ないわけです。投資の世界はすごく冷たい世界なんですよ。

イェスパー・コール(Jesper Koll)

ウィズダムツリージャパン最高経営責任者。JPモルガンやメリルリンチなどにおいて調査部長を歴任し、1986年に来日後、30年に渡りトップクラスのストラテジスト、エコノミストとして認識されてきた。日本政府の各種諮問会議のメンバー、東京大学や京都大学での研究員の経験を持つ。2015年7月より現職。