要旨

17年3月29日、メイ首相がEUに離脱の意思を通知し、EU基本条約第50条が定める手続きが始動した。英国はEU加盟国としての地位を2年後の19年3月をもって失う見通しとなった。

英国には、国際金融センター・ロンドンを中心に多様な金融機関と専門サービスからなる集積が形成され、金融面ではEUで重要な役割を担ってきた。しかし、英国は、その役割を支えてきた金融サービス業のシングル・パスポートも失う見通しだ。

英国政府はEUと新たに包括的自由貿易協定(FTA)を締結し、金融サービス分野で「可能な限り自由な取引」を目指す。しかし、現存する枠組みをベースに考える限り、英国からEUへの金融サービス提供の自由度は狭まり、安定性も低下する。許認可に1年半程度の時間を要することから、英国が発行したパスポートを利用してきた金融機関は、EUとの協議の結果を待たず、他の業態に先駆けて、EU離脱に備えた体制の整備に動き出すと見られる。

EU圏内には、英国の金融センター機能を代替するキャパシティー、規制や税制面での優位性、監督機関への信頼感などの総合力を備えた欧州の都市はない。移転先は、個々の金融機関の判断により、フランクフルト、パリ、アムステルダム、ダブリンなどに分散する見通しだ。

EUには、金融・専門サービスの分厚い集積を形成し、金融監督面でも豊富な経験を有する英国との間に壁が出来る不利益も生じる。

英国の秩序立った離脱とEUの金融市場の統合深化を実現できなければ、英国、EUともグローバルな競争の敗者となりかねない。

はじめに

17年3月29日、英国のメイ首相が欧州連合(EU)に離脱の意思を通知し、EU基本条約第50条の手続きが始動した。同条に基づけば、英国を除く27カ国が期限延長で全会一致しない限り、英国は19年3月にEU加盟国としての地位を失う。

英国は、財・サービス・資本・人の移動の自由を原則とする「単一市場」からも、域内関税ゼロ、共通域外関税、共通通商政策からなる「関税同盟」からも離脱する。EUとは包括的な自由貿易協定(FTA)を締結することを望んでいる。離脱までにFTAの大枠で合意し、離脱と同時に移行期間に入ることで、ビジネス環境の激変を回避したい考えだ。

メイ首相からトゥスクEU首脳会議常任議長(通称EU大統領)への離脱意思を告げる書簡には(EU離脱に関わる費用や英国内のEU市民及びEU域内の英国民の権利の保護などの)離脱のための協議と並行して新協定の協議を行う意向表明した。

英国からの離脱通知を受けて、EU首脳会議は、第一段階として欧州委員会が作成する英国との交渉の基本原則を定めたガイドラインの採択を行う方針を表明した。ガイドラインは、3月31日に加盟国に提示され、4月29日に予定する英国以外のEU加盟27カ国の臨時首脳会議で決議する予定である。

EU側も、「秩序立った離脱」を目指す方針だが、協議は、英国政府が望む順序やスピードでは進展しない可能性が高く、離脱後の関係や、移行期間がどのような形となるのかは、現時点でははっきりしない。

英国には多様な国籍・業態の金融機関と専門サービスが集中し、EU圏内にサービスを提供してきた。EU、さらに単一市場からの離脱の影響は、金融業に最も早く表れ、欧州の金融市場の構図にも影響を及ぼし始める見通しだ。

以下、本稿では、英国のEU離脱がロンドンの国際金融センターと欧州の金融構造に及ぼす影響についてみてゆく。

ロンドン国際金融センター

◆グローバルな金融システムにおける位置づけ

英国には、国際金融センター・ロンドンを中心に、商業銀行、投資銀行、資産運用会社、保険・年金など多様な金融機関と法務、会計・税務、経営コンサルタントなど専門サービス業からなる集積が形成されている。

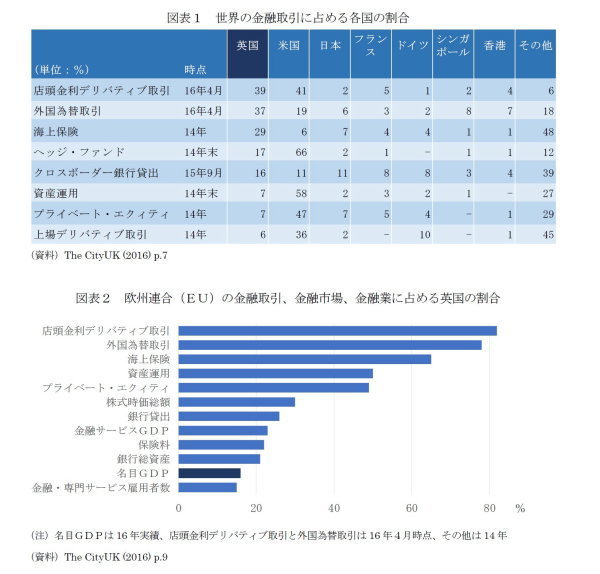

ロンドンはニューヨークと並ぶ真にグローバルで総合的な金融センターである。主要な金融取引について市場(国)毎のシェアを見ると、英国は店頭金利デリバティブ取引では39%、外国為替取引では全体の37%、海上保険料収入では29%を占める(図表1)。

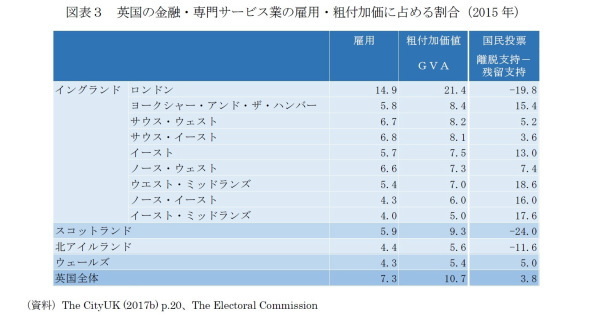

英国は金融面でEUの中で重要な役割を担ってきた。EU域内の金融取引で、英国は、その経済規模を大きく上回るシェアを占めている(図表2)。

急成長するフィンテック(IT技術を活用した金融サービス)の分野でも市場規模は66億ポンド(1ポンド138円換算で約9100億円、以下同じ)と、ニューヨーク、カリフォルニアを上回る世界最大の市場であり、欧州の他都市を大きく引き離している(1)。グローバルな金融センターとしての人材の集積とサポーティブな政策・規制環境が強みとなっている。

英国及びEU27カ国の中央清算機関(CCP)では、ロンドン証券取引所(LSE)の100%子会社でロンドン所在の「LCHクリアネット」のユーロ建ての清算・決済の量が最も多い。

定量評価と定性評価に基づくグローバル金融センターのランキング(2)でも、PwCによる世界の都市力評価(Cities of Opportunityレポート)(3)でもロンドンはニューヨークを抑えて、世界第1位の座をキープしてきた。

-------------------------------

(1)HM Treasury & EY (2016)

(2)Z/yen(2016)

(3)PwC(2016)

-------------------------------

◆英国における金融業の位置づけ

金融・専門サービス業は英国の主力産業である。

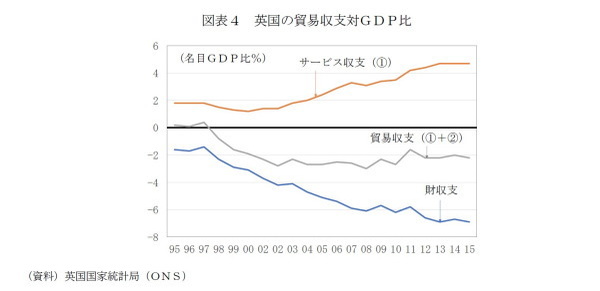

金融サービス業と、法務、会計・税務、経営コンサルタントなど金融サービス業を支える専門サービスを合わせた広義の金融サービス業は、英国内で221.5万人の雇用を生み出している。雇用全体に占める割合は7.3%である(4)。粗付加価値(GVA)(5)は1760億ポンド(24兆円)で、全体の10.7%を占める(いずれも2015年、図表3)。

金融・専門サービス業は、地域的にはロンドンへの集中度が高いものの、大手米銀などが拠点を置くエジンバラ(スコットランド)、グラスゴー(スコットランド)、マンチェスター(イングランドのノース・ウェスト)、バーミンガム(同ウェスト・ミッドランズ)など、その他の都市にも分散している。

ロンドンが占める割合は雇用では英国全体の3分の1ほど、GVAでは半分弱である。地域の経済・雇用に占める金融・専門サービスの割合では、国民投票でイングランドの9つのリージョン(地域)の中で唯一残留を支持する割合が高かったロンドンが雇用の14.9%、GVAで21.4%と最も高く、残留が多数を占めたスコットランドもGVAで9.3%とロンドンに次ぐ。GVAに占める割合は、離脱を強く支持したヨークシャー・アンド・アンバーでも8.4%とロンドンに隣接するサウス・ウェストを上回る。ロンドンのグローバルな金融センターとしての発展は地方の経済と雇用にも恩恵をもたらした部分もある。

金融サービス業からの税収は714億ポンド(9.9兆円)で全税収の11.5%を占める(2015年度)。英国は、法人税率を金融危機前の30%から15年度には20%まで引き下げてきたため(6)、税収に占める法人税の割合は低下しており、給与支払い時の雇用者による所得税と国民保険の源泉徴収額の割合が高くなっている。また、2011年度から導入された銀行のバランス・シートの規模とリスクに応じて課税する銀行税(Bank Levy)が課されており、法人税引き下げの効果は部分的に相殺されている。

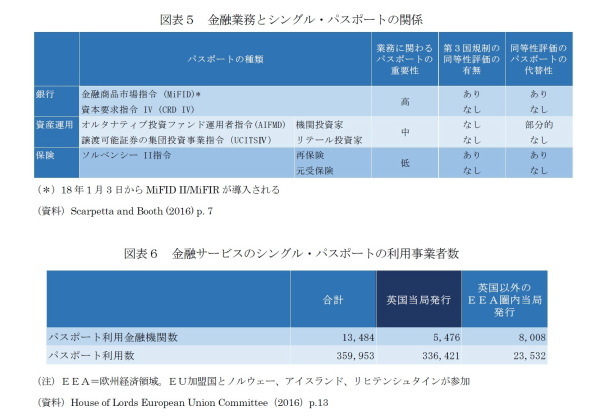

金融・専門サービス業の高い競争力と英国経済にとっての重要性は、貿易黒字の大きさにも表れている。英国の経常収支は15年時点で名目GDP比5.4%という大幅な赤字で、貿易収支、所得収支ともに赤字だが、貿易収支は拡大する財収支の赤字を、金融、保険・年金、専門サービスを中心とするサービス収支の黒字拡大によって一部埋め合わせる構造となっている(図表4)。UNCTADの統計によれば、ドル換算の金融サービス貿易の黒字額は970億ドルで、米国(360億ドル)、スイス(220億ドル)などを大きく上回る。

英国がEUを離脱することで、金融・専門サービス業がEU圏内に一部の機能を移すことにつながれば、英国の成長と雇用、税収に影響が及ぶ。16年6月の国民投票後に大きく減価したポンド相場にも減価圧力が加わりやすい状態が続くことになる。

-------------------------------

(4)The CityUK (2017b)

(5)GVAは英国の地域統計で経済規模の尺度として用いられている。GVAに生産にかかる税金を加えて補助金を差し引いたものが国内総生産(GDP)。

(6)英国政府は2020年までに17%に引き下げる方針であり、一層の引き下げにも意欲を示している。

-------------------------------

金融サービス業のシングル・パスポート

◆シングル・パスポートとは何か

英国のEU離脱に対して、金融・専門サービス業がEU圏内への一部機能の移管という対応を迫られるのは、これまでのように、英国からシングル・パスポートを利用したEU圏内へのサービス提供が難しくなるからだ。

シングル・パスポートは、単一の規制体系の下で規制当局からの単一の承認で、対象地域内で金融サービスを提供する自由を認める制度である。パスポートにはEUの規則や指令に対応した様々な種類があり、金融危機後の規制の強化によって、パスポートが対象とする業務の範囲は拡大している。業務におけるパスポートの重要性は異なり、預金受け入れ、貸出、決済などに関わる資本要求指令(CRD IV)パスポート、投資銀行業務、トレーディング業務に関わる金融商品市場指令(MiFID)パスポートは広く活用されている(図表5)。

対象地域は、EU加盟国のほか、欧州経済領域(EEA)に参加するEFTA加盟国(ノルウェー、アイスランド、リヒテンシュタイン)である。英国には、EU離脱後も、EEAに参加し、単一市場に残留するという選択肢もあった。その場合、規制を一方的に受け入れることにはなったが、シングル・パスポートの圏内に留まることはできた。しかし、英国が、国民投票での離脱派勝利の要因となった人の移動の自由への制限を望んだのに対して、EU側は、財・サービス・資本・人の4つの自由の「いいとこどり」は認めない方針を維持したため、英国は、単一市場からの離脱、新たなFTAの締結を目指すことを選択した。

英国の上院がまとめた報告書によれば7、英国の監督当局が発行したシングル・パスポートを利用してEEA圏内に金融サービスを提供しているアウトバウンドの金融機関は5476社ある。1社が複数のパスポートを利用できるため、アウトバウンドのパスポートの数は33万6421にも上る。他方、EEAの監督機関が発行したパスポートで英国を含むEEA圏内にサービスを提供しているインバウンドの金融機関は8008社でアウトバウンドを上回る。しかし、パスポート数は2万3532に留まる(図表6)。

-------------------------------

(7)House of Lords European Union Committee(2016)p. 13

-------------------------------

◆代替手段とその限界

英国で活動する金融機関は多様であり、シングル・パスポートの重要性が業務によって異なることから、影響は業態によって異なる。また、英国とEUが、新たな協定でシングル・パスポートに代替する措置として、どのような合意に至るかによっても金融機関への影響は変わる。

英国政府は今年2月に公表した「離脱白書」で(8)、EUとのFTAでは、金融サービス分野では「可能な限り自由な取引」を目指す方針を掲げている。白書には、具体的な交渉の内容についての記述はないが、EUが域外の第3国の規制や監督体制がEUと同等を認め単一市場へのサービスの提供を認める「同等性評価」と金融監督面での「相互協力協定(mutual cooperation arrangements)」に言及している(9)。

英金融サービス部門のロビー団体である「ザ・シティUK」は(10)、EU単一市場と英国市場のアクセスを相互に認め、規制・監督面では協調体制をとる「特別な協定(bespoke deal)」を求めている。協定の締結には年単位の時間を要するとの認識から、交渉を離脱協議と並行して進めて、不確実性の削減に努めることと、十分な移行期間を設けることを求めている。

EUの「同等性評価」は、個別の法令ごとに、対象国の国内法の「同等性」を承認する。シングル・パスポートのように業務を横断的にカバーする制度ではない。CRD Ⅳや資産運用は現存の枠組みでは「同等性評価」の対象となっていない(11)。

さらに、EUの欧州委員会による同等性評価には、年単位の時間が掛かる。追加の条件を求めることや、対象国の規制に逸脱が生じたと判断した場合には予告なく取り消すなど安定性の問題もある。業務の内容によっては加盟国やその監督機関が決定に関与する場合もある。

EU側がEUの金融市場で、英国が果たしている特別な役割を考慮して現存する枠組みを超えた「特別な相互優遇措置」を締結する可能性はあるが、現在よりも自由度が低下することは避けられない見通しだ。単一市場を守るため、EU加盟国やEEA参加国よりも有利な条件を認めることはできないというコンセンサスがあるからだ。

-------------------------------

(8)HM Government(2017)

(9)HM Government (2017) p. 42

(10)The CityUK (2017a)

(11)House of Lords European Union Committee(2016)、International Regulatory Strategy Group(2017)、Lanno, Karel(2016)などで詳しく検討されている。

-------------------------------

◆在英国金融機関への影響

パスポート失効の影響を最も受けるのは、英国当局が発行した様々な種類のパスポートを活用して、EEA圏内の顧客を対象に、ホールセールの投資銀行業務を大規模に展開している金融機関である。専門性の高い投資ファンドも影響を受ける。このため、英国や欧州大陸を母国とする金融機関以上に米国系の金融機関の動向が注目されている。認可には1年半程度の時間が必要なため、金融機関は、EUとの協議の結果を待たず、他の業界に先駆けて、EU離脱に備えた体制整備に動き出すと見られる。

在ブリュッセルのシンクタンク「ブリューゲル」は(12)、EUの離脱によって、英国からEU27に移管される資産は英国の銀行総資産の17%相当、ホールセールバンキング業務の34%に相当する1兆7680億ユーロ(215兆円)と試算している。この試算では、バックオフィス(事務処理部門)はロンドンに残す、あるいは他都市に置くことを認めるとしても、業務の承認にあたっての「実体性要求(supervisory substance requirement)」で、EEA内の拠点に独立した取締役会、会計責任者、トレーダーなどが必要になるという前提を置いている。

-------------------------------

(12)Sapir, Andre, Schonenmaker Dirk and Veron, Nicolas(2017)(2017)、Lanno, Karel(2016)などで詳しく検討されている。

-------------------------------

欧州の金融都市の市場間競争

◆業務移転の候補都市

英国で活動する金融機関の一部業務の移管先としては、EU加盟国でユーロを導入している国の金融都市、特にフランクフルト(ドイツ)、パリ(フランス)、アムステルダム(オランダ)、ダブリン(アイルランド)の名前が挙がることが多い。

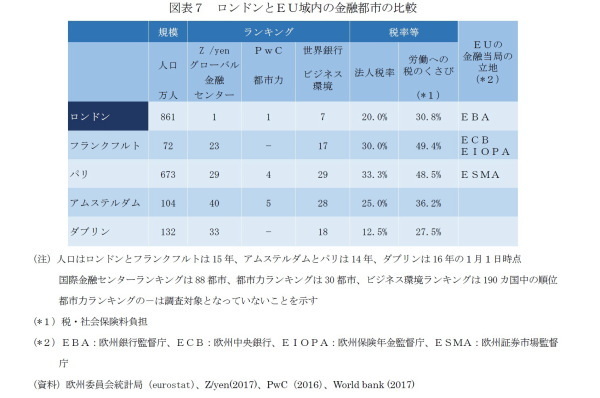

図表7には、移転候補先都市の特徴を明らかにするため、人口とともにロンドンが世界第1位と評価されている国際金融センターランキングと都市力ランキング、さらに世界銀行が世界190カ国を対象に作成しているビジネス環境ランキングの順位を示した。併せて、EUの金融監督当局などの設置状況も示した。

フランクフルトは、ユーロの番人であり、ユーロ参加国銀行の一元的銀行監督機能を担う欧州中央銀行(ECB)の本拠地である。世界金融危機の後、EUが整備した3つのミクロ・プルーデンス監督機構のうち銀行監督庁(EBA)はロンドン、保険年金監督庁(EIOPA)はフランクフルトに所在する。欧州最強の経済力を誇るドイツの金融都市であり、ドイツの中央銀行のドイツ連銀の本拠地でもある。

金融監督機関のドイツ連邦金融監督庁(Bafin)の保険・年金、証券・資産運用の監督機能はフランクフルトにあるが、銀行監督機能は旧西ドイツの首都であったボンに置かれている。Bafinとドイツ連銀は、英国のEU離脱に対応してドイツ国内での拠点の新設、増強を希望する金融機関の問い合わせに対応するため、ホームページに特設ページを開設するなど体制を強化している。

フランクフルトは、ドイツ国内でも首都ベルリン(人口347万人)、ハンブルグ、ミュンヘン、ケルンに続く第5位の都市であり、人口は71万人と5つの都市で最も少ない。グローバル金融センターランキングは19位、ビジネス環境ランキングは17位で、ロンドンに大きく見劣りするが、候補都市の4カ国では最も高い。都市力ランキングではフランクフルトは評価対象の30都市に入っていない(13)。

パリは、ユーロ圏第2位のフランスの首都であり、ロンドンからの金融機関の誘致に最も強い意欲を示している都市だ。EUの3つのミクロ・プルーデンス監督機構のうち証券市場監督庁(ESMA)も立地する。金融監督権限は中央銀行のフランス銀行の独立組織であるACPR(金融健全性監督破綻処理機構)と金融市場機構(AMF)が担うが、ともにパリが本拠地である。

グローバル金融センターランキングは87都市中で29位、ビジネス環境ランキングは29位と評価は低めだが、都市力評価はロンドン、シンガポール、トロントに次ぐ第4位と高い。フランスを母国とするグローバルな金融システム上重要な金融機関(G-SIFIs)は4行あり、英国と並ぶ。

アムステルダムは、人口1600万人余りの中規模国家であるオランダの首都であり、同国最大の都市である。スキポール空港は、第2の都市のロッテルダム港とともに欧州の物流のハブの役割を担っている。アムステルダムは都市力ランキングではパリに次ぐ第5位と評価されている。中央銀行で金融監督権限を担うオランダ中央銀行はアムステルダムに所在する。政治の中心地は第3の都市・ハーグであり、議会、政府機関、各国大使館、さらに国際司法裁判所が立地する。

オランダは、英語の通用度も高く、法人税率は25%だが、一定の条件を満たせば、一部の配当金や利益は法人税課税の対象外となるため、多国籍企業は税負担の軽減を図ることができる。高度な技能を持つ外国人材を積極的に誘致している。日本企業の地域統括拠点の設置先としてはオランダが97社と英国の87社を上回る。

ダブリンは、英国に隣接するアイルランドの首都である。アイルランドは人口472万人の小国だが、法人税率は12.5%とユーロ圏内で最も低く、英語が第2公用語であることから、多くの外国企業、とりわけ米国企業、IT企業や製薬企業の投資先として選ばれている。外国金融機関のバックオフィスが置かれているケースも多い。多文化社会で労働市場の柔軟性が高いことも、国際的な金融ビジネスの移管先としては優位性につながると思われる。

-------------------------------

(13)ドイツではベルリンが評価対象で第12位である。

-------------------------------

◆ロンドンの機能の代替可能性

ロンドンには金融機関と専門サービスの分厚い集積が形成されている。英国政府の白書では、金融業における英国の強みとして、法体系と言語、インフラの水準を挙げる。労働規制や税制面でも、英国はドイツ、フランスよりビジネス・フレンドリーだ。

グローバル金融センター・ランキングで、ロンドンと他都市に大きな開きがあることが示す通り、ロンドンのように総合力を兼ね備えた欧州の都市はない。オフィスのスペースや住居、インフラなどキャパシティーにも限界がある。言語や住環境、税制など様々な理由から、ロンドン在勤の専門的な人材が、言語や住環境、ロンドン以外に勤務する配置転換を受け入れるかという問題もある。

主要金融機関のロンドンからの機能の移転は、個々に、従来から設置していた拠点の機能の増強という形をとり、移転先はフランクフルトやパリなどを中心に幾つかの都市に分散すると見られている。金融機関の経営には負担となり、顧客の利便性も低下するおそれがある。

◆EUの課題

グローバルな金融機関の経営環境は規制の強化で厳しさを増している。英国のEU離脱、単一パスポートの適用除外によって、機能を分散せざるを得ないことは、金融機関にとってはコストが嵩み、収益にはマイナスになる。効率化のために、世界の金融の中心地であるニューヨークや、成長市場に隣接し、税制・規制などビジネス環境に秀でた香港やシンガポールが移転先として選ばれる可能性もある。

英国のEU離脱は、ユーロ圏の金融都市にとっての好機に見えるが、EUには、専門サービスも含めて分厚い集積を形成し、金融監督面でも豊富な経験を有する英国との間に壁が出来ることで不利益も生じる。

欧州大陸の金融システムは、銀行を中心とする間接金融への依存度が高く、資本市場の強化が必要とされている。欧州委員会のユンケル委員長は14年11月の就任後、各国ばらばらの法制度や仕組みで運営されてきた株式、債券などの市場を統合する「資本市場同盟」の2019年の導入を目指してきた。圏内で最も資本市場が発達した英国の離脱によって推進力を失ってしまった感がある。

EUが英国の離脱を機会として取り組むべきは、金融機関誘致を競い合って「ソーシャル・ダンピング」の様相を強めることではなく、英国との現実的で効率的な関係の構築と共に、ユーロ圏の銀行同盟の不完全性の克服、資本市場同盟の推進といった構造問題の解決だろう。

現在、ロンドンに所在する銀行監督庁(EBA)は、離脱に伴いEU加盟国のどこかに移管する必要が生じる。ミクロ・プルーデンス監督の3つの機関は業態毎にロンドン、パリ、フランクフルトに設置されたが、権限が弱く、十分な役割を果たしていないとされる。銀行業に関しては銀行同盟によってECBの監督権限の強化が図られている。

英国からEUの他都市への金融機能の移管について試算した「ブリューゲル」のレポートでは(14)、英国の離脱を機に、EUが取り組むべき改革の1つとして、資本市場を監督するESMAの機能の強化を挙げている。レポートでは、ロンドンのユーロ建て決済問題についても、中央清算機関(CCP)の監督問題についても、EUに本拠地を置き、米国に展開するCCPに適用されているような共同監督制度、すなわち母国と受け入れ国の双方で監督する体制を構築する解決策を提案している。

-------------------------------

(*14)Sapir, Andre, Schonenmaker Dirk and Veron, Nicolas(2017)及びBatsaikhan, uurintuya, Kalck, Robert and Schoenmaker, Dirk(2017)

-------------------------------

おわりに

英国経済は、16年6月の国民投票での離脱選択から離脱意思の通知までの9カ月間、国民投票前の予想に反して底堅く推移してきた。

しかし、3月29日の英国の通知で、EU離脱協議が始まり、金融機関の移転が具体化してくれば、英国経済にはEU離脱のマイナスの影響が表れてくるようになるだろう。

英国とEUの交渉は、規模で圧倒するEUの優位で進む見通しだが、EU懐疑主義やポピュリズムに歯止めを掛け、単一市場を守りたいという理念や、加盟国間の利害の不一致が、最善の決着を阻むリスクがある。

トゥスクEU首脳会議常任議長は、英国のEU離脱通知を受けた記者会見で、離脱協議のプロセスを英国とEUの双方にとって、コストを最小化する「ダメージ・コントロール」と表現した。

英国の秩序立った離脱とEUの金融市場の統合深化を実現できなければ、英国、EUともにグローバルな競争の敗者となりかねない。

<参考文献>

・Batsaikhan, uurintuya, Kalck, Robert and Schoenmaker, Dirk(2017) “Brexit and the European financial system : mapping markets, players and jobs”, Bruegel Policy Contribution Issue no.4 2017, February 2017

・Bischoff, Ulrike(2016a) “Financial , Centre of Frankfurt : Making further Headway”, Helaba Research, June 2016

・Bischoff, Ulrike, “Brexit ? Let’s go Frankfurt” (2016b), Helaba Research Financial Centre Focus, 3 November 2016

・The CityUK (2016) “Key Facts about the UK as an international Financial Centre” November 2016

・The CityUK (2017a) “Brexit and UK-based financial and Related professional Services”, January 2017

・The CityUK (2017b) “UK-based financial and related professional services: enabling growth across the UK”, February 2017

・Djankov, Simeon(2017)“The City of London after Brexit”, Peterson institute for International economics (PIIE) Policy brief , February 2017

・HM Government(2017) “The United Kingdom’s exit from and new partnership with the European Union”, February 2017

・HM Treasury & EY (2016) “UK Fintech : On the cutting edge”,

・House of Lords, European Union Committee(2016) “Brexit : financial services”, 9th Report of Session 2016-17, December 2016

・IDA Ireland (2015) 「なぜアイルランドへ投資するのか? 2015 年夏版」

・IDA Ireland (2016) “Facts about Ireland September 2016”

・International Regulatory Strategy Group(2017) “The EU’s third countries and alternatives to passporting”, January 2017

・Lanno, Karel(2016)“EU financial market access after Brexit”, CEPS policy Brief, September 2016

・Oliver Wyman(2016)“The impact of UK’s exit from the EU on the UK-based financial services sector”, October 2016

・PwC(2016) “Cities of Opportunity 7” (「世界の都市力比較2016」邦訳サマリー版)

・PwC(2017)“Planning for Brexit, Operational impacts on wholesale banking and capital markets in Europe”, January 2017

・PwC / City of London(2016)“Total tax contribution of UK financial services, ninth edition” , City of London Corporation Research Report , December 2016

・Scarpetta, Vincenzo and Booth Stephen(2016)“How the UK’s financial services sector can continue thriving after Brexit”, Open Europe Report 10/2016

・Sapir, Andre, Schonenmaker Dirk and Veron, Nicolas(2017)“Making the Best of Brexit for the EU 27 financial System”, Policy Brief Issue 1, February 2017

・World bank (2017) “Doing Business 2017”

・Z/yen(2017) “The Global financial Centers Index 21”, March 2017

・オランダ経済省 企業誘致局(NFIA)ホームページ

伊藤さゆり(いとう さゆり)

ニッセイ基礎研究所 経済研究部

上席研究員

【関連記事 ニッセイ基礎研究所より】

・

気がかりな3つの断層-ロンドン、パリ、ブリュッセル、フランクフルトを訪れて感じたこと

・

メイ首相が目指すのはハードな離脱なのか?

・

不確実性増す2017年の欧州-ECBの政策も弾力性が必要に

・

英国のEU離脱と日本への教訓

・

英国民のEU離脱の選択から1週間-なお不透明なこれからの道のり