要旨

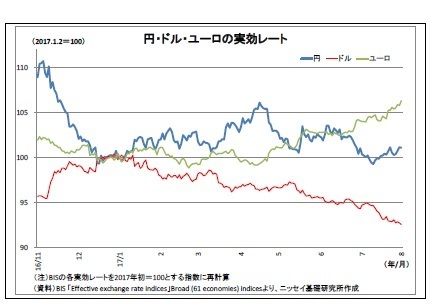

- (トピック) 4月以降、ユーロの上昇が続いているが、ユーロ上昇の持続性について筆者はかなり懐疑的にみている。ユーロ相場は足元で過熱感(前のめり感)が強まっているほか、ユーロ高は景気・物価の下振れ圧力になるため、今後ECBがけん制を打ち出したり、出口戦略に対する慎重姿勢を強めたりすることで、ユーロ安圧力が強まる可能性がある。さらに、テーパリングの通貨高効果にも疑問がある。FRBのテーパリング時には、決定後数ヶ月にわたってドルが横ばいで推移した。ECBのテーパリングも、時間をかけて段階的に、ある程度予見可能な形で実施され、テーパリング終了後は利上げまでしばらく間が空きそうだ。従って、テーパリング決定(弊社見通しでは10月と予想)後はユーロの浮力が弱まる可能性が高い。そして、ドルの持ち直しもユーロ高圧力を緩和する。現在、ユーロが積極的に買われている背景には、ドル売りの裏返しという側面がある。「ドルを売るためには何か別の買う通貨が必要」になり、ユーロが選ばれている状況だ。米経済・物価については、堅調な雇用情勢に加えて最近のドル安・米株高も支援材料となることで、今後持ち直していく可能性が高い。それに伴って、ドル高圧力も徐々に増していくと見ている。このことは、ユーロ買い圧力を緩和する方向に働く。以上より、ユーロドルは10月にかけて高止まりした後、弱含むと予想している。一方、ユーロ円は、日欧金融政策の方向性の違いから今後も緩やかな上昇に向かうと見ている。

- ただし、もし米国経済・物価の低迷が長引き、ドル売りが続く地合いとなれば、「それなりに買う理由を見出せる」ユーロに需要が集中し、思いのほかユーロ高が進むという展開になることも有り得る。9月末に期限を迎えるとされる米債務上限問題も、緊迫化すればドル安をもたらすだけに動向が注目される。

トピック:ユーロ急騰、持続性はあるか?

4月以降、通貨ユーロの上昇が続いている。ユーロの対ドルレートは4月10日に1.05ドル台であったが、直近では1.18ドル台後半へと大きく上昇。対円レートも4月17日の114円台から直近で130円台後半にまで上昇している。

◆2段ロケットでユーロは上昇

この間、ユーロには2つの強い追い風が吹いた。一つは政治リスクの後退だ。4月下旬の仏大統領選(1回目)で親EU・中道のマクロン氏がトップ通過し(その後5月上旬の2回目の選挙で大統領に選出)、欧州での反EU・ポピュリズムの潮流に歯止めがかかったことが好感された。

また、その後はECBが量的緩和の縮小に向けた動きを進めるとの観測が市場で高まったことが追い風となった。とりわけ、6月27日のドラギECB総裁による「デフレ圧力がリフレ的なものに置き換わった」との発言は、ユーロの対ドルレート(ユーロドル)がレンジを上方に突き抜ける原動力となった。

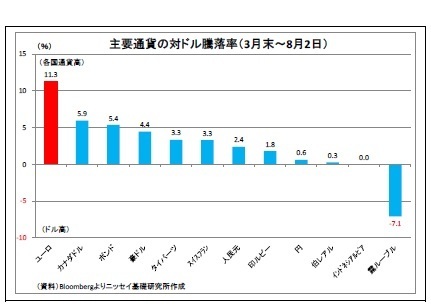

3月末以降の主要通貨の対ドルレートの動きを見ると、この間にドル安圧力が高まったこともあり、多くの通貨が上昇したが、ユーロの上昇率(11.3%)は二桁に達し、突出している。

このように、ここ数ヵ月上昇基調を続けているユーロだが、今後もユーロ高は続くのであろうか。

◆ユーロ相場は過熱気味

ユーロ上昇の持続性について筆者はかなり懐疑的にみている。理由としてまず挙げられるのは、足元で過熱感(前のめり感)が強まっていることだ。

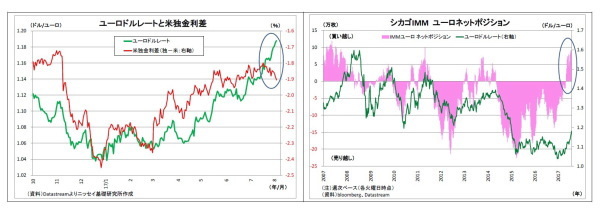

ユーロドルレートは、従来米独金利差との連動性が確認される。春以降も米長期金利が低迷する中で、政治リスクの後退とECBの緩和縮小観測によって独金利が上昇し、米独金利差が縮小したことがユーロの上昇を正当化してきた。ただし、7月中旬以降、両者の連動性は大きく崩れている。7月20日のECB理事会では、テーパリングに関する議論は行われず、「秋に議論を行う」予告に留まったうえ、総裁会見も全体的にハト派色の強いものであったが、為替市場は、遠からず議論が行われる点やユーロ高けん制が出なかった点に着目し、ユーロ買いで反応したためだ。

また、投機筋の動きもユーロの過熱感を感じさせる。シカゴ投機筋の通貨先物ポジションを見ると、長らくユーロは対ドルで売り越されていたが、5月上旬に買い越しに転じ、直近7月25日時点の買い越し幅は9.1万枚と過去最高レベルであった2007年半ばに近い水準まで積み上がっている。当時はFRBが利上げを打ち止めにするなか、ECBが段階的な利上げを実施していた。一方、今回は、FRBが利上げを続けるなかでECBはまだ量的緩和縮小を模索している段階に過ぎない。ここ数ヵ月のユーロ高はECBの出口戦略を口実として投機筋が前のめり的にユーロ買いに走ったことが少なからず影響している。投機筋のユーロ買い余地は乏しくなっており、むしろ利益確定的な売りに注意が必要になっている。

◆ユーロ高の悪影響

二つ目の理由は、ユーロ高の悪影響だ。ユーロ圏にとって、ユーロ高は景気・物価の下振れ圧力になる。これまでのところ、ECBサイドからのユーロ高けん制は見送られているものの、最近のユーロ高進行を受けて、今後はけん制発言が出てくる可能性がある。また、仮にけん制が発せられなかったとしても、実際に景気や物価への悪影響の兆しが出てくれば、ECBが出口戦略に対する慎重姿勢を強め、ユーロ安圧力が強まる可能性もある。

◆テーパリングの通貨高効果への疑問

三つ目の理由は、テーパリングの通貨高効果への疑問だ。言うまでもないが、テーパリングは緩和の縮小であって、金融引き締めではないうえ、ある程度の時間をかけて徐々に行われる。

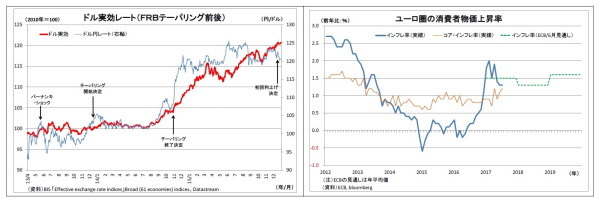

ここでFRBの事例を振り返ってみると、テーパリングは2013年12月に決定、2014年1月から開始され、毎月100億ドルずつ減額する形で継続、同年10月に終了された。この間のドル(名目)実効為替レート(1)の動きを確認すると、テーパリング決定を受けて一時的にドル高反応が出たものの、以降は数ヵ月にわたってほぼ横ばいで推移している。ドルが上昇トレンドに入ったのは、テーパリングが終了局面に入り、次のステップである利上げが意識され始めた頃からだ。

ECBのテーパリングがどのような形で進められるかは未だ定かではないが、おそらくFRBの前例にならって、時間をかけて段階的に、ある程度予見可能な形で実施されるだろう。ユーロ圏の直近7月の消費者物価上昇率は前年比1.3%、エネルギーと食品などを除いたコア指数では同1.2%と物価目標である「2%未満でその近辺」からは距離があり、緩和の縮小を急ぐ必要はない。さらに、ECBは、2019年でも物価上昇率が1.6%に留まるとの見通しを示しており、テーパリング終了後は利上げまでしばらく間が空きそうだ。

従って、テーパリング決定(弊社見通しでは10月のECB理事会で決定と予想)までは、ユーロ高圧力が続くものの、決定後は材料出尽くし感から浮力が弱まる可能性が高い。

-------------------------------------

(1)各通貨と複数の2国間為替レートを貿易ウェイトで加重平均したもので、各通貨の総合的な強弱を示すもの。

-------------------------------------

◆ドルの方向性も大きなポイントに

そして、最後の理由はドルの持ち直しだ。現在、ユーロが積極的に買われている背景には、ドル売りの裏返しという側面がある。米国の政治リスクや経済・物価指標の下振れを手掛かりとしてドル売りが続いているが、「ドルを売るためには何か別の買う通貨が必要」になり、「それなりに買う理由を見出せる」ユーロが選ばれている状況だ。

米国経済・物価については、弱含みは一時的であり、堅調な雇用情勢に加えて最近のドル安・米株高も支援材料となることで、今後持ち直していく可能性が高い。それに伴ってFRBの先々の利上げ観測が高まり、ドル高圧力も徐々に増していくと見ている。このことは、ユーロ買い圧力を緩和する方向に働く。

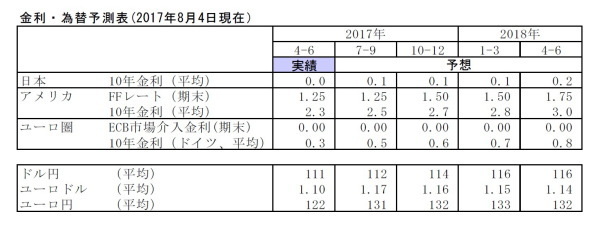

以上より、メインシナリオとしては、ユーロドルは10月にかけてテーパリング決定観測で高止まりした後、決定後は弱含むと予想している。一方、ユーロの対円レートは、日本とユーロ圏の金融政策の方向性の違いから今後も緩やかな上昇に向かうと見ている(具体的な予想値は8ページ表に記載)。

ただし、もし米国経済・物価の低迷が長引き、ドル売りが続く地合いとなれば、「それなりに買う理由を見出せる」ユーロに需要が集中し、思いのほかユーロ高が進むという展開になることも有り得る。9月末に期限を迎えるともされる米債務上限問題も、緊迫化すればドル安をもたらすだけに動向が注目される。

日銀金融政策(7月):物価目標の達成時期をまたも先送りに

◆(日銀)現状維持

日銀は7月19日~20日に開催された金融政策決定会合において、金融政策を維持した。長短金利操作(マイナス金利▲0.1%、10年国債利回りゼロ%程度)、資産買入れ方針(長期国債買入れメド年間80兆円増、ETF買入れ年間6兆円増など)において、従来の方針を維持した(賛成7反対2)。

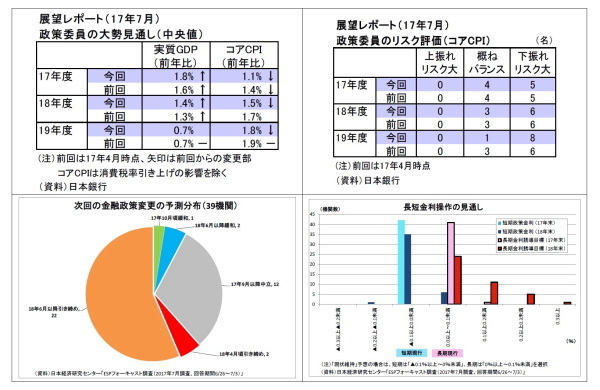

会合終了後に公表された展望レポートでは、景気の総括判断を「緩やかに拡大している」と、前月の「緩やかな拡大に転じつつある」から一歩前進させた。同レポートにおける政策委員の大勢見通しでは、2017・18年度の実質GDP成長率を前回(4月)から上方修正する一方、物価見通しは17年度から19年度にかけて下方修正し、従来、「18年度頃」としていた2%目標の達成時期も「19年度頃」へと先送りした。

物価目標達成時期の先送りは今回で6回目となった。日銀は期待に働きかけるためとみられるが、当初の段階では市場予測よりも格段に高い物価見通しを公表し、その後実績が追いつかないことで下方修正を余儀なくされるという展開を繰り返しており、達成時期は既に形骸化している。

その後の総裁会見では、物価目標達成時期の先送りを受けて、物価が上がらない理由についての質問が相次いだ。黒田総裁は、「賃金・物価が上がりにくいことを前提とした考え方や慣行が企業や家計に根強く残っていること」をその理由に挙げたが、今後は「マクロ的な需給ギャップが着実に改善していく中で、賃金コスト吸収のための対応にも自ずと限界がある」ため、「企業の賃金・価格設定スタンスは次第に積極化していく」との見通しを述べた。想定よりも物価上昇が下振れしているにもかかわらず、金融政策を現状維持とした点に関しては、「2%の物価安定の目標に向けたモメンタムはしっかりと維持されている」と繰り返し、金融政策決定においてモメンタム(勢い)を重視するスタンスを印象付けた。見通しが外れ続けていることに関しては、日本の場合、予想物価上昇率が適合的な形で形成される傾向が強いことを「十分勘案していなかったと言わざるを得ない」と一部非を認めつつも、「見通しが外れたから信用がなくなるということではない」と信認への影響を否定した。

景気が回復しているにもかかわらず物価がなかなか上がらない状況が続いているが、日銀の追加緩和余地は量・質・金利の全ての面で限られており、従来のように追加緩和でテコ入れというわけにはいかなくなっている。日銀の手詰まり感は鮮明化している。

今後の金融政策に関しては、2%の物価目標達成が依然として見通せない状況が続くため、日銀は「モメンタムは維持されている」という主張を繰り返すことで長期にわたって現行金融政策の維持を続けるとみられる。その際、長期金利目標も長期にわたって現状の「ゼロ%程度」で維持されるだろう。なお、年間約80兆円増としている長期国債買入れペース目処については、少なくとも黒田総裁の任期中(2018年4月まで)は存置されると見ている。80兆円の目処も今後ますます形骸化していくだろう。

なお、7月の決定会合をもって、これまで現行金融緩和に否定的なスタンスを示してきた木内氏と佐藤氏の審議委員任期が終了し、新たに鈴木氏と片岡氏が審議委員に任命された。反対意見が出なくなることで、今後、日銀内での活発な議論が失われないか、目先は次回9月決定会合後の公表文書(主な意見・議事要旨など)の中身が注目される。

金融市場(7月)の動きと当面の予想

◆(10年国債利回り)

7月の動き

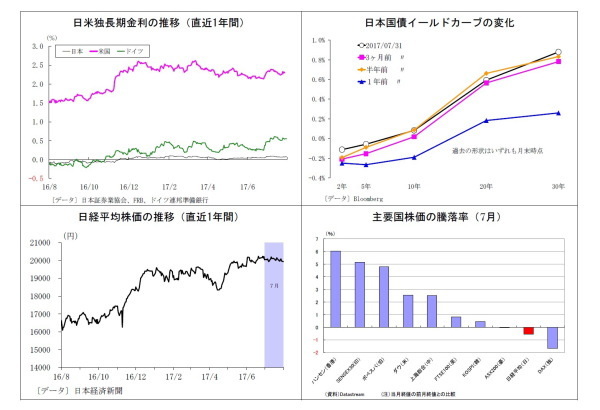

月初0.0%台後半でスタートし、月末も0.0%台後半に。

月初、6月末のドラギECB総裁によるタカ派的発言に端を発した欧米金利上昇の流れを受けて、6日に0.1%に上昇。翌7日には日銀が金利上昇を抑止するためにオペの増額と指値オペを実施し、0.0%台後半へと低下。その後は、イエレンFRB議長の議会証言を受けた米金利の低下もあって、0.0%台後半での落ち着いた動きに。24日には日銀がオペを減額したが反応はごく限定的となり、月末にかけて0.0%台後半での推移が継続した。

当面の予想

今月に入っても0.0%台後半での膠着した推移が続いている。8月は日米ユーロ圏の金融政策決定会合が開催されない月であることから、当面動意に乏しい展開が続きそうだ。一方、今月下旬にはECBドラギ総裁も参加を表明しているジャクソンホール会議が開催されるため、直前にかけては量的緩和縮小の思惑から欧州金利が上昇し、本邦長期金利にも上昇圧力が加わる場面も想定される。ただし、現状、0.1%を越える水準は日銀が許容しないとの見方が市場に広く浸透しているため、小幅の上昇に留まりそうだ。

◆(ドル円レート)

7月の動き

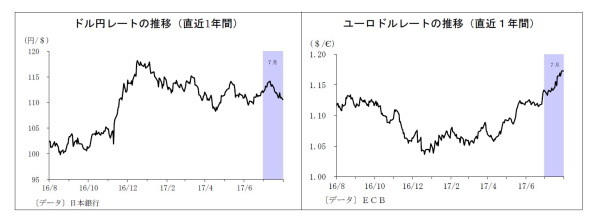

月初112円台半ばでスタートし、月末は110円台後半に。

月初、好調な米経済指標を受けて4日に113円台に乗せたが、北朝鮮によるICBM発射を受けたリスク回避的な円買いも入り、伸び悩む。その後、7日には日銀が指値オペ等を実施し、金利抑制スタンスを明確化したことで、日米金利差拡大の思惑から113円台後半に上昇。さらに、良好な米雇用統計結果を受けて、10日には114円台に到達した。しかし、以降はトランプ政権のロシアゲート疑惑緊迫化やイエレン議長によるややハト派的な議会証言、米ヘルスケア法案の難航を受けてドル安が進み、24日には111円を割り込む。その後は111円を挟んだ一進一退の展開となり、月末も110円台後半で終了した。

当面の予想

今月に入り、米経済指標の下振れや米政治への警戒感の高まりなどを受けてドルが下落、足元は110円前半で推移している。FRBが9月に資産縮小開始を決定することは市場で既にほぼ織り込まれているほか、最近も弱い米経済指標が目立っており、当面ドルの上値は重い状況が続きそうだ。目先は本日夜の米雇用統計の内容がカギとなる。それなりに堅調な結果が予想されるが、明確な賃金上昇加速が確認されない限り、地合いを一変させることは難しいだろう。ドル高基調の再開には、多くの米経済指標が持ち直しを示し、先々の米利上げ観測が高まる必要があるが、まだ時間を要しそうだ。

◆(ユーロドルレート)

7月の動き

月初1.13ドル台後半からスタートし、月末は1.17ドル台前半に。

月初、1.13ドル台での推移が続いた後、ECBの量的緩和縮小観測を背景としたユーロ買いにより、7日には1.14ドル台へ。しばらく1.14ドル台を中心とする推移が続いたが、ECBの緩和縮小が意識されるなかで、米利上げ観測後退・米政局の不透明感からドル売りが強まり、18日には1.15ドル台に上昇。21日にはECB理事会でドラギ総裁がユーロ高をけん制しなかった安心感から1.16ドル台に上昇した。さらに、28日には冴えない米経済指標を受けてドル売りが強まり、1.17ドル台に乗せ、月末も1.17ドル台前半で終了した。

当面の予想

今月に入り、米経済指標の下振れや米政治への警戒感の高まりなどを受けてドルが売られ、足元では1.18ドル台後半まで上昇している。基本的に、米経済・政治への警戒は当面払拭されそうにないうえ、今月下旬にはジャクソンホール会議が開催されるため、ドラギ総裁による量的緩和縮小への前向きな発言を期待してユーロドルには上昇圧力がかかりやすい。1.2ドルを試す場面も想定される。ドル円同様、目先は本日の米雇用統計の内容がカギとなるが、地合いが一変することは想定しづらい。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部

シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・

日本の周回遅れ感が際立ち、円安をサポート~マーケット・カルテ8月号

・

日銀は物価目標の位置付けを再考すべき~金融市場の動き(7月号)

・

5月上旬が為替相場の分岐点に~マーケット・カルテ5月号

・

転換点迎えた先進諸国金融政策~後れをとる日本~

・

日銀短観(6月調査)~景況感は幅広く改善、先行きは慎重さが残る