作家・村上龍さんの小説『55歳からのハローライフ』は、NHKでもドラマ化された、早期退職や定年退職をテーマにしたベストセラーです。「退職を迎えてはじめて気付く現実」に主人公が右往左往する様子が描かれており、自分のことのように不安を感じた方も多いのではないでしょうか。当たり前ですが、早期退職、定年退職を事前に経験することはできません。しかし、多くの人が戸惑うポイントを知っておくことで、一歩進んだ対応ができるはずです。

退職後も支出は「減らない」むしろ増える可能性の方が高い

早期退職に限らず退職を控えている人のほとんどは、「退職したら支出が減る」と考えています。実際に当社にもそのようなプランを立てて相談に訪れる方がたくさんいらっしゃいますが、はっきり言ってこれは誤解です。 自分で余程意識をしておかないと、退職後も支出は減りません。よく聞くのは「退職したら飲みにも行かなくなるだろうし、付き合いもなくなるから」という台詞ですが、ここに大きな落とし穴があります。

確かに会社には行かなくなりますが、その分増えるのが「空白の時間」。この「空白の時間」を埋めようと、趣味やレジャーに費やすお金が増えたり、人を誘って飲みに行く回数が増えてしまったりするのです。また、見落としがちなのが、在職中は給与天引きだった健康保険の保険料や、配偶者の国民年金保険料など。支出に関して楽観的に考えることはやめて、現在の支出がこの後も続くことをシミュレーションしましょう。

長期(5年~10年)で運用を継続することで、期待するリターンが得やすくなる

貯蓄や退職金を使って運用を始めた後に気を付けなければいけないのが、資産運用を続けること。多くの人が運用開始時に考えるリターンは、中長期(5年~10年)で運用することを想定しており、国債等で運用しない限りは、途中の上げ下げは避けることができません。

相談に来る人の中には、5年~10年の期間で考えて運用しているのに、少し値下がりをしてしまったところで我慢ができずに売却してしまい、そのまま資産運用から手を引いてしまうという方も少なくありません。これではせっかくリスクをとったのに、リターンを享受できないという残念な結果に終わってしまいます。

途中で怖くなって売ってしまうよくある理由は2つです。①リスク資産の割合が多すぎる、②総資産に対する投資金額が多すぎる。

もちろん資産運用プランの見直しは途中で必要でしょうが、下がった時に完全に運用から手を引いてしまうというのは、よっぽどライフプランに変更がない限りは避けるべきでしょう。短期間でのリターンを狙いに行く方も多いですが、現役時代のような収入が今後はないことを考え、慎重な運用を検討するようにしましょう。

先ずはご自身の資産の全体像を把握する

「預金に2000万円あるから、これをどう運用したら良いか教えてほしい」と当社に相談に訪れる方は少なくありません。

しかし、残念ながら、これだけでは何もお答えすることができないのです。なぜなら、この方が預金以外にどのような資産をお持ちかによって、資産運用に求める目的が変わってくるからです。ご家族への保障も万全で、特に負債もお持ちでないということであれば、これからの収支状況によっては、2000万円全てを運用に回して余裕資金作りを目指すこともできるでしょう。

反対に、住宅ローンが残っていたり、他に資産がなかったりすると、、この2000万円をリスク商品への投資に回すのは、将来の生活必要資金を危険にさらすことにもなりかねません。

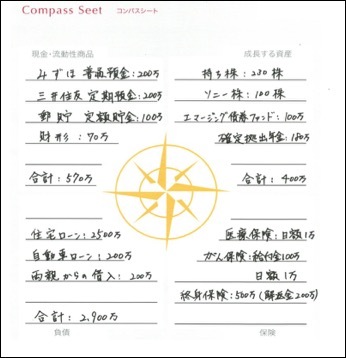

こちらの図は、当社で使用している「コンパスシート」です。以下のURLから新しいシートをプリントできますので、サンプルを参考にしながら、自分が預金以外にどのような資産を持っているのか、ぜひ把握しておきましょう。

http://www.gaiainc.jp/docs/compass-sheet.pdf

<図:コンパスシート サンプル>

中桐 啓貴(なかぎり ひろき)

FP法人GAIA株式会社 代表取締役社長 ファイナンシャルプランナー

1973年 神戸出身。山一證券を経て、メリルリンチ日本証券で富裕層向け資産運用コンサルタントに従事。留学してMBA取得後、米国型のFP会社を日本に根付かせようと2006年にGAIAを設立。コンセプト「二世代プライベートfp」を掲げ、50~60代の退職世代を中心にライフプランや資産配分を提案、家族契約率は4割に上る。現在、顧問契約者約645名から仲介している預かり資産は260億円を超える。メディアでも多数活躍しており、主著に「損しない投資信託」(朝日新書)があり、累計10万部を超える。