要旨

日本経済は、輸出の増加や好調な企業業績を背景に設備投資の回復が続いており、2017年10‐12月期のGDP成長率は上方修正された。労働市場の逼迫感は強く、建築コストが上昇している。住宅市場は価格が強含む中、横ばいで推移した。地価は地方でも上昇に向かいつつあるが、依然として二極化傾向にある。

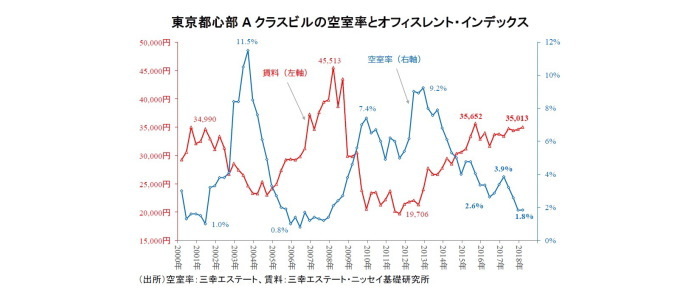

東京オフィス市場は、空室率が低下し賃料も緩やかに上昇しているが、Aクラスビルの賃料は高値圏で小幅な動きとなっている。東京では大量供給に起因した2次空室の増加を背景として、2018年後半から市況は軟化すると予想している。一方、地方主要都市のオフィス市場は、新規供給が抑制されるため、底堅いオフィス需要に下支えされ、2020-2021年までは賃料上昇が続く見通しだ。

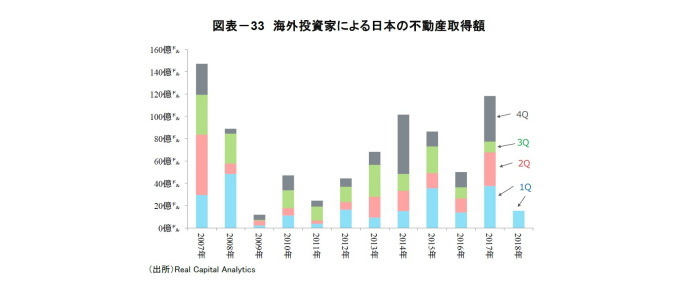

2018年1-3月のJ-REIT市場は+1.5%上昇し、3ヶ月連続でTOPIXをアウトパフォームした。2018年1-3月の不動産売買額は、オフィスの大型取引を主因に約1.3兆円と前年を上回ったが、昨年目立った海外投資家による取得は限定的であった。

経済動向

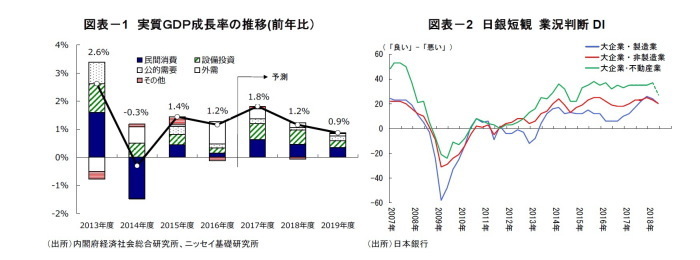

2017年10-12月期の実質GDP成長率(2次速報)は前期比+0.4%となり、1次速報の同+0.1%から上方修正された。これを受けてニッセイ基礎研究所では経済見通しの改定を行い、実質GDP成長率は2017年度+1.8%、2018年度+1.2%、2019年度+0.9%と予想する。実質所得が低迷する家計部門は厳しい状況が続くものの、輸出の増加や設備投資の回復を背景とした企業部門主導の経済成長が続くことが予想される(1)(図表-1)。

2018年3月の日銀短観では、大企業・製造業の業況判断DIが24(前期比▲2)となった。8期ぶりの悪化となったが、依然高水準で推移している。大企業・不動産業は37(前期比+2)と好調が続いているが、3ヵ月後の見通しは27と今後はやや減速する見通しである(図表-2)。

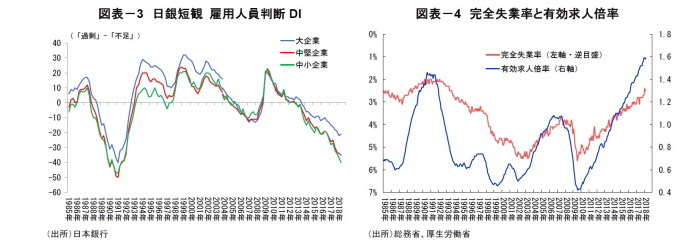

雇用人員判断DIを見ると、中小規模の企業を中心に人手不足感は一層強まっている(図表-3)。特に宿泊・飲食サービスや運輸・郵便、建設、情報サービスなど、労働集約的な業種で人手不足感が強い。2018年3月の完全失業率は2.5%と1993年以来の水準で、有効求人倍率は1.59と1974年以来の水準となった(図表-4)。建設技能労働者の需給は、2015年後半には一時的に緩和に向かったものの、その後は逼迫した状況が続いている(図表-5)。上昇を続ける建築コストは、2015年後半から下落に転じたものの、2016年後半から再び上昇し、足元では直近のピークを上回った(図表-6)。

----------------------------------

(1)斎藤太郎 『2018・2019年度経済見通し-17年10-12月期GDP2次速報後改定』、(ニッセイ基礎研究所、Weeklyエコノミスト・レター、2018年3月8日)

地価動向

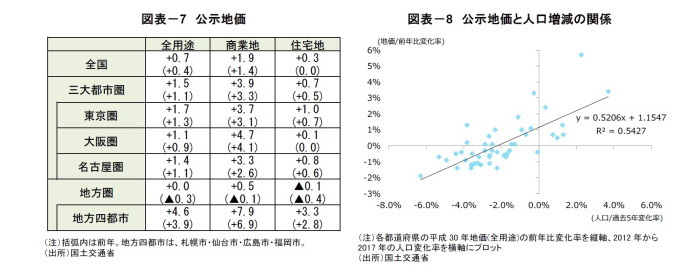

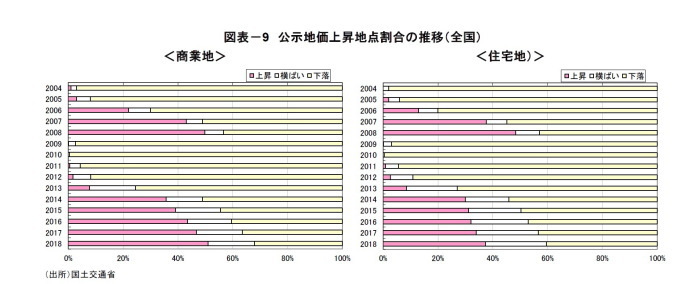

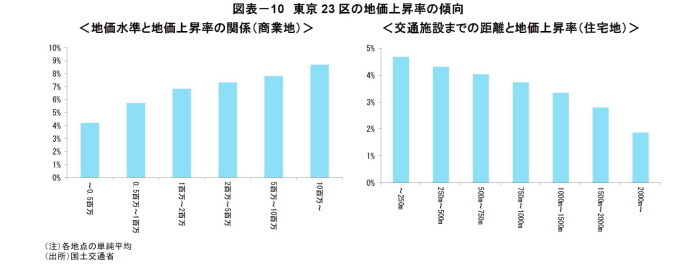

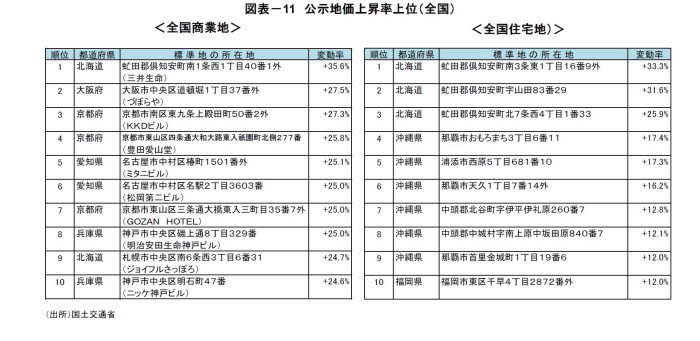

2018年1月の公示地価は、全国・全用途で前年比+0.7%、商業地で+1.9%となり、3年連続で上昇した。また住宅地は+0.3%と10年ぶりにプラスに転じた。三大都市圏(東京圏、大阪圏、名古屋圏)と地方四都市(札幌市、仙台市、広島市、福岡市)では全ての用途で前年比プラスとなった。地方圏では、商業地が26年ぶりにプラスとなり、住宅地は下落幅が縮小、全用途は横ばいまで改善した(図表-7)。地価の上昇は地方にも波及しているが、人口が増加している地域ほど地価が上昇する傾向が続いている(図表-8)。地価が上昇した地点の割合は商業地、住宅地の双方で増加した。上昇地点の割合は、住宅地では2007年~2008 年の水準を下回るが、商業地は同時期を上回った(図表-9)。東京23区の地価上昇率を見ると、商業地では地価水準が高く繁華性の高いエリア、住宅地では駅から近く利便性の高いエリアほど上昇率が高い傾向にある(図表-10)。なお個別地点の地価上昇率を見ると、北海道の倶知安(くっちゃん:ニセコ周辺)が商業地で1位、住宅地で1位~3位にランクインするなど、外国人旅行者に人気のリゾート地や商業地の上昇が目立っている(図表-11)。

野村不動産アーバンネットによると、首都圏住宅地価格の変動率(2018年4月1日時点)は前期比+0.2%(年間+0.6%)となった。「横ばい」を示した地点の割合は91.1%と、前回(77.8%)から横ばい傾向が強まっている。

住宅市場の動向

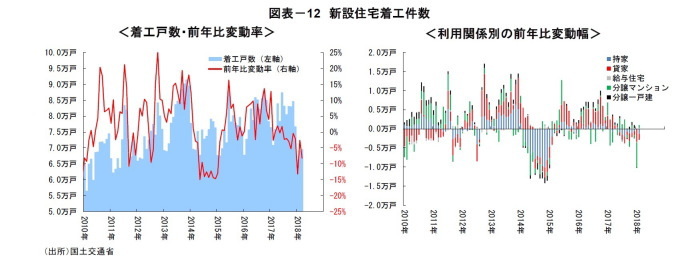

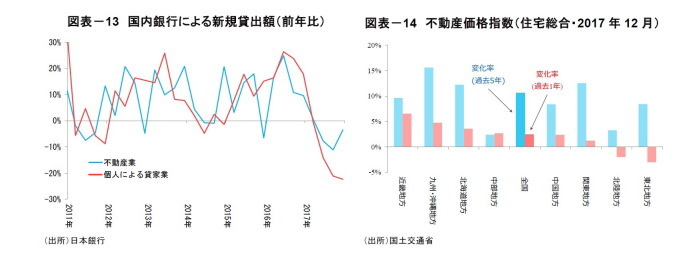

2018年3月の新設住宅着工戸数は69,616戸(前年比▲8.3%)となり、9ケ月連続で減少した。全体の4割超を占める貸家が、10ケ月連続で減少するなど、落ち込みが続いている。(図表-12)。金融機関は、個人による貸家業向けの新規貸出を抑制しており、2017年第4四半期は前年比▲22.4%となっている(図表-13)。

2017年12月の不動産価格指数は(住宅)は前年比+2.5%と37ヶ月連続で上昇した。地域別では、大阪、名古屋、福岡、札幌など主要都市を擁する地域の住宅価格が大きく上昇している(図表-14)。

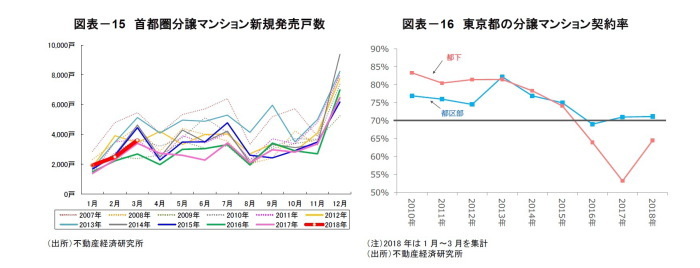

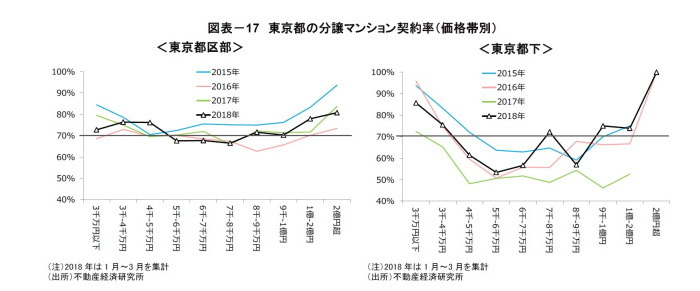

2018年3月の首都圏のマンション新規発売戸数は3,617戸(前年比+6.1%)となり、3ヶ月連続で増加している(図表-15)。東京都区部の契約率は、2016年に好不調の目安とされる70%を下回ったが、2017年には同水準を回復し、2018年も好調を維持している。また東京都下の契約率は、2016年以降70%を下回っているが、2018年は改善傾向にある(図表-16)。東京都区部では1億円以上の高額物件の契約率が高い。また東京都下では郊外の主要駅で駅近のタワーマンションが供給され、7,000万円以上の高価格帯の契約率が上昇した(図表-17)。郊外でも駅近や再開発地域など利便性の高い地点での販売が好調で、都心と郊外の2極化といった単純な構図ではなく、同一エリア内でも好不調が点在するまだら模様の市況となっている。今後は2019年10月に予定される消費税引き上げを前にした駆け込み需要などが注目される。

不動産サブセクターの動向

●オフィス

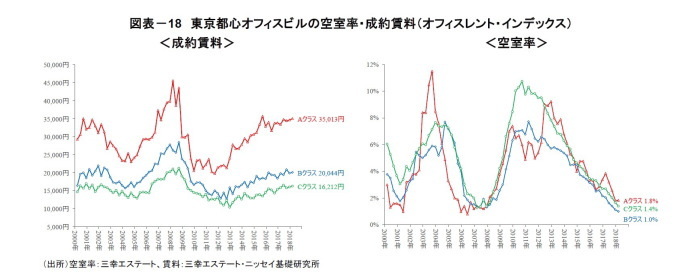

三幸エステート公表の「オフィスレント・インデックス」によると、2018年第1四半期の東京都心部Aクラスビル(2)の成約賃料は35,013円(前期比+1.2%)、空室率は1.8%となった。底堅い経済成長に下支えされオフィス需要は堅調に推移しているが、2018年から2020年まで大規模ビルの供給が相次ぐことが重石となり、Aクラスビル賃料は2015年第3四半期をピークに小幅な動きが続いている。一方、Bクラスビル、Cクラスビルの成約賃料は、大量供給の影響が限定的で、緩やかな賃料上昇トレンドを維持している(図表-18)。日経不動産マーケット情報(3)によれば、2019年春までに竣工するビルはリーシングが順調に進捗しており、今後は2次空室の動向が注目される。

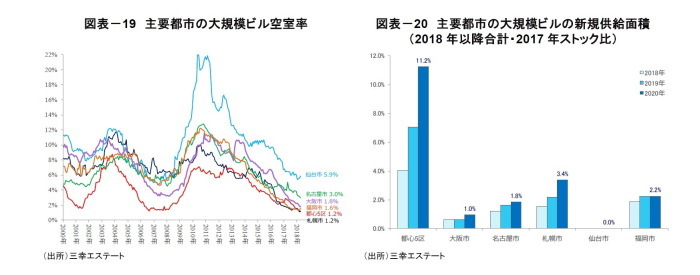

地方の主要都市では、新規供給が抑制される中、堅調なオフィス需要を受けて、空室率が一段と低下している(図表-19)。これらの都市では、今後も新規供給が抑制されるため、好調な市況が継続する見込みである(図表-20)。

ニッセイ基礎研究所では、今後の東京都心部Aクラスビルの賃料について2018年後半から2021年まで下落すると予測している(2017年4Q~2021年3Qの下落率は▲18.5%)(4)。一方、東京以外の主要都市は、2020年~2021年までは賃料上昇が続き、ピークまでに福岡は2017年4Qから10.9%、仙台は同+10.7%、大阪は同+10.4%、札幌は同+7.4%、名古屋は同+3.6%の賃料上昇を予想している(5)。

----------------------------------

(2)三幸エステートでは、エリア(都心5区主要オフィス地区とその他オフィス集積地域)から延床面積(1万坪以上)、基準階床面積(300坪以上)、築年数(15年以内)および設備などのガイドラインを満たすビルからAクラスビルを選定している。また、基準階床面積が200坪以上でAクラスビル以外のビルなどからガイドラインに従いBクラスビルを、同100坪以上200坪未満のビルからCクラスビルを設定している。詳細は三幸エステート「オフィスレントデータ2018」を参照のこと。

(3)高田七穂「オフィス市況トレンド 新築ビルの稼働率 竣工済み33棟は稼働率94% 未竣工の3割超がすでに満室」、『日経不動産マーケット情報』、2018年4月号、日経BP社

(4)佐久間誠「東京都心部Aクラスビルのオフィス市況見通し(2018年)-2018年~2024年のオフィス賃料・空室率」(ニッセイ基礎研究所、不動産投資レポート、2018年2月8日)

(5)佐久間誠「福岡オフィス市場の現況と見通し(2018年)」(ニッセイ基礎研究所、不動産投資レポート、2018年4月2日)

佐久間・竹内「仙台オフィス市場の現況と見通し(2018年)」(ニッセイ基礎研究所、不動産投資レポート、2018年4月5日)

佐久間誠「大阪オフィス市場の現況と見通し(2018年)」(ニッセイ基礎研究所、不動産投資レポート、2018年3月6日)

佐久間・竹内「札幌オフィス市場の現況と見通し(2018年)」(ニッセイ基礎研究所、不動産投資レポート、2018年4月4日)

佐久間・竹内「名古屋オフィス市場の現況と見通し(2018年)」(ニッセイ基礎研究所、不動産投資レポート、2018年4月3日

●賃貸マンション

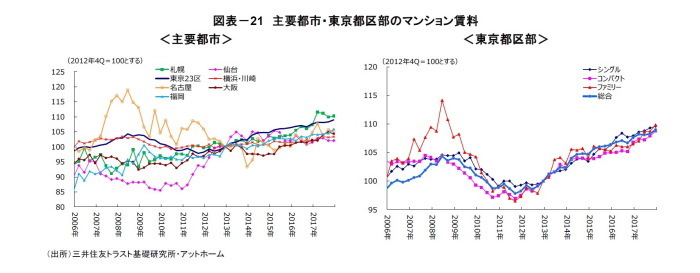

主要都市のマンション賃料は緩やかな上昇が続いている。三井住友トラスト基礎研究所・アットホームによると、2017年第4四半期は前年比で札幌が+2.7%、大阪が+2.0%、福岡が1.7%、横浜・川崎が+1.6%、東京23区が+1.3%、仙台が+0.6%、名古屋が+0.6%となり、全ての都市で上昇した。また東京23区をタイプ別に見ると、シングルタイプが+1.6%、コンパクトタイプが+1.9%、ファミリータイプが+3.1%となり全てのタイプで上昇している(図表-21)。

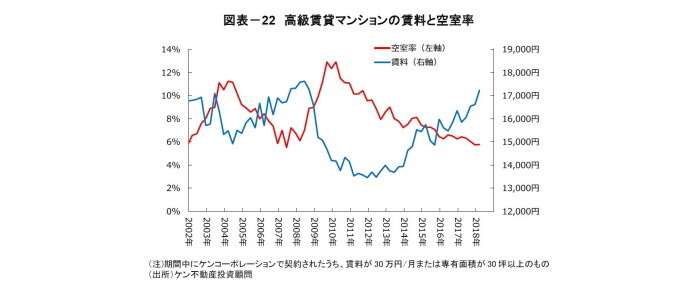

また、東京の高級賃貸マンションについても、空室率が5.8%に低下し、賃料は前年比+1.7%の17,235円/月坪に上昇した。前年比では8期連続の上昇となりファンドバブル期(2008年2Q)の水準(17,620円/月坪)近づいている(図表-22)。

●商業施設・ホテル・物流施設

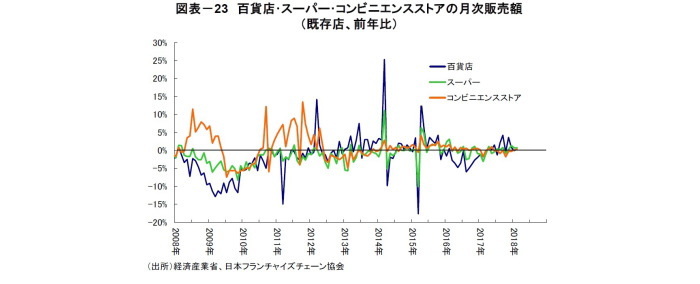

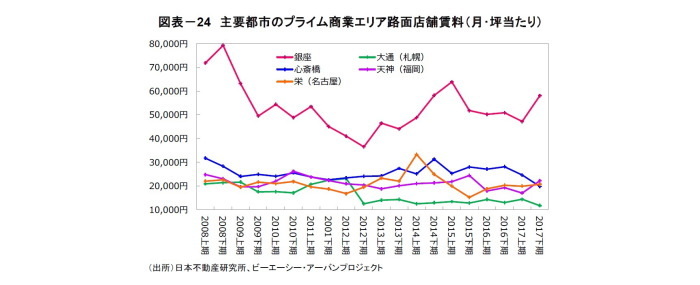

商業動態統計などによると、2018年1-3月の小売販売額(既存店)は百貨店が前年比+0.4%、スーパーが同+0.3%、コンビニエンスストアが同+0.6%となった(図表-23)。主要都市のプライム商業エリアの路面賃料を見ると、銀座はショールームの出店需要やGINZA SIX開業のプラス効果の影響などもあり、5~6万円/月・坪と高止まりの状況が続いている。一方、心斎橋はドラッグストアの出店ラッシュがひと段落したこともあり、賃料は2万円/月・坪レベルへと低下し、一服感が見られる(図表-24)。

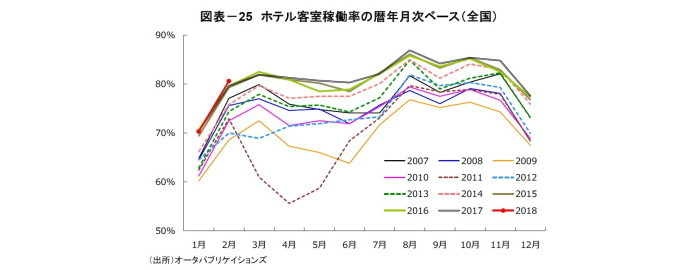

全国61都市のホテル客室稼働率(2018年2月)は前年同月比1%上昇し80.6%となった。過去1年を見ると、1月は前年を下回ったものの、それ以外の月は前年を上回り、ホテルの客室稼働は好調を維持している(図表-25)。週刊ホテルレストラン(6)によると、2017年は訪日外客数の増加が後押ししたものの、ホテルの新規供給増加や民泊の台頭などを背景に稼働を重視するホテルが多くADR・RevPARは低迷傾向にある。

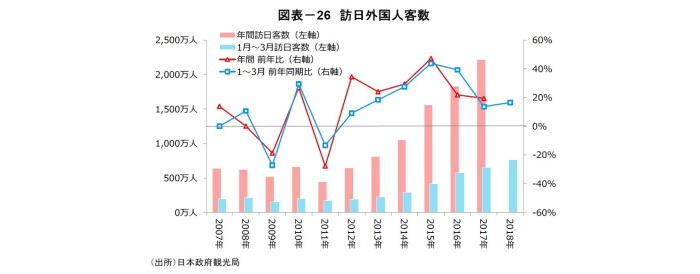

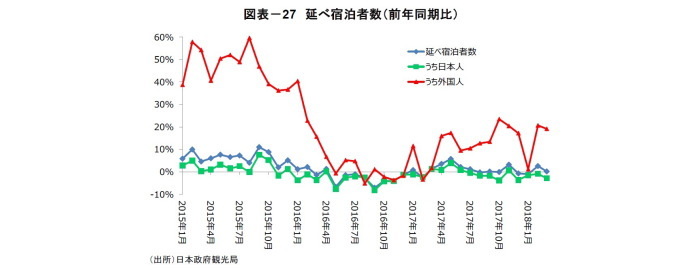

2018年1-3月の訪日外国人客数は前年同期比16.5%増加の約762万人となった(図表-26)。航空路線の拡充やクルーズ船寄港数の増加、ビザ緩和などを背景に引続き好調に推移している。2018年1-3月の延べ宿泊者数は前年同期比0.5%増加し、そのうち外国人が前年同期比13.4%増加と、日本人の低迷(前年同期比▲1.8%)を補った。(図表-27)。

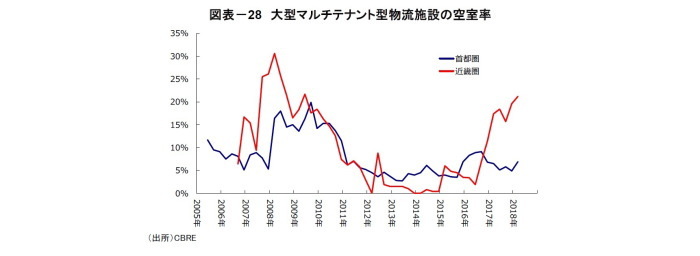

シービーアールイー(CBRE)によると、首都圏の大型マルチテナント型物流施設の空室率(2018年第1四半期)は前期比2.0%上昇の6.9%、近畿圏は1.6%上昇の21.2%となった(図表-28)。今後もEC市場の拡大などにより大規模な先進的物流施設の需要は旺盛なものの、首都圏では今後2年間過去最大の供給が予定されており、空室率はさらに上昇する見込みである。

----------------------------------

(6)臼井英裕「2017年全角60都市の客室・定員稼働率および15エリアの客室3指標」、『週刊ホテルレストラン』、2018年4月27日、オータパブリケーションズ

J -REIT(不動産投信)・不動産投資市場

2018年第1四半期の東証REIT指数(配当除き)は、2017年12月末比1.5%上昇し、TOPIXを3ヶ月連続でアウトパフォームした。セクター別では、住宅(▲0.4%)と商業・物流等(▲0.6%)が下落した一方で、オフィス(+4.0%)が上昇した(図表-29)。3月末時点のバリュエーションは、純資産9.1兆円に保有物件の含み益2.5兆円を加えた11.6兆円に対して時価総額は約11.9兆円でNAV倍率は1.0倍、分配金利回りは4.2%で10年国債利回り(0.04%)とのスプレッドは4.1%である。需給面では、リテール向けJリート投信からの資金流出が継続する一方、地域金融機関による上場ETFへの投資や海外投資家による買いが市場を下支えした。

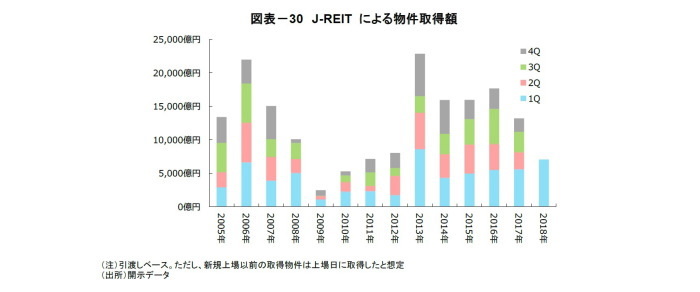

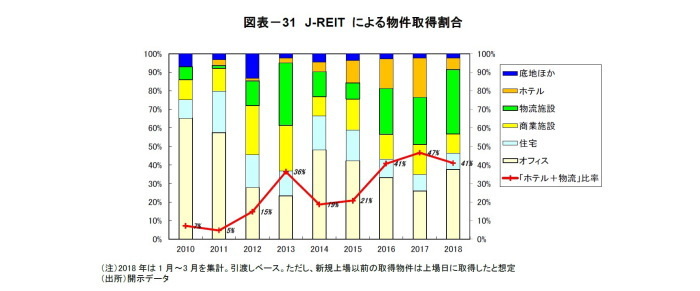

2018年第1四半期の新規上場は2社、市場全体の物件取得額は7,050億円(前年比+26%)となり、2013年以来の高水準となった(図表-30)。アセットタイプ別の取得割合を見ると、オフィスビル(26%→38%)と物流(25%→35%)が上昇する一方で、ホテル(21%→6%)と商業施設(16%→10%)は低下した(図表-31)。

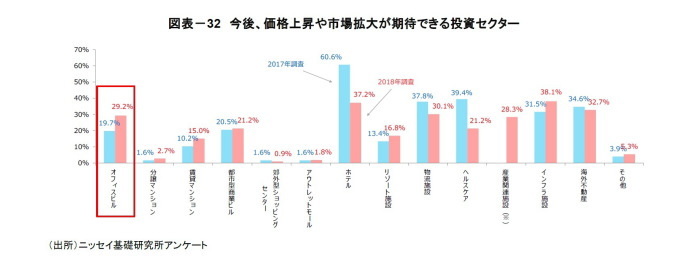

日経不動産マーケット情報によると、2018年第1四半期の不動産売買額は約1.3兆円(前年比+0.5%)となり、6四半期連続で前年同期を上回った。関電不動産開発など7社が取得した芝パークビル(約1,500億円)や日本生命保険が取得した新日石ビルディング(約500億円)などオフィスビルの大型取引が目立った。ニッセイ基礎研究所が1月中旬に実施した不動産投資市場に関するアンケート(7)によると、「今後、価格上昇や市場拡大が期待できる投資セクター」について、「オフィスビル」の割合が前年の19.7%から29.2%へ増加し、オフィスビルへの投資意欲が高まっている(図表-32)。

海外投資家による日本の不動産取得額は、2017年に大きく増加したが、2018年第1四半期は、2016年の水準まで減少している(図表-33)。

----------------------------------

(7)吉田資「良好な環境が続くも、地政学リスクを注視~価格のピークは東京五輪前、インフラ施設に注目~第14 回不動産市況アンケート結果」(ニッセイ基礎研究所、不動産投資レポート、2018年1月30日)

(ご注意)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものでもありません。

佐久間誠(さくま まこと)

ニッセイ基礎研究所 金融研究部 研究員

【関連記事 ニッセイ基礎研究所より】

・東京都心部Aクラスビルのオフィス市況見通し(2018年)-2018年~2024年のオフィス賃料・空室率

・福岡オフィス市場の現況と見通し(2018年)

・仙台オフィス市場の現況と見通し(2018年)

・大阪オフィス市場の現況と見通し(2018年)

・札幌オフィス市場の現況と見通し(2018年)

・名古屋オフィス市場の現況と見通し(2018年)