(本気で)株つらい――そうこぼしたくなるときに読むべき心の整理術

一度だけですが、損失の金額に気持ち悪くなり、トイレに駆け込んで吐いたこともあります。

しかし、決して弱いディーラーではなかったと思います。周囲の後輩たちからは、「なんでそんな金額損しても耐えられるんですか?」と聞かれることもよくありました。

それは怖さと向き合う勇気を得るために、水面下で必死に努力し、苦しい経験を乗り越えてきたからできたのだと思います。怖さを知らないことは蛮勇、怖さから目を背けることは現実逃避です。そうではなく、怖さと向き合い、怖さを知り、それを乗り越えるための努力をし、そして一歩ずつ強くなることが大切です。

(『「株式ディーラー」プロの実践教本』P.163より)

今年の1/23に24,000円を突破し、年初来高値(昨年来高値)をつけてからちょうど2か月。アメリカの相次ぐ高官辞任や、対中国を主とした関税措置を嫌気したダウ安に連れて節目の21,000円を割り、一時は1,000円安まであった3/23の日経平均。

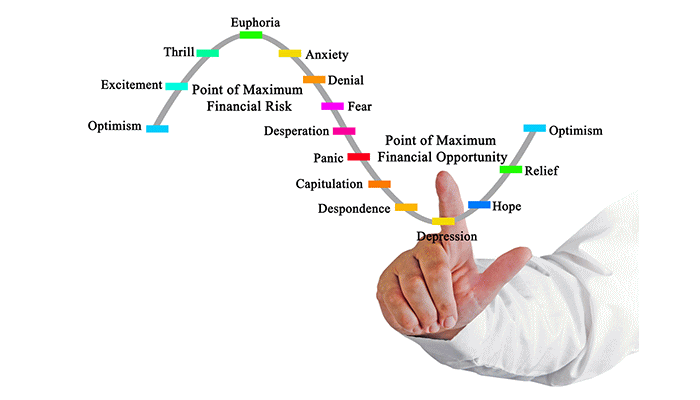

これを受けて市場には「いつもダウに連れ安するくせに、連れ高となると動きが鈍いのはどうなのよ?」という不満や「日本企業のファンダは悪くないのにここまで下げるのはおかしい」という現状に対する否認、「誰かあの大統領からTwitterを取り上げて黙らせろ」という怒りと怨嗟の声など、様々な感情が渦巻きました。

それから約1か月。海外勢の買い越しも徐々にみられるようになり日経平均は22,000円台を回復していますが、常に起こりうる暴落は(がっつりとショートポジションを組んでる人以外にとっては)「怖い」ものです。冒頭の引用のように、業界屈指の自己売買部門を持つことで知られる山和証券で執行役員ディーリング部長を務める工藤哲哉さんも、損失の恐怖で吐いたことがあるそうです。

工藤さんは上記のようなその恐怖を乗り越え、今では管理職として後進ディーラーの育成にあたっていますが(参考:「「もう絶滅危惧種とは呼ばせない」 ディーリング収益化へ山和証の挑戦」)、そうした恐怖に直面したときにトレーダーがとるべきメンタルマネジメントのポイントとして以下の7つを挙げています。

- 一度負けたら相場と距離を置く

- トレード・ポジションを客観的に分析する

- 非合理的な行動をとらない

- トレードの「根拠」を見失わないようにする

- 観察者になれるのが理想

- 自分はただの凡人であると自覚する

- 大きくなるには時間がかかる

本記事では、これらのポイントからいくつかをpickupしてみてみましょう。

※本記事は『「株式ディーラー」プロの実践教本』(以下、本書)から一部を引用・抜粋し、編集したものです。

非合理的な行動をとらない

ある銘柄で大きな損失を被ると、多くの投資家は、「必ずこの損失を取り返してやる」と考えます。それ自体は、誰もが考えることですから、とくに否定するつもりはありません。

しかし、不思議なのは、なぜか自分がやられた銘柄で、その損失を取り戻そうと考える人が多いことです。これも人間の心理だと思うのですが、損失を被ると、何となく自分自身が否定された気がするのでしょう。だから悔しいという思いが沸き起こってきて、その銘柄で取り戻そうという気持ちになるのだと思います。

しかし、これほど非合理的な考え方はありません。なぜ損をしたのかというと、投資した銘柄の値動きを読み誤ったからです。もちろん、読み誤った理由がわかっていて、そのうえで同じ銘柄をトレードするならいいのですが、多くの人はその理由がわからず、ただたんに「同じ銘柄で損をとり戻したい」という自分の都合で、同じ銘柄に手を出してしまうのです。

これは合理的ではないし、トレードの手法として間違っているといわざるを得ません。

同じように、非合理的な判断がトレードに悪影響を及ぼすケースはほかにもあります。たとえば、非常に良いと思える銘柄が見つかったとしましょう。しばらく様子を見ていたら、案の定、株価が徐々に上がってきました。ここで買えればいいのですが、多くの投資家は買えません。「株価が上がる前に買っておけば良かった」と考えて、悩み始めます。

「ここで買うべきか。しかし、株価は自分が目をつけたときに比べてかなり上がってきている。どこかで押し目をつくったときに買えばいいのではないか」

そう考えているうちに、株価は押し目らしい押し目をつくることなく、さらに上昇していきました。こうなると、損をした気分になりイライラし始めます。最後の最後に「えいやっ!」とばかりに買いにいくのですが、往々にして、ここが天井だったりします。

これも、極めて非合理的な行為です。「この銘柄はいける」と思った時点で買う、あるいは値上がりし始めたのを確認したらすぐに買えば良かったのに、そこでは買うことができずに、なぜか株価がもっと高くなったところで(結果的に天井近くで)買う決断を下すのですから、感情でポジションをとらされる典型的なパターンです。客観的にみれば、これほど合理的ではない行動はありません。

この場合、少なくとも最後まで買わなければ損をすることもないわけです。買わなかったことで儲けそこなったのは事実ですが、実際に損失が生じたわけではありません。同じような場面に遭遇したら、それを自分に言い聞かせて、「儲けそこねた」という気持ちで非合理的な行動をすることを抑えるようにしてください。相場は逃げないので、必ずどこかに別のチャンスが隠れています。

こういったトレードをし始めた時点で、あなたはすでに冷静さを失っているかもしれません。そういったときこそ、相場といったん距離を置いたほうがいいのかもしれません。

トレードの「根拠」を見失わないようにする エントリーしたときの根拠が必ずあるはずです。しかし、ポジションを持っていると、自分のなかにさまざまな感情が沸き起こり、そしていつの間にか、その根拠を見失ってしまうことがあります。そんなときはエントリーの根拠とまったく違う理由でエグジットしてしまったりしがちです。

冷静になって客観的に振り返ってみると、いったい何をやりたかったのかが、自分自身でもよくわからない取引内容がそこに記録されているはずです。エントリーとエグジットの根拠に一貫性があるかどうか。これは相場という大海のなかで、自分を見失わないためにも、とても重要なことです。

当初、見込んでいたとおりに株価は上がっているのに、まったく違う根拠で、途中でエグジットしてしまった。これは自分を見失っていく一つのきっかけになりえます。そこで「失敗した」「もったいないことをしてしまった」という焦りが生まれ、次のトレードに影響を与えてしまうことがあります。とくに短期トレードであればあるほど、ここを疎かにしてしまいがちなので、意識して気をつけるようにしてください。

短期トレードに比べると、中長期投資は状況を客観的に分析する時間的な余裕があります。つまり、中長期投資におけるメンタルの状態は、相場が引けた後の冷静でいられる時間帯の分析によって、ある程度コントロールしうるものだと思います。

ミクロからマクロまで、さまざまな情報を集め、それを分析しているうちに、徐々に冷静さが戻ってきます。中長期投資はメンタルをコントロールするのに必要な時間的猶予がある分、短期トレードよりも対応しやすいのです。

たとえば、中長期投資で、自分が考えているシナリオとは逆の方向に株価が動き、評価損が大きく膨らむことはあります。中長期投資の株式ディーラーは、ファンダメンタルズがこうで、決算内容はこうだから、業績変化率はこうなるというシナリオを描いたうえで、将来の株価を予測しますが、あくまでも予測ですから、はずれることもあります。そのとき大事なのは、なぜ予測と異なる株価になったのかの理由がわかっているかどうかです。

株価は、ファンダメンタルズや業績見通しだけを反映して動いているのではなく、そこには需給動向もあれば、M&Aなどのイベントによって株価が大きく跳ね上がるといったことも含め、さまざまな要因が複雑に絡み合っています。

こうした要因が見えていれば、シナリオを修正するだけで済みます。シナリオを修正したうえで、それでもまだ保有し続けたほうが良いと判断できるなら、ロスカットせずに、そのままポジションを持ち続ければいいでしょう。いずれ株価は元の軌道に戻り、損失が回復することも十分に考えられます。

しかし、時にはまったく理由がわからないまま、株価が自分の想定しているのとは逆方向に進んでしまい、評価損が膨らむケースがあります。こういうときはむずかしい対応を迫られます。株価が逆方向に進んでいる理由がわからなければ、対処の仕方がわかりませんし、そもそも中長期投資ですから、一度ポジションをフラットにする、という対応も簡単にはできません。

自分のシナリオからはずれているのに、その理由がわからない場合には、当然どこでロスカットすればいいのかもわかりません。いくら比較的メンタルコントロールをしやすい中長期投資といえども、こういったときはイライラが止まらない状態になるでしょう。

したがって、中長期投資では、「運用の仕方」を工夫して、こういう状態が起きたときに致命傷にならないようにしておくことが大切です。そのような運用の仕方とは、ポートフォリオを分散させて、リスクを偏らせないことです。そうすることにより、メンタルコントロールができなくなるような状態に陥りづらくすることはできるはずです。

大きくなるには時間がかかる。

私が新卒で証券会社のディーリングルームに配属され、新人ディーラーとしてポジションを持ったときの失敗は、いまも忘れられずにいます。

たった1枚の日経225先物(当時はラージのみ)の取引でした。その当時はまだルーキーで、自分の直属の上司を通じて電話で注文を取り次いでもらっていました。実は前日の引け間際に、持っていた日経225先物1枚を投げようと思い、その上司に「売ってください」と言ったのですが、上司も自分のトレードに熱くなっていて、私のか細い声が聞こえなかったのです。結局、そのまま日経225先物1枚を買い持ちにしたまま、オーバーナイトすることになりました。

そして翌日、ドル円が1ドル=100円を割り込んだため、寄付きから日経225が500円以上下げ、私のロングポジションに50万円の損失が生じました。当時の私にとって、50万円の損失はあまりにも大きく、目の前が真っ暗になったことを覚えています。

そんなルーキーが、6,486万円やられても、「まあ、何とかなるよ」と思えるくらいにまで、メンタルは強くなることができました。何度も何度も辛い思いや怖い思いをし、苦しい局面を乗り越えるために日々のトレードを振り返り、常に自分と向き合いながらトレードの工夫をし、ポジションをとり続け、その苦境を乗り越えることの繰り返しによって、ようやくたどり着いたわけです。だいたい、そうなるまでに10年の歳月がかかりました。

プロの株式ディーラーも、個人のトレーダーも関係なく、メンタルを鍛えるには、さまざまな経験を積むための長い時間を必要とします。1年や2年でそのようなレベルにたどり着こうと思う必要はありません。

本当の強さを得たいのであれば、焦らず相場と自分と向き合い続けることです。たしかに相場がいいときに勢いに乗れるときもあります。しかし、そういったときに簡単に稼げたことを自分の実力と勘違いすると、その後のむずかしい相場であっという間に消えていくような運用者にしかなれません。

そんなに簡単に強くも大きくもなれはしません。リスクと向き合い、それをコントロールし、リターンを出し続ける。そのためには相場と向き合う力と自分と向き合う力が必要になります。一歩ずつ大きくなっていけばいいのです。

いま若いディーラーを育てていても、その姿は昔の自分と同じようなものです。基礎がまったくできていない子にやらせると、だいたい毎月数十万円のヤラレをコンスタントに出して、そこから少しずつ少しずつ、やられなくなります。

崩れかけたときに1回引いて間合いをとるなど、少しずつ相場と自分自身との向き合い方を覚えていって、少しずつ数字がつくれていくようになっていく、失敗した自分を直視して自己分析をし、次のトレードに必ず活かす。こういう、泥臭い地道な積み重ねでしか、本当に強くなることはできません。

個人投資家も同じでしょう。個人の場合、周りでチェックしてくれたり、止めてくれたりする人はいないので、自分自身でコントロールしながら、成長していかなければならない分、組織に所属しているディーラーよりもむずかしいところもあるでしょう。

成功している個人投資家の運用資産額の推移を見ると、だいたい二次曲線のように増えているものです(額で見ると、ベースが増えるにしたがって、リターンは複利で増えるため)。一見、短期間ですぐに大きく稼いでいるように見えますが、そうではありません。

「100万円を元手に、1年後に億にしたい」というのはあまりにも安易な発想といわざるをえません。そんな願望どおりにマーケットは動いてはくれません。そうではなくて、100万円を10%増やして110万円にする。次の年にはもう少し努力して、110万円を20%増やす。次の年にはさらに努力してパフォーマンスを上げる。こうして経験を積み重ねながら地に足をつけて取り組んでいけば、グラフは二次曲線で増えていくのです。

決して丁半博打でなく、コントロールが効いた状態でそれを実現するためには、必要なことがたくさんあります。一足飛びに大きくなることはできませんが、きちんと続けていれば結果は出ますから、焦ることはありません。100万円を1年で1 億円にするというリターンをとりにいく人は、1年で1億円の損を出すリスクをとっているのだということを自覚しておくべきでしょう。

お金を稼ぎたいのも理解できます。早く大物といわれるようになりたいのも理解できます。しかし、その道は険しく、遠い道のりなのだということを知っておいてください。相場はさまざまな表情をみせます。そのなかで、戦い続け、さまざまな経験を乗り越えてこそ、本当の強さを身につけることができるのです。

一足飛びに大きくなってしまうと、未体験の相場に直面したとき、思わぬ大きな損失を被ってしまうかもしれません。焦ることなく、一歩ずつ強くなっていってください。

今回は、7つのメンタルマネジメントのポイントから3つに絞ってみてみました。ディーラーとして会社に属している人でも、あるいは個人投資家としてトレードしている人でも、相場の基本は「まずは生き残ること」。そのためには「テクニカル分析の知識」や「ファンダメンタルズの読み取り方」より先に、「自分の心を制御し、冷静に相場に向き合うこと」を身につけなければなりません。

これ以外にも、本書にはスイングやデイトレ、マネーマネジメントの方法に至るまで「プロトレーダーのやり方」が詳細に書かれています。今回の暴落でやられたものの、まだ市場に立ち向かう気力が残っている方は、ぜひ参考にしてみてください。

(提供:日本実業出版社)

【編集部のオススメ 日本実業出版社記事 】

・テクニカル分析の王道にして基本、「移動平均線」の使い方を学びなおす

・FX億トレーダー・ぶせな氏が解説! 11/9の急落時、私はこう動いた

・株式市場で膨らむ夢と弾ける欲

・「億り人」になる最後の決め手は、知識でも初期資金量でもない

・必死に張りつくデイトレーダーが株式市場で勝てない理由