家計管理の大事なポイントとして、支出の抑制が挙げられます。支出を抑えるためには、現状の支出額を知って「どれくらい節約できるか」について検討が必要です。その際、クレジットカード払いをおおいに活用して自動的に支出の記録が残るようにすることが重要といえます。クレジットカードは、もちろんいろいろな買い物に使えます。

しかし、それだけではなく、実は光熱費や税金、通信費などの料金の支払いにも使えるのです。クレジットカードを使うことで、家計管理の質が大きく高まり「貯金体質」への転換が容易になります。ここでは、「クレジットカードでどこまで支払いをできるのか」「メリットは何か」など、クレジットカードと公共料金を巡る「守り」の資産運用術について解説します。

公共料金の種類と支払い方法の解説

「クレジットカードで公共料金を払える」こと自体は知っていても、クレジットカード払いに対応している公共料金の範囲までは知らない人が多いのではないでしょうか。実は、2018年4月の時点で以下の料金払いに対応しています。

・電気代

・ガス代

・水道代

・通信費(固定電話、携帯電話・スマートフォン、インターネットプロバイダー)

・NHKの受信料

・国税(所得税、相続税、贈与税など)

・地方税(住民税など) ※電子マネーや「Yahoo!公金支払い」を利用

・新聞料金

このように、さまざまな料金・代金の支払いに対応しています。ただし、地域や企業によっては対応していないところもあるので、自分に関係する企業や自治体に問い合わせて、対応状況を確認するようにしてください。特にガス・水道については未対応のところも多いため、後ほど詳しく説明します。

こうした料金の支払いにクレジットカードを使うことで、支出の可視化のみならずちょっとした「節約」にもなります。資産を形成するために欠かせない節約を自然な形で進められるのも、クレジットカードの長所です。

メリット1:支出の「見える化」で楽に家計管理

公共料金をクレジットカードで支払うと、どんなメリットがあるのでしょうか。まず、「クレジットカードの利用によって公共料金などの支払いを一元化できること」「明細データを見ることで明細をまとめてチェックできること」の2つが挙げられます。

家計をうまく管理して貯金できる仕組みを構築するには、最初に現状の支出を把握することが必要不可欠です。家計管理のできていない人は、支出に無頓着で「いつ、何にいくら使ったのか」がまったく分かっていないケースが多い傾向です。無頓着だからこそ不要なものや娯楽にお金を使いがちで、結果として貯金ができなくなります。

クレジットカードを使うと、Webサイトのマイページか紙で支払い明細をまとめて見られます。つまり、支出を「見える化」できるので、自ずと節約しようという気持ちを駆り立てられるわけです。

メリット2:ポイント獲得で実質値引き

明細を見られるのは、クレジットカード払いだけでなく口座引き落としの場合でも同様です。通帳やWebサイト経由で、過去の分まで含めて支払いの詳細を確認できるのも変わりません。それでは、「なぜクレジットカードがおすすめなのか」というと、料金を支払うだけでクレジットカードのポイントを獲得できるからです。これは、口座引き落としにはないメリットといえます。

例えば、先ほど挙げた公共料金(税金を除く)の合計額が毎月5万円だったとしましょう。一般的なポイント還元率1%のクレジットカードで支払うと、毎月500ポイント、年間で6,000ポイントも獲得できます。キャンペーン中などの理由で還元率が上がっていれば、より多くのポイントを手に入れることも可能です。このポイントは、お金の代わりのように買い物で消費できますから、結果として割引サービスを受けたのと同じことです。

クレジットカードをできる限り使用することで、実質値引きになるというのも忘れてはならないメリットといえます。

メリット3:実は重要!信用力アップで投資行動の幅拡大

普段はあまり意識されないことかもしれませんが、クレジットカードを多用することで「信用力」を高められます。信用力とは、住宅ローンを借りたり新たなクレジットカードを作ったりするなどするときに、きわめて重要な役割を果たしています。金融機関が個人へお金を貸したり、カードを発行したりするときに、最も避けたいリスクが「踏み倒し」です。

クレジットカードを発行したのはいいものの、限度額いっぱいまでショッピングとキャッシングをされて踏み倒されてしまったら大損害になります。こうした事態を避けるために、金融機関は「個人信用情報機関」と呼ばれる機関のデータベースを参照し、ユーザーの属性情報や過去の金融行動履歴(返済や支払い、申込などの履歴)をチェックしているのです。

このデータベースは、機関に登録している金融機関であればどこでも閲覧できます。仮に金融機関Aで支払いの延滞を起こした場合でも、この情報はA以外の金融機関でも閲覧できるようになっているのです。データを参照した結果として問題がなさそうであれば、融資やカード作成にGoサインを出します。金融機関で行われる「審査」と呼ばれるステップでは、こうしたデータ参照をやっているわけです。

クレジットカードを使用し、遅延なく支払いを確実に済ませていれば、金融機関からの信用が積み上がります。信用が高まれば、将来住宅購入や事業の開始などの際にお金を借りやすくなったり、よりグレードの高いクレジットカードを作りやすくなったりします。公共料金をクレジットカードで支払うことは、巡り巡って自分のお金の選択肢を広げることにつながるのです。

注意!公共料金で利用限度額が実質減少

クレジットカード払いのメリットを説明してきましたが、いくつか注意点もあります。まず、公共料金をクレジットカードで支払ってしまうと、その月の利用限度額が減少してしまうことです。クレジットカードは、毎月好きなだけショッピングに使えるわけではありません。その人の信用度に応じて、限度額が決められています。

収入が高くて安定しており、これまで返済や支払いの延滞・踏み倒しなどをしていない誠実なユーザーであれば限度額も高く設定されます。しかし、そうでなければ10万円や30万円など低く設定されるケースが多い傾向です。特に、一人暮らしの大学生や就職したての新社会人などは、低い限度額であることが大半でしょう。

公共料金を支払う設定にしていると、その分だけクレジットカードの利用限度額を圧迫します。例えば、利用限度額が10万円しかないのに5万円を公共料金の支払いに充てていれば、実際に使用できるのはたったの5万円です。利用限度額と公共料金の金額をチェックして、無理のないように支払い設定をしておきましょう。

口座振替による値引きもチェック

実は、口座振替にしたほうが安く済むケースがあります。ポイントはつかなくなるのですが、口座振替によって割引特典を受けられるのです。例えば、東京電力管内に住んでいる人が電気代の支払いを口座振替にすると毎月54円(税込)の割引となります。

クレジットカードと比較すると、電気料金が5,400円を下回るのなら口座振替のほうが得になります。(還元率1%の場合)少しでも料金を最適化したければ、金額に応じてクレジットカードと口座振替を併用するとよいでしょう。

電気料金のクレジットカード払いで優待も?

クレジットカードの使える公共料金の代表格が電気料金です。日本全国の主な電力会社(北海道電力、東北電力、東京電力、北陸電力、中部電力、関西電力、中国電力、四国電力、九州電力、沖縄電力)でクレジットカード払いに対応しています。また、2016年から電気小売自由化が始まり、上記以外の企業からでも電気提供サービスを受けることが可能です。

こうした「新電力会社」は1,000社以上あると見られますが、よほど小規模かつローカルな企業でない限り、おおむねクレジットカード払いに対応しています。新電力会社の中には、提携しているクレジットカードで支払うと還元率が上がったりポイントやマイルなどの優待を受けられたりします。

ガス料金はクレジットカード未対応の会社あり

ガスには都市ガスとプロパンガスがあります。このうち、都市ガスを利用している場合はクレジットカード払いに対応しているケースが多い傾向です。東京ガス、大阪ガス、東邦ガス、西部ガスの大手4社をはじめ、静岡・北海道・広島・北陸・京葉・中部・大多喜・新日本・東日本などの準大手9社でも支払いが可能となっています。

電気と同じように、都市ガスも2017年4月から自由に選べるようになりました。こうした「新ガス会社」も、やはりクレジットカード払いに対応しているケースが多くなっています。一方、プロパンガスを提供する会社は規模も小さく、クレジットカード払いを受け付けていないところも少なくありません。念のため、詳細は地元のガス会社に問い合わせて確認しましょう。

水道料金も未対応あり

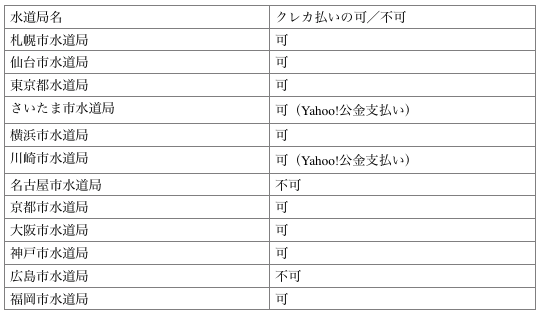

水道料金については、都市によって対応が大きく異なっています。傾向としては、大都市ほどクレジットカード払いに対応している可能性が高いようです。100万都市にある水道局の対応状況を表にまとめましたので、参照してください。(2018年4月24日現在)

多くの水道局でクレジットカード払いが導入されています。一方で、広島市水道局のように「システム改修や導入経費の関係で当面導入はしない」と明記しているところもあります。対応の有無や対応しているクレジットカードの種類・ブランドなどについては、地元の水道局に問い合わせてみてください。

通信費はすべてクレジットカード払いが理想

固定電話や携帯電話・スマートフォンをはじめ、プロバイダーやNHKの受信料まで含めて、ほぼクレジットカード払いに対応しています。ケーブルテレビの多くも可能となっていますので、できればすべてクレジットカードを利用したいところです。また、全国的な大手新聞社もクレジットカード払いが可能です。地方新聞社の中には、対応していないところもまだ多いようです。

税金の支払いはやや面倒

国税(所得税、相続税、贈与税)や地方税(住民税など)についてもクレジットカード払いが可能ですが、これまでの公共料金に比べて若干手間がかかります。まず、国税のほとんどについては2017年1月からクレジットカード払いが可能となりました。「国税クレジットカードお支払サイト」というサイトから手続きをすることで、支払い方法を変更できます。

こちらのサイトに記載されているとおり、所得税や相続税、贈与税をはじめ、法人税、たばこ税・酒税、印紙税など、いろいろ納付できるようになったのです。ただし、納付金額1万円ごとに決済手数料が82円(税込)かかる仕様になっています。つまり、自分の持っているクレジットカードの還元率が0.82%(=82÷1万)を超えていないと、還元される金額より手数料のほうが高くなってしまいます。

また、住民税については一部の自治体しか対応していません。Yahoo!公金支払いを利用することで、一部の自治体ではクレジットカードを利用した納付を可能としています。ただし、一部のコンビニエンスストアでは電子マネーを活用した支払いが可能です。現金ではなく電子マネーを使うことで、クレジットカードと同じようにポイントを獲得できるようになります。

スマート家計の実現と資産運用の関係

公共料金をクレジットカードで支払うと、支払いを一元化・可視化できます。家計管理というと、レシートや領収書を集めて家計簿に記入するイメージがあるかもしれません。しかし、レシートをなくしたり転記を忘れてしまったりすると金融機関の口座の残高と家計簿に書かれた金額に大きなズレが発生してしまいかねません。よほど几帳面な性格でない限り、そもそも家計簿の作成は難しいといえます。

クレジットカードならば、明細が電子データとして保存されますから紛失・転記忘れの心配がありません。収入や目標の貯金額も踏まえて支出(予算)を決められますから、スムーズに貯金体質への転換ができるのです。ある程度貯金額が貯まったら、少額かつ長期的なスパンでできる資産運用を開始するのがよいでしょう。

つみたてNISAやiDeCo(個人型確定拠出年金)のように、初心者でも手軽にできる積立制度が整備されてきています。こうした制度を利用して、資産形成に励むのがよいでしょう。また、金融機関によってはポイントをそのまま積立投資向けのお金のように使えるところもあります。「節約」のイメージの強いクレジットカードですが、資産運用との関係も深いのです。(提供:Incomepress )

【オススメ記事 Incomepress】

・不動産投資にローンはどう活用する?支払いを楽にする借り方とは

・お金の貯め方・殖やし方6ステップとは?ごまかさずに考えたいお金の話

・日本人が苦手な借金。良い借金、悪い借金の違いとは?

・あなたは大丈夫?なぜかお金が貯まらない人の習慣と対策

・改めて認識しよう!都市としての東京圏のポテンシャル