要旨

ユーロ圏の成長は17年に比べて鈍化している。主因は外需にあり、内需の拡大は続いている。ユーロ導入国の同時拡大も続いているが、イタリアの持続力には不安がある。

18年のユーロ圏の実質GDPは前年比2.1%、19年は1.8%と1%台半ばと見られる潜在成長率をやや上回る内需主導の成長が期待される。

インフレ率は、エネルギー・食品の押し上げ効果の緩和で再び2%を割り込むが、コア・インフレ率は1%台半ばに上向くだろう。年間では18年1.7%、19年1.7%と予測する。

ECBは10月から純資産買入れを半減、年末に停止する。利上げは2019年9月に開始するが、現在ゼロの市場介入金利の引き上げは、20年入り後となるだろう。

ユ―ロ圏の見通しのリスクとして、市場が警戒するイタリアの連立政権の拡張財政政策は、EUのルールよりも、市場の監視が歯止めを掛ける役割を果たすだろう

米国との通商摩擦も引き続きユーロ圏のリスクだ。EUは、協議を通じて、米国との「休戦」継続を狙うが、EUが譲歩できる範囲には限界があり、着地点は不透明だ。直接対立が避けられても、米中の貿易戦争が激化すれば、外需の下押しが強まる恐れがある。

英国のEU離脱は200日後に迫っているが、2020年末までの移行期間の有無もEUとの将来の関係も定まっていない。英国の最大の貿易・投資パートナーであるEUとの関係が見通せない状況が長引けば、潜在成長率は1%台半ばから更に下振れるおそれがある。

ユーロ圏の景気拡大のペースは外需の押し下げで鈍化

ユーロ圏経済は1%台半ばの潜在成長率並みのペースで拡大している。9月7日公表のユーロ圏の実質GDPは、前期比では0.4%と1~3月期と同水準、前期比年率では1.5%と1~3月期の1.6%から僅かに鈍化した。ユーロ圏では2016年10~12月期の前期比年率3.1%の後、17年を通じて年率で2%台後半という高成長が続いたが、18年に入って拡大のペースが潜在成長率並みに鈍化したことが確認された。

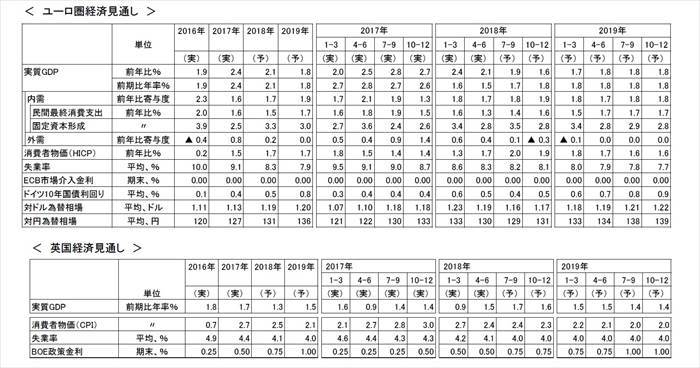

成長鈍化の主因は外需にある(図表1)。4~6月期の輸出は前期比0.6%増で、天候不良などが影響した1~3月期の0.7%減から回復した。しかし、輸入の伸びも1~3月期の同0.3%減から同1.1%増に回復、輸出の伸びを上回った。外需は1~3月期に続き、前期比0.2%成長を押し下げた。

内需の拡大は続いている。固定資本投資が、天候要因などで1~3月期が前期比0.3%に急減速した反動もあり、4~6月期は同1.2%に反発した。他方、個人消費は1~3月期の同0.5%から4~6月期は同0.2%に減速した。実質GDPへの寄与度も、固定資本投資は前期比0.1%から同0.3%に拡大する一方、個人消費は同0.3%から同0.1%に鈍化した。政府消費支出と在庫も同0.1%ずつ成長に寄与した。

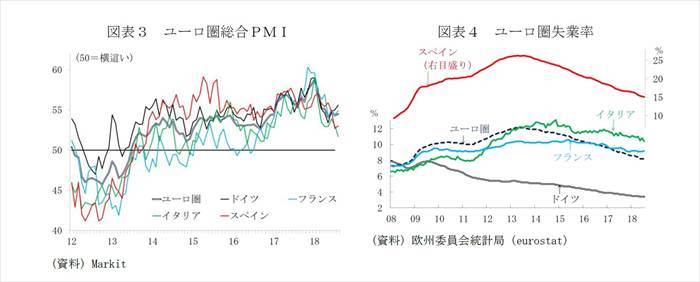

潜在成長率並みの景気拡大は7~9月期も続いている。実質GDPと連動性が高い総合PMIは、ユーロ圏全体では5月の54.1をボトムに悪化傾向が一旦止まっている。8月は54.5で、前期比0.4%成長に相当するペースを保っている(図表3)。

すべてのユーロ参加国で景気拡大続く。気掛かりなイタリアの弱さと財政拡張懸念

ユーロを導入する国々の経済の同時拡大も続いている。4~6月期も、これまでに実績が公表されているユーロ圏のすべての国の成長率はプラスだった。

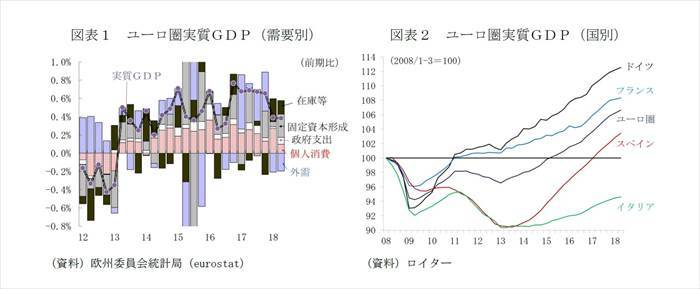

しかし、緩急の差や水準の違いは残っている(図表2)。4~6月期の実質GDPは、スペインは前期比0.6%と主要国で最も早いペースで拡大しており、ドイツも同0.5%でユーロ圏全体を上回った。他方、フランスとイタリアは同0.2%と低成長だった。

イタリアの弱さは7~9月期も続いている(図表3)。総合PMIは、主要国のすべてで生産の拡大と縮小の分かれ目となる50を超えているが、直近ではドイツが55.6と6カ月振りの水準に持ち直し、フランスが54.9、スペインが53.0で持ちこたえる一方、イタリアは51.7と22カ月振りの低水準に沈んだ。

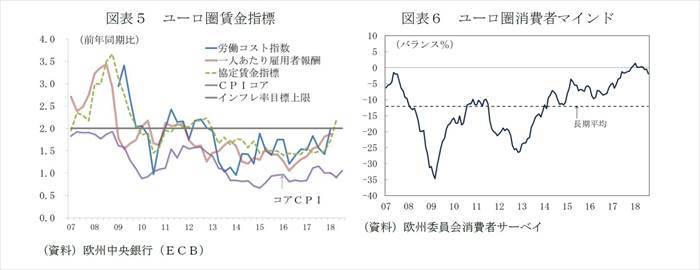

イタリアは、世界金融危機後の短い回復局面の後、債務危機による景気後退で二番底に陥ったため、景気底入れのタイミングが主要国で最も遅かった(1)。景気拡大局面に入ってからの回復ペースも緩やかで、18年4~6月期時点でも、実質GDPは世界金融危機前の2008年1~3月期の水準を5%余り下回る(図表2)。失業率も、ユーロ圏全体では18年7月までに8.2%まで低下したが、イタリアは10.4%で改善が遅れている(図表4)。

イタリアは、主要国の中で最も景気拡大の持続力に不安がある。今年6月の「五つ星運動」と「同盟」の連立による政権発足後、イタリアの10年国債利回りは、それ以前の2%近辺の水準から3%近い水準で推移するようになっている。投資家が、両党の看板政策のベーシック・インカムによる所得補償とフラット・タックスによる大幅減税が同時に導入され、財政赤字が大幅に拡大することを懸念しているためだ。

成長支援が財政政策の目的だとしても、政府の信用に関わるような行き過ぎた財政拡張策を採れば、イタリアからの本格的な資本流出を引き起こし、元々弱いイタリアの景気拡大が途切れるリスクを高めかねない。

------------------------------

(1)米民間調査機関の景気循環調査研究所(ECRI)では、景気の谷を、ドイツは09年1月、フランスは12年11月、スペインは13年7月、イタリアは14年10月と分析している。

18~19年も潜在成長率を上回る内需主導の成長が期待

2019年にかけて、内政や政策、外部環境の悪化によって、圏内での成長格差が再拡大するリスクはあるものの、ユーロ圏全体で見れば、潜在成長率をやや上回る内需主導の成長が期待される。

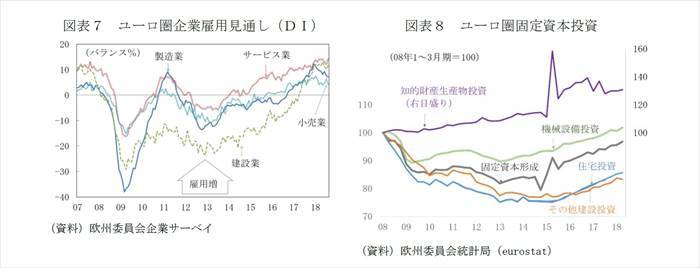

個人消費は、雇用所得環境の改善に支えられた緩やかな拡大が続くだろう。4~6月期に伸びが鈍った一因はエネルギーと食品の押し上げによるインフレ加速にある。後述のとおり、インフレ率は、先行きはピーク・アウトする見通しである一方、雇用環境の改善が進んだことで、賃金の伸びは緩やかに上昇し始めている(図表5)。消費者マインドも、経済・雇用の先行きに対する見方が17年末から18年初に比べて慎重化したことで、ピーク・アウトしているが、なお、長期平均に比べて良好な水準にある(図表6)。企業の雇用見通しのDIは、製造業、小売業はピーク・アウトするなど、業種毎の強弱が見られるようになったが、依然として全ての業種でプラス、つまり雇用の拡大が見込まれている(図表7)。個人消費は底堅く推移するだろう。

固定資本投資も、1~3月期の鈍化の反動も働いた4~6月程の勢いは保てないとしても、設備投資主導の拡大が続く見通しだ(図表8)。稼働率は引き続き長期平均を上回る水準を保っている(図表9)。需要の拡大が見込まれる上に、技術進歩への対応ニーズもある。想定される金融緩和縮小のペースも緩やかであるなど、投資を支える要因は多い。

インフレ率はエネルギーと食品の押し上げで2%超。先行きはピーク・アウト

インフレ率は、8月まで3カ月連続でECBの物価安定の目安の上限である前年比2%を超えている(図表10)。物価上振れの原因は、世界的な原油価格の上昇によるエネルギー価格の押し上げと、天候不良による食品価格の値上がりにある。エネルギーと食品を除くコア・インフレ率は、1%近辺で推移してきたが、コア・インフレ率に影響を及ぼす賃金指標は、先述のとおり、緩やかな上昇の兆しを見せ始めている(図表5)。

今後、コア・インフレ率は、1%台半ばに上向く見通しだが、インフレ率は、エネルギー・食品の押し上げ効果の緩和で再び2%を割り込むだろう。

年間では18年前年比1.7%、19年同1.7%となるだろう。

ECBは予定通り年末に純資産買入れ停止。利上げは19年9月開始

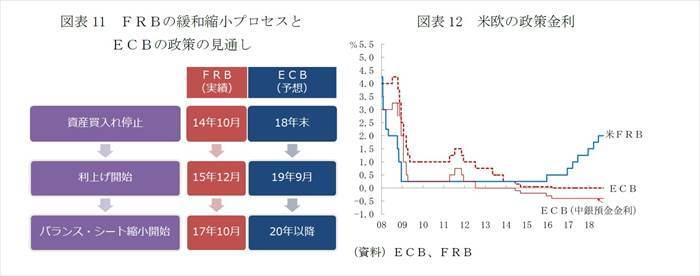

ECBは6月の政策理事会での決定通り、10月から純資産買入れを半減、年末に停止するだろう(図表11)。6月の政策理事会で修正したフォワード・ガイダンスで、純資産買入れ停止の条件とした「我々の中期見通しの確認」という条件は満たされるからだ。

利上げは2019年9月の開始を予想する。ECBの政策金利に関するフォワード・ガイダンスは、「少なくとも2019年の夏まで、かつ、インフレ動向が現在予想している持続的な調整の軌道に乗って確実に推移するために必要な限り、現在の水準に維持」するというものだ。19年9月の政策理事会の時点のデータでは、インフレ率は現在の水準より低いものの、コア・インフレ率は緩やかに上昇しているだろう。「持続的な調整の軌道に乗っている」と判断し、マイナス0.4%という異例の低水準にある中銀預金金利(図表12)の修正に着手する環境は整う。利上げの開始はマイナス金利幅の縮小から始まるため、現在ゼロの市場介入金利の引き上げは、20年入り後となるだろう。

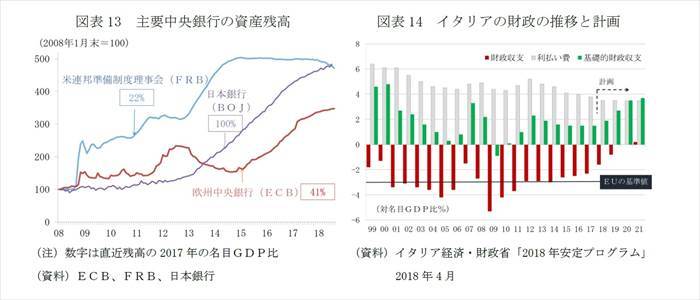

ECBは緩和縮小を米連邦準備制度理事会(FRB)の手順に沿って進める方針であり、最終段階は償還期限を迎えた買入れ資産の元本の再投資の停止によるバランス・シートの縮小開始である。FRBは17年10月に開始、バランス・シートのごく緩やかなペースでの縮小が始まっている(図表13)。ECBのフォワード・ガイダンスでは、元本再投資について「純資産買入停止後も長期にわたり、良好な流動性環境と十分に緩和的な金融政策を必要とする限り継続する」としている。ユーロ圏の景気底入れは米国におよそ4年遅れており、ECBの緩和縮小は、ほぼ4年遅れでFRBに追随している。同じサイクルを辿るとすれば、ECBの再投資停止は21年以降となる。すでに6年目のユーロ圏の景気拡大の持続力にも不安が残ることもあり、ECBの緩和縮小が最終段階に至るかどうかは不確実性が高い。

市場の監視がイタリアの2019年度予算案の穏当化を促す

ユ―ロ圏の見通しのリスクとして、市場の関心が最も高いのは、イタリアの連立政権の政策を引き金とする債務危機の再燃だろう。

連立政権の発足以来、10月15日までにユーロ加盟国がEUの欧州委員会に提出することになっている暫定予算案が注目されてきた。債務危機の後、ユーロを導入する国々には、暫定予算の財政ルールへの適合性の審査が義務付けられた。債務危機以前のルールは、事後的に過剰な財政赤字の是正を求めるものだったが、債務危機を経験して、過剰な赤字を未然に防止するルールが強化された。欧州委員会は、暫定予算案のルールへの非適合を認めた場合には、当該国に修正を求める。イタリアの2017年の財政赤字は名目GDPの2.3%で、今年4月に暫定政権が欧州委員会に提出した中期財政計画では、19年度はさらに赤字を削減し、21年には財政黒字転化を目指していた(図表14)。しかし、連立政権のフラット・タックスやベーシック・インカムがそのまま盛り込まれれば、財政赤字の削減どころか、過剰な財政赤字の目安となる名目GDPの3%を大きく超える。欧州委員会が是正を求めても、イタリア政府が修正に応じず、対立が激化するリスクが懸念されている。

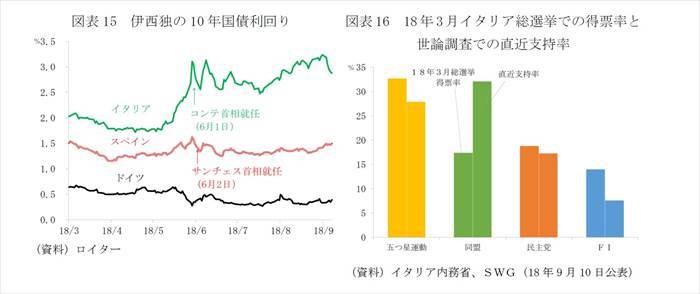

EUの財政ルールには、過剰な財政赤字是正手続きの効果を高める制裁も用意されているが、実際に、イタリアの行き過ぎた財政拡張策に歯止めを掛ける役割を果たすのは市場だろう。8月下旬に五つ星運動のディ・マイオ副首相兼経済開発雇用相が、財政赤字の名目GDP比が3%を超える可能性を示唆すると、イタリアの10年国債利回りは3%超の水準に上昇する場面があった(図表15)。その後、サルビー二副首相とディ・マイオ副首相が、財政ルールを尊重する方針を表明し、財務相会合に出席したトリア財務相も看板政策を「段階的に」導入する方針を示したことで、利回りは一旦低下した。市場は、9月中には明らかになる19年度予算の概要を注視している。仮に、明確にEUの財政ルールに違反する財政赤字3%超の予算案であれば、市場は激しく反応するだろう。その後の欧州委員会との対立が長引けば、イタリア国債の利回りは、ユーロ離脱リスクを織り込むような動きとなりかねない。

イタリア国債の利回りの上昇を抑制してきた要因が、今後は、縮小するため、市場の反応が激しくなりやすい点には注意が必要だ。ECBは、年内にも純資産買入を停止する。イタリアの政治発の混乱に金融政策が配慮することは考え難い。現在のユーロ圏は、市場の圧力を受けたユーロ参加国に資金繰りを支える欧州安定メカニズム(ESM)を備え、ECBもOMTと称する国債買い入れの枠組みで、ESMを補完することができる。しかし、利回り急騰の原因が、財政ルール違反にある場合には、予算を修正しなければ、EUからの支援を受けることはできない。

連立政権発足から100日が経過したが、同盟のサルビー二副首相兼内相が力を入れる不法移民対策を除いて、際立った成果はない。連立を組む2党への支持は6割を超え、総選挙時よりも高いが、伸びているのはもっぱら同盟の支持だ(図表16)。ディ・マイオ副首相は、サルビー二副首相に比べて存在感が発揮し切れていない。8月下旬の不用意な発言が象徴するように市場の警戒心への理解が十分でない可能性もあり、トリア財務相らの反対を押し切って、19年度予算での公約実現を急ごうとする可能性はある。だが、公約実現を急いで、本格的な信用不安を引き起こしてしまえば、公約の実現どころか、政権の存続も危うくなる。

財政を巡るイタリアとEUの攻防は、財政赤字の3%ルールは遵守しつつ、不法移民対策費や成長のための投資などを理由に中期目標からの乖離の許容を求める前政権と同じように、市場を過度に刺激しないものにならざるを得ないと見ている。

米国の通商政策も引き続きリスク

米国との通商摩擦も引き続きユーロ圏経済にとってのリスクだ。

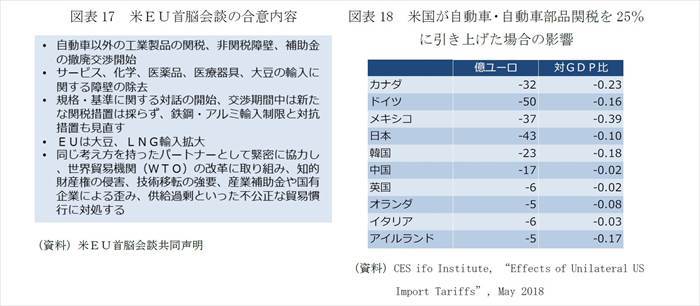

7月25日の米EU首脳会議の合意(図表17)は、EUにとっては、事前の予想を超える成果だった。合意には、「交渉期間中は新たな関税措置は採らず、鉄鋼・アルミ輸入制限と対抗措置も見直す」だけでなく、「同じ考え方を持ったパートナーとして緊密に協力し、世界貿易機関(WTO)の改革に取り組み、知的財産権の侵害、技術移転の強要、産業補助金や国有企業による歪み、供給過剰といった不公正な貿易慣行に対処する」という文言も盛り込まれた。WTO改革と中国の国家資本主義への共同歩調はEUが望んでいたものだ。

だが、米国とEUの直接対立のエスカレートが当面の回避されたに過ぎないその後の、米国の通商政策は、合意に沿うような展開とはなっていない。8月27日には米国がWTOの紛争処理手続きの二審にあたる上級委員会の委員の再任を求める人事を阻止、米国の反対によって、今年10月からは上級委員会は定員7人に対し、運営に必要な最低人数である3人での運営となり、紛争処理機能の麻痺が現実の脅威となりつつある。中国に対しても、9月7日、中国からの輸入品の2670億ドル相当に制裁関税を課す用意があると表明した。すでに実施済みの500億ドル、近く発動が見込まれる2000億ドルと併せて中国からの輸入の全額に制裁関税を課すことになる。単独行動主義は止む気配はない。

EUへの攻撃も続いている。8月31日の米メディアのインタビュー2で、トランプ大統領は「EUは中国と同じくらい悪い。ただ、(中国より)小さいだけだ3」と述べており、中国の為替操作に関する質問に対する回答でも、人民元とともに金融緩和策を背景とするユーロ安にも言及するなど、少なくともトランプ大統領が、EUを中国の問題について共同歩調を採るパートナーと見ているようには感じられない。

そもそも、7月の米EU合意は、中国との「貿易戦争」の長期化に備えた妥協という側面と、トランプ大統領にとって、直前のロシアとの首脳会談4への批判をかわす戦略といった意味合いが強かった。財貿易の不均衡に強くこだわるトランプ大統領とEUとの摩擦の火種は消えていない。先述のインタビューでも、トランプ大統領は、合意の枠外となった自動車と農産物に加えて、医療機械について、規格・基準という非関税障壁への不満を述べている。

EUは、協議を通じて、米国との「休戦」継続を狙う。9月10日のマルムストローム欧州委員(通商担当)の米通商代表部(USTR)のライトハイザー代表と協議を控えた9月3日には、EUの欧州委員会が、長年にわたり米国と争ってきたホルモン剤を使用していない牛肉の輸入割当枠見直しのため米国と協議する権限を求めていることを明らかにした。

しかし、EU加盟国の間でも、米国の自動車関税引き上げの影響と、引き上げ回避のための米国への譲歩から生じる不利益とのバランスに違いがあるため、EUが譲歩できる範囲には限界があり、着地点は不透明だ。トランプ大統領の発言からは、EU加盟国の中でも製造業強国で、多額の貿易黒字と経常収支の黒字を積み増しているドイツに狙いを定めていることは明らかだ。自動車関税が引き上げられた場合、その影響を最も受けるのもドイツだ。ドイツのIfo経済研究所の試算5では、自動車と自動車部品関税が25%に引き上げられた場合でも、GDPの押し下げ幅はマイナス0.16%ポイントで、経済の腰折れを招く大きさではないはずだ(図表18)。だが、追加関税によって、企業のマインドが委縮し、設備投資に影響を及ぼすおそれもあり、米国の通商政策への危機意識は高い。

米国とEUの直接対立が避けられたとしても、米中貿易戦争が激化すれば、両国とサプライ・チェーンなどで強い結びつきを持つ国々に影響が広がりかねない。外需の下押しが強まる恐れがある。

------------------------------

(2)“Exclusive Transcript of President Trump’s Interview with Bloomberg News, August 31, 2018”( https://www.bloomberg.com/news/articles/2018-08-31/president-donald-trump-interviewed-by-bloomberg-news-transcript )”

(3)ews-transcript)”

(4)経済規模ではEUの方が大きいことから、米国の貿易赤字の額を指していると思われる。

(5)CES ifo Institute, “Effects of Unilateral US Import Tariffs”, May 2018( http://www.cesifo-group.de/ifoHome/presse/Pressemitteilungen/Pressemitteilungen-Archiv/2018/Q2/pm-20180524_US_Autozoelle.html )

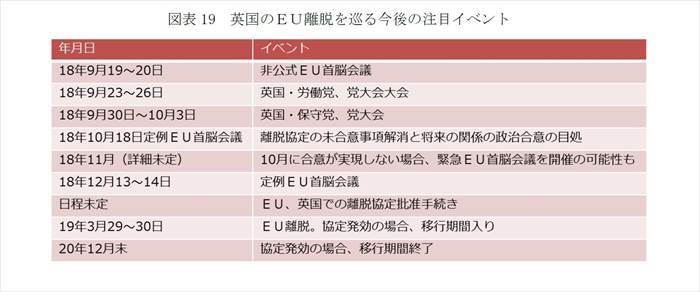

200日後に迫った英国のEU離脱。移行期間の有無も将来の関係も未だ不透明

英国のEU離脱は200日後に迫っているが、離脱が2020年末まで現状を維持する「移行期間」を盛り込んだ協定に基づく秩序立ったものとなるのか、未だ定まっていない。離脱協定の未合意事項であるアイルランドと北アイルランドの厳格な国境管理の方法について合意できていないためだ。

離脱後のEUとの関係についても不透明だ。メイ首相は、7月12日に「英国とEUの将来の関係」と題する白書にEUへの要望をまとめたが、そのままの形で、実現する見込みはない。メイ政権の要望の実現可能性が低い最大の理由は、EUの原則では受け入れられない要望を多く含んでいることにある。要望には、「共通のルールブックに基づく財の自由貿易圏の創設」などが盛り込まれ、白書以前に示してきた方針よりも穏健化した。しかし、EUが嫌う「いいとこどり」と思われる要望は散見される。EUは既に、「促進された関税手続き」に盛り込まれた関税の代行徴収は受け入れられないとしている。金融サービス分野で要望した、EUが第3国の規制の同等性を認める「同等性評価」の予見可能性を高める監督面での緊密な協力や規制に関わる対話等についても、EUは否定的だ。

メイ首相の方針への英国内での支持が低い問題もある。7月に離脱戦略の穏健化に反発し、メイ政権からデービス離脱担当相とジョンソン外相(いずれも当時)が離脱したが、保守党内の強硬離脱派は、メイ首相の弱腰を激しく非難する。9月30日~10月3日に開催される保守党の党大会は、離脱後も主権の制約を受けるような穏健離脱を阻止する強硬派の動きで波乱の展開となる可能性もある。

今後、英国のEU離脱を巡って注目を要するイベントが続く(図表19)。9月19~20日にはオーストリアのザルツブルクでEUの非公式首脳会議が開催される。英国との将来の関係について、追加的なガイドラインの作成などの動きが出てくるかもしれない。10月18日の定例のEU首脳会議は、これまで離脱協定の未合意事項の解消と、将来の関係に関する政治合意の期限とされてきたが、合意はあるとしても、11~12月にずれ込むとの見方が強まりつつある。12月の定例首脳会議を待たずに、11月に英EU離脱を主題とする緊急首脳会議が開催されるとの観測もある。

メイ政権がさらに譲歩してなんとかEUとの合意を取り付けた場合にも、英議会が否決する可能性は決して低いものではない。下院650議席における保守党の議席数は316で過半数を割り、アイルランドの地域政党・DUPからの閣外協力を得ている状況だ。保守党内の強硬離脱派が、協定なしの方がましと判断して、あるいは、親EU派が、より穏健な離脱を求めて、反対に回れば、英議会での承認は益々危うくなる。保守党内の分断が続けば、258議席を握る最大野党・労働党が鍵を握ることになる。世論調査では、保守党と労働党の支持が拮抗した状態が続いている。次の首相としてのコービン党首への期待は高いものではないが、メイ政権を倒し、早期総選挙によって政権交代を実現するという狙いで、合意案の否決に回る可能性がある。労働党は、保守党よりも、EU残留を支持した議員の割合が多かったものの、離脱戦略への党としての明確な姿勢を打ち出しきれていない。9月23~26日に予定されている労働党大会の議論も注目を要する。

協定なしの無秩序な離脱は、(1) EUとの協議の決裂だけでなく、(2) 英議会が否決して、政局が混乱した場合、さらに、(3) 事態収拾のために2度目の国民投票が実施され、メイ政権がまとめた「悪い協定」に基づく離脱よりも「協定なしの離脱」が選択される場合にも起こり得る。

英経済は1%台半ばのペースで拡大。不透明な状況長引けば潜在成長率は更に下振れも

英離脱を巡る不透明感の高まっても、今のところ景気が急失速する兆候はない。4~6月期の実質GDPは前期比0.4%と寒波が響いた1~3月期の同0.2%から持ち直した。個人消費は前期比0.3%と低調だったが、固定資本投資は、1~3月期の減少の反動もあり、同0.8%に加速した。9月10日に英国国家統計局(ONS)が公表した月次GDPでは、7月までの3カ月間の実質GDPは天候要因やロシア・ワールドカップでイングランドが準決勝まで勝ち残ったことなども影響し、前期比0.6%に加速したという。

とはいえ、国民投票で離脱を選択した後、不確実性の高まりと英国経済に対する先行きに対する見通しの悪化から、基調として投資が伸び悩んでいる。離脱の選択で英国の潜在成長率は2%超から1%台半ばに低下した。18~19年の実質GDPは、新たな潜在成長率並みの水準となる見通しだ。しかし、今後、英国の最大の貿易・投資パートナーであるEUとの関係が見通せない状況が長引けば長引くほど、投資が停滞する期間も続き、潜在成長率は更に下振れるおそれがある。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

伊藤さゆり(いとう さゆり)

ニッセイ基礎研究所 経済研究部 主席研究員

【関連記事 ニッセイ基礎研究所より】

・トルコ・ショックとEU-経済・金融システムよりも気掛かりな移民・難民政策への影響-

・見えない英国のEU離脱の道筋-メイ政権の妥協案には強硬派も穏健派もEUも不満-

・英中銀の金融政策とBrexit-利上げバイアスを維持した背景-

・欧州経済見通し-ユーロ安の意義-

・欧州経済見通し~深刻な景気後退に政策総動員で対応