1.資産管理会社は、一般措置と同様、特例措置においても適用対象外

平成30年度税制改正において、これまでの一般措置に加え、適用要件が緩和された事業承継の際の贈与税・相続税の納税を猶予する「事業承継税制」が特例措置として創設されました。

一般措置においては、事業承継を行う会社が資産保有型会社又は資産運用型会社の資産管理会社に該当する場合は、一般措置の適用対象外とされていましたが、上記の特例措置においては、どのような取り扱いになるのでしょうか。

特例措置についても、一般措置と同様に、資産保有型会社又は資産運用型会社の資産管理会社に該当する場合は適用対象外となります。

2.資産管理会社の定義も、一般措置と同様

特例措置の適用対象となる「特例認定贈与承継会社」とは、租税特別措置法70条の7の5第2項第1号に規定されているところによると、「中小企業における経営の承継の円滑化に関する法律第二条に規定する中小企業者のうち特例円滑化法認定を受けた会社(合併により当該会社が消滅した場合その他の財務省令で定める場合には、当該会社に相当するものとして財務省令で定めるもの)で、前項の規定の適用に係る贈与の時において、次に掲げる要件の全てを満たすものをいう」を言います。

この要件として、6項目が挙げられていますが、そのうちの1つとして「当該会社が、資産保有型会社又は資産運用型会社のうち政令で定めるものに該当しないこと(租税特別措置法70条の7の5第2項第1号ロ)」という項目があります。

この資産保有型会社、資産運用型会社ですが、一般措置の規定を引用して特例措置においても規定していることから、特例措置の資産保有型会社は一般措置の資産保有型会社をいい、特例措置の資産運用型会社は一般措置の資産保有型会社をいいます(租税特別措置法70条の7の5第2項第3号第4号)。

(1)資産保有型会社とは

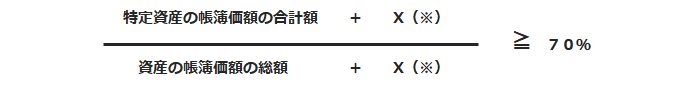

資産保有型会社とは、直前の事業年度開始の日から納税猶予の確定期限までのいずれかの日における次の算式で求められる割合が70%以上の会社のことを指します(租税特別措置法第70条の7第2項第8号)。

上記算式中のX(※)とは、過去5年間に特例経営承継受贈者等及び同族関係に支払われた配当(その贈与の時前に受けたものを除く)や損金不算入役員給与を指します。

(2)資産運用型会社とは

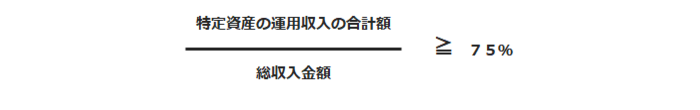

資産運用型会社とは、直前の事業年度開始の日から納税猶予の確定期限までのいずれかの事業年度における次の算式で求められる割合が75%以上の会社のことを指します(租税特別措置法第70条の7第2項第9号)。

3.資産管理会社の判定には、一般措置と同様に例外規定あり

一般措置の場合と同様、事業実態がある場合には、資産管理会社に該当しません。

次のような要件を全て満たす場合は、事業実態があるとして、資産管理会社に該当しないこととされます。

①特例措置が適用される贈与の日まで引き続き3年以上にわたって、商品の販売その他の業務で財務省令で定めるものを行っていること

②①の贈与の時において、常時使用従業員の数が5人以上であること

③①の贈与の時において、②の親族外従業員が勤務している事務所、店舗、工場その他これらに類するものを所有し、又は賃借していること。

4.いつの時点で判定されるのか

平成30年度税制改正で、、複数の贈与者からの贈与が可能となりました。

これに伴い、一般措置における前述X(※)括弧書きの資産保有型会社の贈与時の基準については、「最初の対象贈与の時」において判定されることになりました。また、特例措置においても、一般措置と同様に、複数贈与に対応した取扱いになりました。

(提供:チェスターNEWS)