生産緑地に指定されている農地は、税制上優遇されるかわりに農業を続けることが義務づけられています。2022年になると多くの生産緑地は市区町村に対して買取の申出をすることができるようになりますが、市区町村がその買取をしなかった場合、その生産緑地は、農地等として管理する義務がなくなり、宅地にするなど自由に活用することができるようになります。そのため、宅地の供給が急激に増える懸念があり、「2022年問題」とも呼ばれています。

この記事では、生産緑地を所有している人が2022年問題に対し、どのように対処すればよいか、3つの対処法をご紹介します。相続税や固定資産税など税制面の影響が大きいため、慎重に判断しなければなりません。

1.生産緑地の2022年問題とは

この章では、2022年問題の背景をお伝えします。

1-1.生産緑地とは

生産緑地とは、市街化区域内にある農地等のうち、農林漁業との調和を図りつつ、良好な都市環境の形成に資することを目的として、市区町村が指定した農地等のことを言います。

つまり、市街化が前提となっている市街化区域内においても、農地の持つ緑地機能や保水機能、災害時の空地としての機能等に着目し、都市環境を形成する上でも有用なものであるとして、その農地等を積極的に保全していくための精度です。

生産緑地に指定されると税制上の優遇を受けられます。固定資産税が安くなるほか、相続税の納税猶予も受けられます。そのかわりに農業を継続することが義務づけられ、売却や転用はできません。

1-2.指定から30年経過すると買取の申出が可能に

生産緑地は、上記の通り一度指定されると農業を営み、農地として管理すること等が義務付けられます。これを「行為制限」といいます。しかし、指定から30年を経過した場合や、主たる農業従事者の死亡や農業ができなくなってしまうような故障があった場合には、その生産緑地を市区町村に買い取ってもらうことを申し出ることができます。これを「買取の申出」といいます。

申し出を受けた市区町村は、その申し出の通り買い取ることもありますが、買い取らない場合は、他の農業従事者へのあっせんを経て、それでも買い手が見つからない場合、最終的に「行為制限」が解除され、農地として管理する必要がなくなり、宅地化することも可能となります。

また、生産緑地の多くは、法改正があった直後の1992年に指定されており、2022年はその年からちょうど30年にあたるため、このタイミングで一斉に買取の申出がされることが予想されます。一方で、財政上の理由から、市区町村がそのすべての買取りに応じることは難しいと考えられています。

そうなると、農地を宅地に転用して、これが市場に大量に供給されることが予想され、これによる地価の下落や緑地の減少などが懸念されています。

これが2022年問題です。

1-3.国側の対応~特定生産緑地制度~

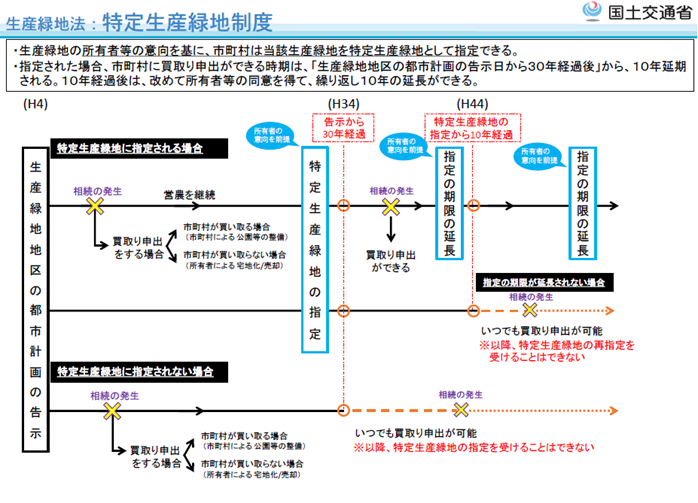

そこで国はこのような問題に対処するため、その買取の申出ができる時期を10年間先送りにする、「特定生産緑地制度」を制定しました。

生産緑地の指定から30年が経過するころになると、市区町村から特定生産緑地への指定を打診されます。これに所有者が同意すると、その後10年間、特定生産緑地として指定されます。また、指定から10年を経過するごとに所有者の同意を得た上で10年間延長することができますが、延長しないこともできます。

特定生産緑地に指定されると、農業の継続が義務づけられ売却や転用はできません。一方、生産緑地と同様に税制上の優遇を受けられます。現在の所有者が死亡した場合は、一定の要件を満たすと、後継者が相続税の納税猶予を受けられます。固定資産税は引き続き農地として課税されます。

つまり、特定生産緑地制度とは、生産緑地を10年間引き続きキープしておくための制度と言っていいでしょう。

なお、生産緑地の指定から30年が経過した後では特定生産緑地の指定が受けられないため注意しましょう。

2.生産緑地の所有者がとるべき対処法

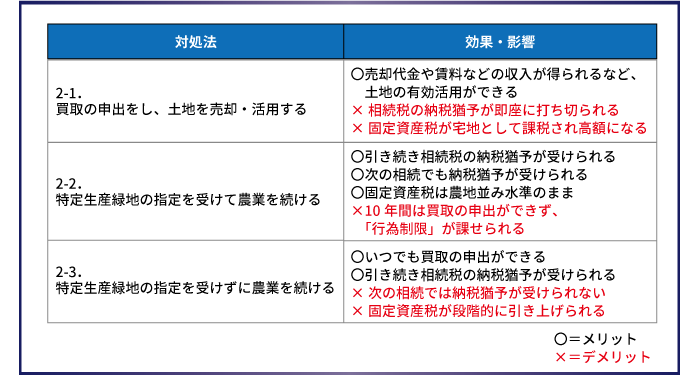

多くの生産緑地は、指定から30年が経過する2022年以降、次の3つのいずれかの対処法を選ぶことになります。

2-1.買取の申出をして土地を売却・活用する

農業をやめて土地を売却すればまとまった売却代金が得られます。また、賃貸アパートや駐車場など他の用途で活用すれば賃料収入が得られます。その他、自宅の敷地として活用するなど様々な方法で有効活用をすることが可能となります。

しかし、相続税や固定資産税の負担が大きく増えることに注意が必要です。

相続税の納税猶予の特例を受けている場合は、農業をやめた時点で猶予されていた相続税を納めなければなりません。相続税に加えて、もともとの相続税の納期限から起算した利子税も支払わなければなりません。固定資産税は宅地並みに課税され、場合によっては、税額が100倍以上に膨れあがることもあります。

したがって、この方法を検討する際は、このような税負担も含めた有効活用後の資金繰りも考慮に入れて検討することが大切です。

2-2.特定生産緑地の指定を受けて農業を続ける

後継者がいて農業を続ける場合は、特定生産緑地の指定を受けた方が得策です。次の項目でもお伝えしますが、特定生産緑地の指定を受けなければ、後継者に相続するときに相続税の納税猶予が受けられません。後継者の代まで農業を続け、納税猶予を受けたい場合には特定生産緑地の指定を受けることが必要です。

その他、固定資産税についても農地並み課税が維持されることから、今まで通り税制上のメリットを受けることができます。10年間農業の継続が義務付けられるというデメリットはあるものの、最低でも今後10年以上、または、上記の通り後継者の代まで農業を続けていく予定がある場合には適した方法と言えるでしょう。

2-3.特定生産緑地の指定を受けずに農業を続ける

特定生産緑地の指定を受けずに農業を続けることも対処法の一つです。ただし、すぐに売却や転用はしないものの後継者がおらず、近い将来(10年以内に)農業をやめることが予定されている場合に適した方法となります。

特定生産緑地の指定を受けない場合、2-2.の方法と比べ、10年間農業の継続が義務付けられることはないというメリットがある一方で、いつでも売却や転用ができるため税制上のデメリットが発生します。

相続税の納税猶予を受けている場合は、現在の所有者が農業を続けている間は引き続き猶予されますが、後継者への相続では納税猶予が受けられません。

ただし、2-1.の方法の場合は、買取の申出をした時点で納税猶予が即打ち切りとなるのに対し、こちらの場合は、現在受けている納税猶予はそのまま継続されますが、代が替わり、後継者に贈与や相続で農地が移転した時に、新しく納税猶予の適用ができなくなるという点で、2-1.の方法と比べ税制上のデメリットは多少緩和されているということができます。

また、固定資産税は宅地並みの水準まで5分の1ずつ5年間かけて段階的に引き上げられます。

これも、2-1.の場合はこのような段階的な引き上げがないことを考えると、2-1.の方法と比べ税制上のデメリットが緩和されているということができるでしょう。

以上のことから、農業を辞め、買取の申出を行うタイミングは、現在受けている納税猶予が打ち切りとなってしまう(※)ことや固定資産税の段階的引き上げの状況などを加味しながら、慎重に検討する必要があります。

(※)既に適用を受けている納税猶予の場合、「20年間農業を続けた時点で相続税が免除される」場合もあるため、税理士に相談の上、該当する場合はこのタイミングも考慮することが必要です。

3.まとめ

2022年には多くの生産緑地が指定から30年を経過し、いつでも買取の申出を経て売却や転用ができるようになります。しかし、買取の申出をすると、これまで受けていた相続税の納税猶予などの税制上の優遇は受けられなくなります。

生産緑地の所有者は、農地を売却・転用するか農業を続けるかの選択を迫られますが、それぞれのメリット、デメリットをしっかりと把握したうえで、ご自身の状況と照らしながら慎重に判断することが大切です。

その際、税制上のメリット、デメリットの影響はとても大きく、この判断を誤ってしまうと非常に多額の税負担が発生してしまう危険性もあることから、必ず税理士に相談し、綿密なシミュレーションを行ったうえで、判断することが必要です。

(提供:税理士が教える相続税の知識)