農地は食料を生産するために必要な資源であり、農地の減少につながる所有者や用途の変更は農地法によって規制されています。そのため、農地相続では宅地の場合とは違った手続きが必要になります。また、相続税を計算するときの農地の評価方法も宅地の場合とは異なります。

この記事では、農地相続の手続きと相続税評価の方法について詳しくお伝えします。農地をお持ちの人や農地相続の見込みがある人は参考にしてください。

1.農地相続は農業委員会に届け出

農地相続の手続きは相続登記のあとで農業委員会に届け出ますが、先に農業委員会の許可が必要になる場合もあります。

1-1.相続登記をする

農業委員会への届け出には相続登記を済ませた登記事項証明書が必要であることから、先に相続登記をします。相続登記には期限がありませんが、農業委員会への届け出は相続が始まってから10か月以内とされているため、早めに準備しましょう。

相続登記をするためには、必要書類を準備して法務局に届け出ます。郵送やインターネットで手続きをすることもできます。必要書類や手続きの詳細は、次の記事を参照してください。

1-2.農業委員会に届け出る

相続登記ができれば農業委員会に届け出ます。農業委員会は市区町村ごとに置かれていますが、農業委員会がない場合は市区町村の担当部署に届け出ます。

届け出には次のものを提出します。

- 農地の相続等の届出書

- 相続登記済みの登記事項証明書など相続したことを確認できる書面

届け出の期限は相続があったときから10か月以内です。届け出をしなかった場合や虚偽の届け出をした場合は、10万円以下の過料が科されることがあります。

この農地相続の届け出には、農業委員会が農地の所有権の動きを把握して農地の有効利用を図る目的があります。相続人が遠方に住んでいるなど農地を管理できない事情がある場合は、農業委員会で支援を受けることもできます。

1-3.農業委員会の許可が必要な場合も

次のような場合は農業委員会(または都道府県知事)の許可を得る必要があります。

- 相続人以外に対する特定遺贈(遺言で財産を指定して継がせること)

- 死因贈与(死亡したことを条件に贈与を行うこと)

これらの場合は、農業委員会による許可証がなければ相続登記ができないため、先に農業委員会の許可を得なければなりません。

許可を得るためには、遺贈や贈与を受ける人が次の基準を満たしている必要があります。

- 所有する農地のすべてを効率的に利用して耕作すること

- 耕作に必要な農作業に常時従事すること

- 取得後の経営面積が規定の面積以上であること

- 周辺地域における農地の効率的・総合的な利用の妨げにならないこと

遺言で財産を指定せず割合を定めて行う包括遺贈や相続人に対する特定遺贈では農業委員会の許可は必要なく、届け出だけで済みます。

2.農地の相続税評価と納税猶予制度

農地相続でも宅地と同様に相続税が課税されます。この章では、農地の相続税評価と農地を相続したときの納税猶予制度についてお伝えします。

2-1.農地の相続税評価

農地相続にかかる相続税を計算するためには、農地の相続税法上の評価額を求めます。

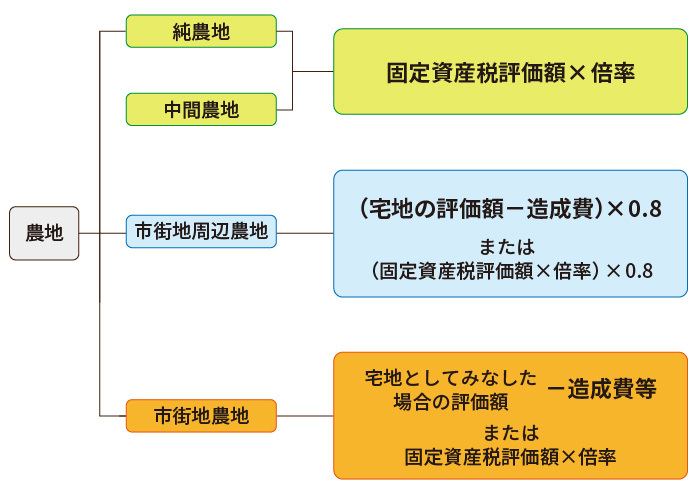

農地の相続税評価額は、転用が制限されているなどの事情を考慮して、農地の区分ごとに次のような方法で計算します。

- 純農地:倍率方式

- 中間農地:倍率方式

- 市街地周辺農地:市街地農地であるとして評価した金額の80%

- 市街地農地:宅地比準方式または倍率方式

2-2.倍率方式による評価

倍率方式は、農地の固定資産税評価額に地域ごとに定められた倍率をかけて評価する方法です。

農地の相続税評価額=固定資産税評価額×倍率

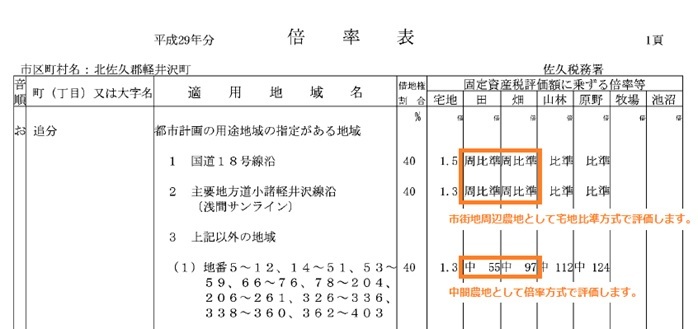

「固定資産税評価額」は、固定資産税の課税明細書に記載されています。「倍率」は、農地がある町名(丁目、大字)と地目(田、畑など)に応じて定められています。国税庁ホームページに掲載されている「評価倍率表」から調べることができます。

評価倍率表に数字が記載されていれば倍率方式で評価します。「比準」、「市比準」、「周比準」と記載されていれば宅地比準方式で評価します。

評価倍率表の例

倍率方式による評価の詳しい説明は、次の記事を参考にしてください。主に宅地の評価方法に関する記事ですが、評価倍率表の検索方法や評価するときの注意点について詳しく解説しています。

路線価倍率地域の評価方法を一から解説!評価のための3STEPと注意したい5つのこと

2-3.宅地比準方式による評価

宅地比準方式は、宅地としてみなした評価額から農地を宅地に転用する場合の造成費等を差し引いて評価する方法です。

農地の相続税評価額=(宅地としてみなした場合の1㎡あたりの価額-1㎡あたりの造成費等)×面積(㎡)

「宅地としてみなした場合の1㎡あたりの価額」は、農地が路線価地域にある場合は路線価に基づいて、倍率地域にある場合は農地に最も近接し、道路からの位置や形状等が最も類似する宅地の評価額に基づいて計算します。

「1㎡あたりの造成費等」は地域ごとに定められた数値を使用します。この数値は、下記の「路線価図・評価倍率表」のページで都道府県を指定し、「その他土地関係」の項目の「宅地造成費の金額表」から確認できます。

3.農地の相続税の納税猶予の特例

農地相続では、相続人が農業を続けることを条件に相続税が猶予・免除される特例があります。

相続税を納税するために農地を売却することになっては、食料の生産に必要な資源である農地の減少につながりかねません。農業の継続を支援して農地の有効活用を図るため、相続税の納税猶予の特例が定められています。

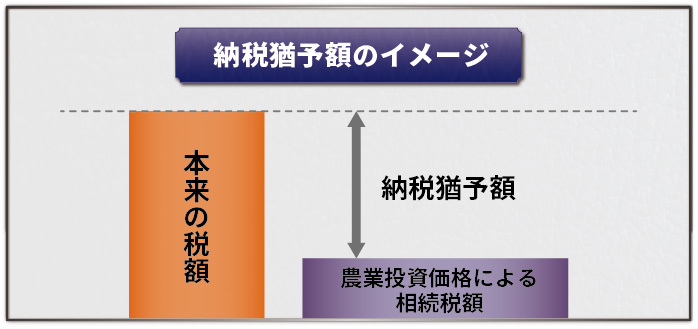

3-1.納税猶予される相続税の額

相続税の納税猶予の特例では、相続税のうち農業投資価格による相続税額を超える部分について納税を猶予しています。農業投資価格とは、農業に使用されることを前提にした売買価格として国税局が定めたもので、通常の宅地評価額よりも低く設定されています。

3-2.納税猶予の特例の適用要件

相続税の納税猶予の特例が適用できる要件は、おおむね次のとおりです。

- 被相続人が農業を営んでいた

- 相続人が相続税の申告期限(被相続人の死亡から10か月)までに農業を引き継ぎその後も継続する

- 相続税の申告期限までに遺産分割されている

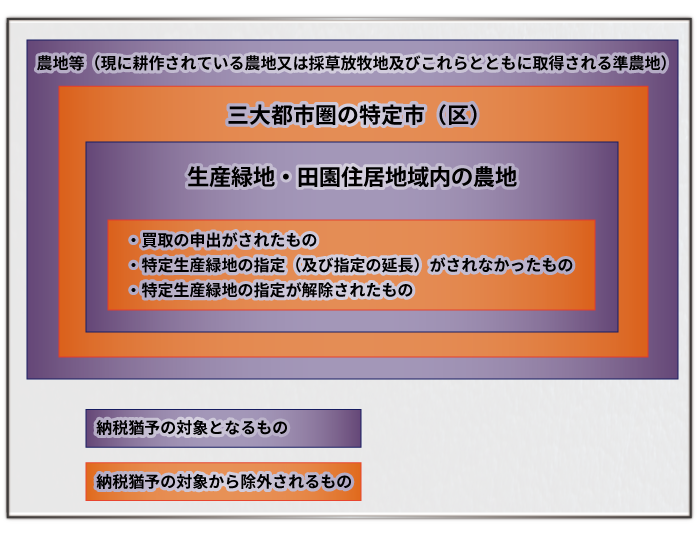

なお、農地が次の条件に当てはまる場合は特例が適用できません。

- 農地が三大都市圏(首都圏、近畿圏、中部圏)の特定市(区)の市街化区域内にあって生産緑地地区内又は田園住居地域内でない場合。また、生産緑地地区内にあっても、「買取の申出がされたもの」、「特定生産緑地の指定(及び指定の延長)がされなかったもの」、「特定生産緑地の指定が解除されたもの」については、適用できません。

- 農地が相続時精算課税制度を適用して贈与された場合。

このほか、次のような点にも注意が必要です。

- 特例を適用するときは納税猶予額と利子税に見合った担保が必要

- 3年ごとに継続届出書を提出する

- 相続人が死亡したとき、相続人が後継者に農地を一括贈与したとき、相続人が20年間農業を継続したとき(三大都市圏特定市以外の市街化区域内の農地(生産緑地を除く))は、猶予された納税が免除される

- 農地を譲渡したり農業をやめたりしたときは、猶予された税額と利子税を納めなければならない(ただし、一定の貸付をした場合はそのまま納税猶予が継続されることがあります)

3-3.納税猶予の特例が終了するとき

次のような場合は猶予されている納税が免除されます。つまり、相続税を納める義務がなくなります。

- 相続人が死亡したとき

- 三大都市圏特定市以外の市街化区域内の農地(生産緑地を除く)で相続人が20年間農業を継続したとき

- 相続人が後継者に農地を一括贈与したとき

相続人が後継者に農地を一括贈与したときは、その後継者が贈与税の納税猶予を受けることができます。

一方、農地を譲渡したり農業をやめたりしたときは、猶予された相続税と利子税を納めなければなりません(ただし、一定の貸付をした場合はそのまま納税猶予が継続されることがあります)。

4.まとめ

ここまで、農地相続の手続きと相続税評価の方法についてお伝えしました。

農地相続では相続登記のほか、農業委員会へ届け出をしなければなりません。ただし、相続人以外への特定遺贈や死因贈与では、相続登記の前に農業委員会の許可を得る必要があります。

相続税の税額計算に必要な相続税評価額は、農地の区分に応じて倍率方式または宅地比準方式で評価します。また、農業を継続することを条件に相続税の納税猶予や免除が受けられます。

農地相続について不明な点は、農地相続に詳しい税理士など専門家に相談することをおすすめします。

(提供:税理士が教える相続税の知識)