平成30年度税制改正大綱の中に、小規模宅地等の特例における「貸付事業用宅地等」の縮減があります。

相続開始前3年以内に貸付けを開始した不動産の敷地を対象から除外するものですが、本年3月までに貸付けを開始した不動産の敷地は3年以内に相続が生じても従前どおり対象となる経過措置が設定されています。今回の改正が公布・施行されると平成30年4月1日以後の相続等に適用されます。

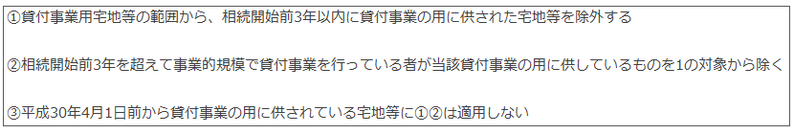

小規模宅地等の特例の「貸付事業用宅地等」は、相続開始の直前において被相続人等の不動産貸付業等に供されていた宅地等で、相続税の申告期限まで親族がその貸付事業を継続しているもの等をいい、その宅地等についての課税価格の計算で減額割合が50%となるものです(措法69の4③四)。平成30年度税制改正大綱では、売買しやすい貸付用不動産を相続開始直前に取得し、一時的に現金を不動産に換えて税負担を軽減するスキームを封じ込める為、下記の要件が追加されます。

例外的な規定となる②の「事業的規模」については、現時点では所得税の不動産所得に係る事業的規模の判定基準である「5等10室基準」と同程度が想定されています。

また、相続開始前3年の判定は被相続人等の貸付事業の期間であり、オーナーチェンジのように第三者が所有していた不動産を中古でそのまま取得する場合は、第三者である前オーナーが事業的規模で貸付を行ってきた期間は含まれないので注意が必要です。

また、経過措置の規定である③には、②のように事業的規模の要件が記載されていない為、事業的規模ではない貸付け(ワンルームマンションの1室の貸付け等)であっても、平成30年3月31日までに貸し付けているのであれば、経過措置の対象として、その3年以内に相続が生じても貸付事業用宅地等の対象となります。

(提供:チェスターNEWS)