こんにちは。

事業承継専門の税理士法人トゥモローズです。

師走の忙しい最中に与党政党から毎年発表される『税制改正大綱』が、今年も公表されました。

今年の税制改正大綱は、相続税・事業承継を専門として行う税理士にとって、重要な改正論点がいくつも盛り込まれています。

その中でも、今回は、事業承継税制の改正内容を解説していきたいと思います。

事業承継については、ここ最近で新聞などでも大きく取り扱われることが増えてきましたが、その背景から、改正前の取り扱いや改正のポイントについて確認していきます。

今回の改正の背景

日本の企業の99%は、小規模企業者を含めた中小企業で占められています。その中小企業経営者の年齢層のピークは、60歳代後半に差し掛かっている現状にあります。そして、そのうち多くの割合を占める団塊世代の経営者はオリンピックが行われる2020年には70歳を迎え、その多くが引退するといわれています。つまり、多くの企業は事業承継が待ったなしの課題となっています。

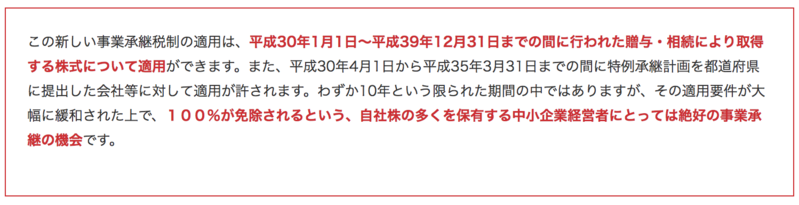

こうした中で、税制面からも事業承継を後押しする意味で、『事業承継税制』と呼ばれる制度が設けられています。この制度を活用することで、事業承継を行う上で大きな問題となっていた株式の問題の解決の糸口となります。さらに、今回の改正は、この事業承継税をもっと多くの経営者に使ってもらうために、適用要件のハードルを下げた改正となっています。

事業承継に関しては、銀行やコンサルタントから様々なスキームが提案されますが、個人的な見解では、この改正により、今後は事業承継税制を活用した承継が主役になっていくかと思います。

今までの事業承継税制のおさらい

そもそも、『事業承継税制』とは、平成21年度税制改正から創設されていました。しかし、当時の制度は、その適用要件などから使い勝手が悪く、利用する経営者や適用を勧める税理士も多くはありませんでした。

適用要件には、経済産業大臣への申請認定が必要となりますが、平成21年創設から平成28年3月末時点での経済産業大臣の認定件数は、下記のとおりです。380万社ともいわれる中小企業の数からも考えると、明らかに少ない数字となっています。

「贈与税 626件」「相続税 894件」

そこで、事業承継待ったなしの状況から適用件数増加のために、平成27年に一部適用要件の見直しが行われ、さらに今回の税制改正では、事業承継を加速させるための適用要件の大きな緩和が予定されています。

ちなみに、事業承継税制という名称は俗称であり、正式名称は下記のとおりです。

・「非上場株式等についての贈与税の納税猶予及び免除」

・「非上場株式等についての相続税の納税猶予及び免除」

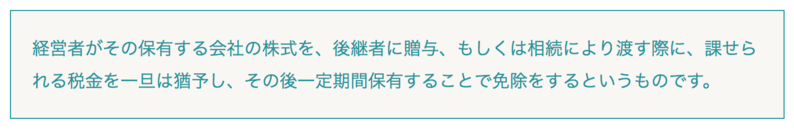

この名称からも分かるとおり、中小企業が発行する非上場株式に係る贈与税と相続税を、猶予・免除する制度となっています。

例えば、初代経営者Aさん、二代目息子Bさん、三代目孫Cさんが、事業承継税制を活用して、会社を承継していくとした場合を考えてみます。

まず、Aさんが息子であるBさんに保有株式の全て贈与をします。通常であれば、この贈与という取引に対して、もらった側の受贈者Bさんは、贈与税を納税しなければなりません。しかし、適用要件を満たした場合において事業承継税制を適用することで、この贈与税は一旦“猶予”されます。いつまで猶予されるかというと、Aさんが亡くなるまでです。このAさんが亡くなった時点で、猶予されていた贈与税は免除となります。

しかし、ここで注意しなければならないのが、贈与された株式は、Aさんの相続財産に持ち戻されるという点です。つまり、Aさんの他の財産と同様に株式も相続財産として計上し、相続税が計算されます。その結果、算出された相続税額について、適用要件を満たした場合には、今度は新たに相続税の納税猶予が開始されることとなります。

その適用要件について、今回の改正でより使い勝手がよくなる改正が行われます。

改正前の適用要件等について、詳しくは事業承継税制の知識一覧を確認してみてください。

改正のポイント!

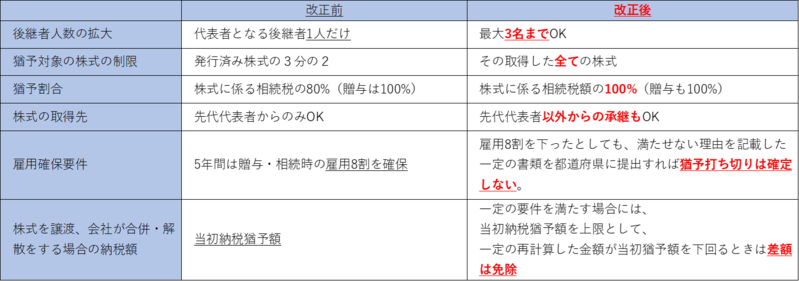

改正のポイントとしては、上記表にまとめた内容となりますが、どれも事業承継税制の活用を促す意味で使い勝手がよくなる改正内容となっています。

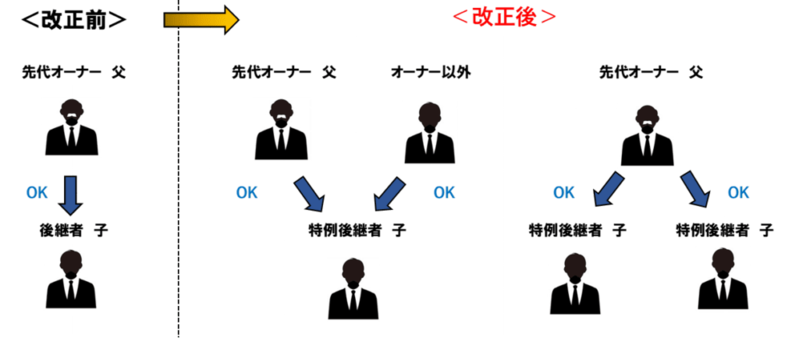

特例後継者が、特例認定承継会社の代表権を有していた者から、贈与・相続によりその株式を取得した場合には、その取得した株式の全てに対応する贈与税・相続税の100%がその特例後継者が亡くなる日等まで猶予されます。

また、特例後継者が特例認定承継会社の代表者以外の者からの贈与・相続により取得した場合にも、一定の場合に限り、同様に猶予されます。

適用対象者

特例後継者

従前では、「代表者となる後継者1人」が取得した場合にのみ贈与・相続が猶予・免除されていましたが、改正により「特例後継者」が取得した場合に改正されました。

株式の取得先

従前では、「納税猶予の対象となる会社の代表権を有していた個人」からの贈与・相続が猶予・免除されていましたが、改正により「代表者以外の者」からの贈与・相続の場合も対象に加えられる改正がされました。

雇用確保要件の緩和

特に事業承継税制の使い勝手を悪くしていたとされる雇用確保要件が緩和されました。

今までは、贈与・相続後の5年間の平均で雇用を8割キープすることが求められていましたが、中小企業においては人手不足や働き方改革が問われ、その少ない分母の中で8割をキープすることは困難な要件となっていました。もし、この要件を満たせなかったとしたら、その時点で猶予期限が確定し、猶予されていた多大な贈与税・相続税を納めなければならないという納税リスクが存在していました。

今回の改正では、雇用要件は存続するものの、満たさなかったからといって直ぐに猶予期限は確定しないこととなります。

ただし、この場合には、その満たせなかった理由等を記載した一定の書類を都道府県に提出しなければなりません。なお、この書類には弊法人の様な認定経営革新等支援機関の意見を記載する必要があります。さらに、その満たせなかった理由が経営状況の悪化や正当なものと認められない場合には、認定経営革新等支援機関からの指導・助言を受けてその内容を記載する必要もあります。

事業承継へ向けて何をすれば良いのか!?

事業承継に二の足を踏んでいる経営者は、これを機に会社の事業承継を、そして、自身の相続税対策を行うべきタイミングではないでしょうか。

その為にも、先ずは自分の会社が事業承継税制を選択すべき会社であるか否かを判断する必要があります。

上述のとおり、事業承継税制は中小企業経営者にとって、事業承継に追い風が吹くような改正となっています。しかし、全ての中小企業の事業承継にとって必ずしも最適かというと、そんなことはありません。なぜなら、事業承継税制を適用せずとも、簡単な株価引き下げの方法によって株価を引き下げたうえで贈与等を行うことにより株式の移転ができてしまうのであれば、その方が手間なく自社株の承継をできてしまう様なケースも有り得るからです。

この様なことから、会社の事業承継と自身の相続税対策に最適な方法を選択するためには、会社と個人財産との現状把握を行い、会社・個人間における全体最適で取るべき対策の判断を行っていく必要があります。(提供:税理士法人トゥモローズ)