シンカー:企業の金融負債(除く株式・出資金)はフローでもストックでも消滅し、企業は正味で資金の貸し手になってしまっている。金融市場の頂点である国債市場のマクロ的な需給を考えるときに重要なネットの資金需要を、一般政府の金融負債と企業の金融負債(除く株式・出資金)の和として、ストックでみても、この30年間、両者の動きが打ち消し合い、ほとんど安定してしまっている。企業が資金の貸し手で、政府が独占的な借り手で、両者の金融負債の和が安定している中で、「ある日突然、国債市場の信用が悪化して、金利が急騰しかねない」という主張が、過剰な警戒であることは明らかであろう。最低限、企業貯蓄率がマイナスの正常に戻り、ストックでも金融負債(除く株式・出資金)が復活するまで、財政政策を拡大してでも、デフレ完全脱却を目指す政策方針は正しいし、それほどリスクは大きくないだろう。一般政府の金融負債と企業の金融負債(除く株式・出資金)の和は、国民の金融資産の裏づけで国富でもあるわけだから、それが安定的に拡大することが、国富の拡大によって国民が豊かさを実感するために必要である。フローでもストックでも企業が貸し手の状態では財政拡大は善で、将来世代にツケではなく資産を残すことになろう。

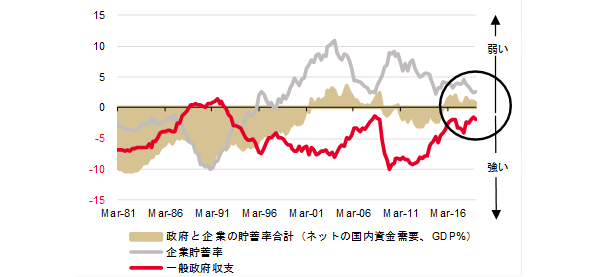

1990年代に、企業のデレバレッジとリストラが強くなり活動が著しく衰えたことで、企業の貯蓄率は急上昇し、プラス化してしまった。

企業は資金調達をして事業を行う主体であるので、マクロ経済での貯蓄率はマイナスであるはずだ。

企業のデレバレッジとリストラ、弱いリスクテイク力が、企業と家計の資金の連鎖からドロップアウトしてしまう過剰貯蓄として、総需要を破壊する力となってしまったことを意味する。

企業活動の鈍化による企業貯蓄率の上昇は、過剰貯蓄が総需要を破壊する力が強くなり、景気押し下げとデフレ圧力の拡大につながる。

政府は、バブル崩壊による総需要の減退と企業活動の鈍化の長期化による景気の悪化に、財政政策を緩和することで対処しようとした。

確かに、財政政策の緩和で、企業貯蓄率がプラスである過剰貯蓄による追加的な総需要を破壊する力が、日本経済をデフレスパイラスに陥ることを防止することには成功した。

しかし、総需要を破壊する力に対して財政政策の緩和は不十分で、内需の低迷と恒常的な物価下落のデフレの状態からの脱却には失敗し続けた。

企業貯蓄率がマイナスであるという正常な状態では財政赤字の継続が金利の上昇をともない民間投資をクラウディングアウトするという既存の経済学による警戒感が強く、財政赤字の継続による財政破綻論が既に1990年代前半に支配的になってしまったのが原因であった。

企業貯蓄率がプラスである過剰貯蓄による追加的な総需要を破壊する力が存在するという異常な状態への認識が弱く、十分な財政赤字の必要性であるという現実的な考え方に基づく柔軟な財政政策の運営が行われなかった。

恒常的なプラスとなっている企業貯蓄率が表す企業の支出の弱さに対して、マイナス(赤字)である財政収支が相殺している程度にしかならなかった。

結果として、2000年前後には、企業貯蓄率と財政収支の和であるネットの資金需要が消滅してしまった。

資金調達をして事業を行う主体である企業と、その活動を補うべき政府の貯蓄率の合計であるネットの資金需要が消滅してしまうと、それを基点とした信用創造は著しく弱くなり、管理通貨制度の下では、市中のマネーが拡大する力が消滅してしまい、内需の低迷とデフレからの脱却が困難化してしまった。

一方、ネットの資金需要の消滅は、国債市場の安定という立場からは善いことだ。

政府は独占的な借り手となり、財政赤字が続こうが、政府負債残高が急増しようが、格下げを受けようが、低金利はびくともしない。

ネットの資金需要の動きは、金融市場の頂点である国債市場のマクロ的な需給を示すため重要である。

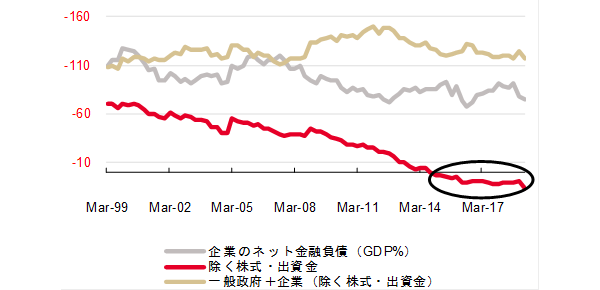

このようなフローの動きだけではなく、企業の資本・負債ストックを見ても、貯蓄超過の状態が長期間続いていることが確認できる。

企業貯蓄率と同じように、企業のネットの金融負債(金融資産から金融負債を引いたもの)は本来マイナス(マイナスが大きい)でないとおかしい。

ただ日本の場合、過去20年間、企業貯蓄率がプラスであったため、企業のネットの金融負債の縮小トレンドが続いている。

自己資本でDebtではない株式・出資金を除いた場合、企業の金融負債は足もとではプラスに転じており、企業は正味で資金の貸し手になってしまっている。

金融市場の頂点である国債市場のマクロ的な需給を考えるときに重要なネットの資金需要を、一般政府の金融負債と企業の金融負債(除く株式・出資金)の和として、ストックでみても、この30年間、両者の動きが打ち消し合い、ほとんど安定してしまっている。

企業がフローでもストックでも資金の貸し手で、政府が独占的な借り手で、両者の金融負債の和が安定している中で、「ある日突然、国債市場の信用が悪化して、金利が急騰しかねない」という主張が、過剰な警戒であることは明らかであろう。

最低限、企業貯蓄率がマイナスの正常に戻り、ストックでも金融負債(除く株式・出資金)が復活するまで、財政政策を拡大してでも、デフレ完全脱却を目指す政策方針は正しいし、それほどリスクは大きくないだろう。

一般政府の金融負債と企業の金融負債(除く株式・出資金)の和は、国民の金融資産の裏づけで国富でもあるわけだから、それが安定的に拡大することが、国富の拡大によって国民が豊かさを実感するために必要である。

フローでもストックでも企業が貸し手の状態では財政拡大は善で、将来世代にツケではなく資産を残すことになろう。

2025年度にプライマリーバランス黒字化目標を先送りしたことにより制約の弱くなった政府は、財政拡大に打って出ることができるようになっている。

教育投資、少子化対策、インフラ整備、科学技術の振興など、支出の増加先はたくさんある。

夢のある科学技術の振興の例としては、国際リニアコライダーの東北への誘致など、恒常的にアイディアは尽きないだろう。

また、民間の需要を喚起して、新たなイノベーションが起きる環境を整えるため、減税も有効だろう。

日本は単年度で税収中立という縛りがあるが、米国のようにまず減税で景気を刺激し、10年単位で税収中立にするという考え方への刷新も必要だろう。

図)ネットの国内資金需要

図)日本の企業のネットの金融負債

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司