はじめに~多様化する決済手段、消費者のキャッシュレス決済利用の現状は?

決済手段の多様化が進み、支払い時に何を使うべきかと迷う消費者が増えているのではないだろうか。特に最近ではQRコードを読み取るなどスマートフォンを使った決済サービス(1)(以下、スマホ決済)が乱立気味だ。急速に増えるスマホ決済は顧客獲得競争が激しく、昨年末から100億円規模の消費者還元施策が相次いで実施されたことは記憶に新しい(2)。また、後塵を拝して参入を急いだためか、セキュリティ対策の不備により、わずか2ヶ月で撤退することとなったサービスもある(3)。

10月の消費増税時には消費者の負担軽減策として「キャッシュレス・消費者還元事業」(経済産業省)が予定されている。対象店舗でキャッシュレス決済を利用することで、最大5%のポイントが還元されるため、実質減税とも成り得る。消費者の利用意向の高まりが予想され、サービス間の競争はさらに激しさを増すだろう。

一方で現在のところ、日本はキャッシュレス後進国だ。経済産業省「キャッシュレス・ビジョン」(2018年4月)によれば、2015年時点の世界各国のキャッシュレス決済比率は、韓国は約9割、中国やカナダ、イギリス等のキャッシュレス進展国では4~6割台に達するが、日本は2割弱にとどまる。

このような中で、本稿では、キャッシュレス決済の利用が多い消費者層等に注目しながら、改めて消費者の決済手段の変化や現在の利用状況について捉える。なお、分析には主に、金融広報中央委員会「家計の金融行動に関する世論調査」(4)のデータを用いる。

-------------------------------------

(1)キャッシュレス決済は現金を使わない決済手段の総称であり、これまでもクレジットカードやICカード型電子マネー等の利用は進んでいた。一方で、政府の「Fintech ビジョン」(2017年5月)や「未来投資戦略2017」(2017年6月)において「キャッシュレス化の促進」が明文化されたことで、キャッシュレス決済という言葉が広く浸透している。

(2)例えば、PayPay株式会社(ソフトバンク株式会社とヤフー株式会社の合弁会社)の「PayPay」による「100億円あげちゃうキャンペーン」(2018年12月)やLINE Pay株式会社の「LINE Pay」による「全員にあげちゃう300億円祭」(2019年5月)など。また、株式会社NTTドコモの「d払い」による「20%還元キャンペーン」(2019年4月から数回実施)などもある。

(3)株式会社セブン・ペイの「7pay」は2019年7月1日にサービスを開始したが、翌日には第三者による不正アクセス被害が発覚。セキュリティ対策に時間がかかる上、信用回復が困難であることを理由に9月末でサービス終了予定となった。

(4)2018年調査によれば、調査対象は訪問と郵送の選択式調査で二人以上世帯(世帯主が20歳以上の全国8,000世帯)とインターネットモニター調査で単身世帯(世帯主が20~60歳代の全国2,500世帯)。なお、二人以上世帯は20歳代1.6%、30歳代11.3%、40歳代18.5%、50歳代18.1%、60歳代23.8%、70歳以上25.6%。

消費者の決済手段の変化~現金や口座振替からキャッシュレス決済へ

●日常的な決済手段の変化~少額では現金が主流だが、キャッシュレス決済は全体的に拡大

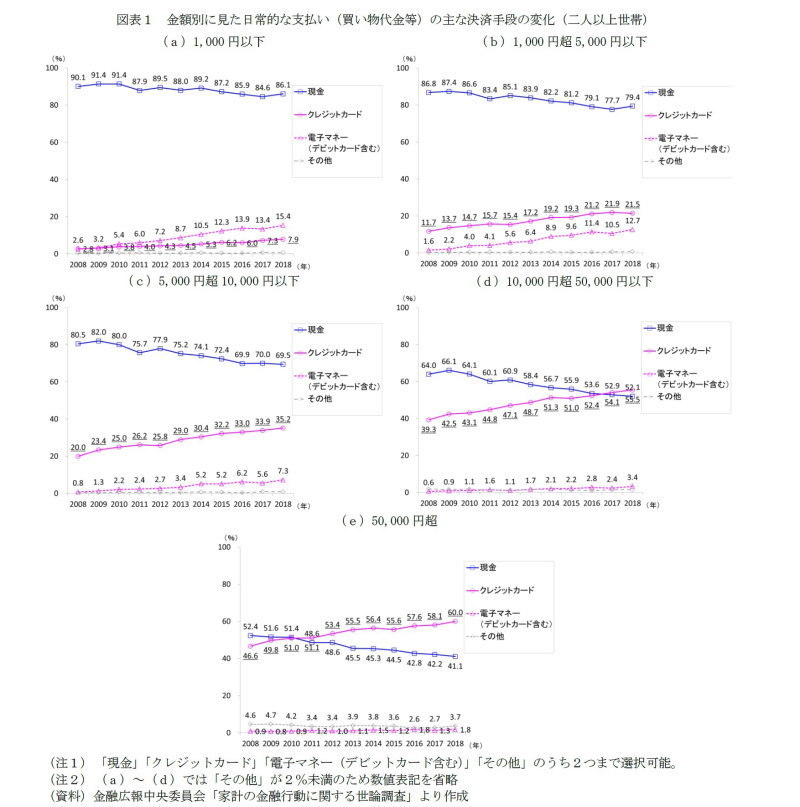

まず、消費者の決済手段の変化を捉える。二人以上世帯の買い物等の日常的な支払いの主な決済手段の変化を見ると、支払い金額によらず、現金の利用は減少傾向にあり、クレジットカードや電子マネーなどのキャッシュレス決済は増加傾向にある(図表1)。

なお、支払金額が1万円以下では現金の利用が圧倒的に多いものの、1万円超5万円以下では2018年に、5万円超では2011年から、クレジットカードが現金の利用を上回るようになっている。

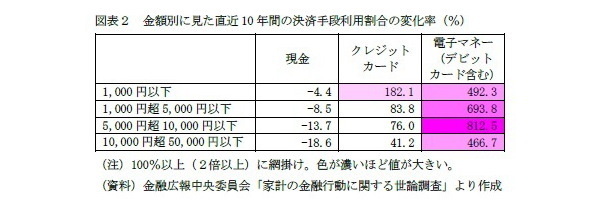

また、直近10年間の決済手段の利用割合の変化率を見ると、現金の利用は支払金額が多いほど減っている(図表2)。一方、クレジットカードは千円以下で約2倍に増えている。電子マネーは全ての金額で大幅に増えているが、特に5千円前後での伸びが目立つ。つまり、クレジットカードの利用は支払金額が高額なものだけでなく少額のものにも、電子マネーは少額なものだけでなく比較的高額なものにも広がり、全体的にキャッシュレス決済の利用が広がっている。

なお、冒頭で触れたスマホ決済は、ごく最近存在感を増しているものであり、ここで用いた調査の選択肢には存在しない。しかし、スマホ決済の利用は、おおむねクレジットカードや電子マネーの利用に含まれていると考える(5)。なぜならば、スマホ決済を利用する際には、対応アプリにクレジットカードや電子マネー、銀行口座等の情報を登録する必要があるためだ。また、最近では利用している電子マネーの形状はICカード型が約6割、スマホアプリ型が約4割という調査結果もある(6)。

-------------------------------------

(5)とはいえ、公共料金の支払いも請求書のバーコードを読み取ることで支払い可能となるなどコード読み取り形式のスマホ決済は今後も拡大する見込みであり、消費者が直感的に理解できるような選択肢を用いた調査を設計することが望ましい。

(6)MMD研究所「スマートフォンでの決済に関する調査」(2017年11月13日)では、スマートフォンを保有している東京都、神奈川県、埼玉県、千葉県在住の20~40歳代の男女1,336名を対象にインターネット調査を実施したところ、電子マネーを利用している主な端末はカード型が58.6%、スマートフォンが37.2%。

●定期的な決済手段の変化~口座振替が主流だが減少傾向、増えるクレカ、今後スマホ決済にも期待

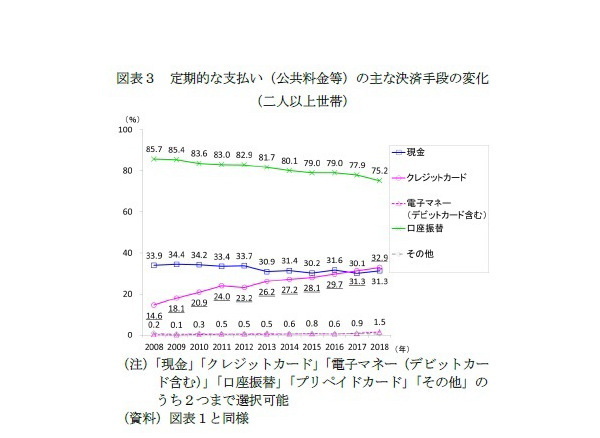

次に、公共料金等の定期的な支払いについて見ると、口座振替が圧倒的に多いものの減少傾向にある(図表3)。一方、クレジットカードは10年前の2倍以上に増え、現金を若干上回るようになっている。この背景には、口座振替にはないポイントサービスに消費者がメリットを感じていることがあげられる。また、電子マネーはわずかだが増加傾向にある。

なお、神奈川県横浜市では2018年8月から、東京都では2019年7月から水道・下水道料金の支払いにスマホ決済が利用可能となった。請求書のバーコードをスマホで読み取ることで支払うことができる。今後、定期的な決済手段においても、スマホ決済をはじめとしたキャッシュレスの存在感は増すだろう。

属性別に見た消費者の現在の決済手段~30~40歳代、高年収層、都市部で進むキャッシュレス

前項では消費者の決済手段の「変化」を捉えたが、ここからは「現在」の日常的な決済手段に注目して、年齢や世帯年収、都市規模、地域等の属性による違いを確認する。

●現在の日常的な決済手段~電子マネー・スマホ決済とクレカは千円、現金とクレカは1万円で使い分け

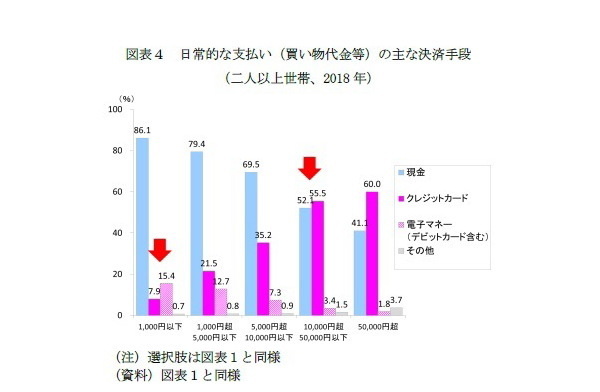

改めて直近2018年の日常的な支払いの主な決済手段を見ると、支払金額が少額であるほど現金や電子マネーが、高額であるほどクレジットカードの利用が増えている(図表4)。これは、高額になるほど現金の利便性が低下すること(紛失・盗難リスクが高まる、かさばるため持ち歩きにくい)に加えて、プリペイド型の電子マネーには2~5万円程度の上限額が設定されているためだろう(7)。

クレジットカードと電子マネーに注目すると、千円以下では電子マネーが、千円を超えるとクレジットカードの利用が上回る。

なお、選択肢に「スマホ決済」なども含めて実施した、より最近(2019年6月)の調査では、支払金額が千円未満の割合は、クレジットカードでは1割程度だが、電子マネーやスマホ決済では7割程度にもなる(8)。

つまり、キャッシュレス決済に注目すると、消費者は千円を区切りに電子マネーとクレジットカードを使い分けている可能性がある。例えば、電車やバスなどの交通費やファストフードでの飲食、コンビニでのちょっとした買い物は電子マネーやスマホ決済で、レストランでの飲食やスーパーやデパートでのまとまった買い物はクレジットカードでという具合だ。

電子マネーやスマホ決済では少額の支払いが多い背景には、先の上限額の問題もあるが、消費者側の意識として、少額であるほど支払い時の利便性重視志向が高まること(クレジットカードのサインや暗証番号の入力をせずにスムーズに支払いたい、店側の手間や手数料負担を申し訳なく思う等)や、クレジットカードは千円からポイントが付与されるものもあるため、少額で利用するメリットが小さいこともあげられる。

また、店舗側の決済対応機器の普及状況の影響もあるだろう。電子マネーやスマホ決済の対応は交通機関のほか、コンビニやスーパー、ドラッグストア、ファストフードなど、支払い金額が比較的少額な店舗等から始まった印象がある。なお、現在のところ、電子マネーとクレジットカードの使い分け金額は千円のようだが、公共料金でもスマホ決済が可能となる中では、今後、この金額は上がっていくことが予想される。

同様に、図表4にて、現金とクレジットカードの使い分け金額を見ると、1万円を区切りにクレジットカードの利用が増えるようだ。

なお、消費者の支払金額による決済手段の使い分けは、店舗等の主にリアルな決済行動に当てはまるものであり、ネット通販などの非リアルな決済行動ではこの限りではないだろう。ネット通販利用時の決済では、支払金額によらずECサイトに登録したクレジットカードを使う消費者が多いのではないか。

-------------------------------------

(7)例えば、JR東日本株式会社の「Suica」をはじめとした交通系ICカードのチャージ金額の上限は2万円、楽天Edy株式会社の「楽天Edy」や株式会社 セブン・カードサービスの「nanaco」、イオンリテール株式会社の「WAON」では5万円。

(8)楽天インサイト株式会社「キャッシュレス決済に関する調査」(2019年6月27日)では、全国の20~60歳代の男女1,000名を対象にインターネット調査を実施したところ、平均支払金額が千円未満の割合は、クレジットカード13.0%、交通系カード型電子マネー78.2%、商業系カード型電子マネー63.8%、スマートフォンを利用した決済サービス(アプリを利用したもの)64.9%。