企業活動やお金の流れを記録する「簿記」は、企業の財務状況を把握できる重要な情報であるため、簿記を理解することは企業経営にとって重要だ。今回は、複式簿記についてメリット、デメリットや記帳例、手順などを解説する。

目次

単式簿記と複式簿記の違いは?

簿記には、単式簿記と複式簿記がある。単式簿記は、収支のみを記録するシンプルなもの(「お小遣い帳」と言われることもある)だが、複式簿記では「借方」「貸方」という概念を用いて、少し複雑な帳簿を作成していくことになる。

単式簿記

単式簿記はその名前の通り、取引を1つの勘定科目に絞って記載する方法であり、基本的には資金の動きの通りに記帳していく。収入の合計から支出の合計を引けば、手元に残った現金がいくらか、いくら増えたのか、いくら減ったのかがわかる。

単式簿記は、通常現金および預金の出入りのみを記載することになる。

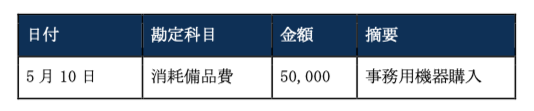

例:消耗品として、5万円の事務用機器を購入した場合

構造としては非常に単純であるため、簿記の知識がない人でも利用できるのが特徴だ。個人事業主などで取引が多くない場合は、単式簿記による記帳でも問題ないだろう(ただし青色申告の適用を受けるには複式簿記で帳簿をつける必要がある)。

しかし、単式簿記は基本的に現金の増減のみを記録するものなので、財政状態がわからないという欠点がある。

たとえば設備を購入した場合、複数年使用するとしても購入した年のみの支出として計上され、使用する期間で費用を按分することができない。借入をした場合も、借入時に収入、返済時に支出として計上されるため誤解を生む可能性があるし、借入金の残高がわからないため、別途管理しておく必要がある。

複式簿記

入出金だけを記帳していく単式簿記は情報として不十分なので、その欠点を補うために複式簿記が活用されている。複式簿記は名前の通り、2つ(以上)の科目の組み合わせで記帳する方法である。

たとえば、1月19日に電気代2,500円が普通預金口座から引き落とされた場合は、

1月19日 水道光熱費2,500円 / 普通預金2,500円

と記帳する。このように、借方(左側)と貸方(右側)に2つ(以上)の科目を記帳するのが、複式簿記の特徴だ。

複式簿記では、左側を「借方(かりかた)」、右側を「貸方(かしかた)」と呼ぶ。複式簿記が生まれた中世イタリアでは、帳簿の左側に「私に義務を負うもの」つまり「自分からお金を借りている人」を、右側に「私が義務を負うもの」、つまり「自分にお金を貸してくれている人」を記録していたことが、借方・貸方の語源と言われている。

単式簿記では資金の動きに合わせて記帳するので問題ないが、複式簿記の場合は相手勘定が資金科目とは限らないため、どのタイミングで記帳を行うかが問題になる。そのルールには、「発生主義」と「現金主義」がある。

現金主義は資金の動きに合わせて記帳していく方法で、発生主義は収益または費用をその事実が発生した時点で計上する方法だ。複式簿記では、原則として発生主義での記帳が求められる。お金を支払う前であっても、費用が発生すれば未払金を計上する必要があるし、収益が発生した場合は、お金を受け取る前であっても未収金を計上する必要がある。

しかし収益を発生主義で計上すると、資金を回収できるかどうかわからないものまで収益として計上されてしまうことになる。

そこで、収益については実現主義で計上することになっている。実現主義とは、売上や収益の金額が確定した時点で計上するという考え方で、出荷基準(出荷時点で実現とする)や検収基準(顧客が検収した時点で実現とする)などがある。

法人と個人事業主における会計の違い

複式簿記の目的や要素、メリット・デメリットなどを見ていく前に、まずは法人と個人事業主における会計の違いについて見ていきたい。法人と個人事業主では、会計そのものが異なる。また個人事業主でも青色申告か白色申告かで会計が異なる。

1.法人

法人における会計の目的は、財政状態と経営成績を一体的・継続的に把握したり、株主や金融機関などの利害関係者へ報告したりすることが主だ。

そもそも法人は、株式発行などで資金を集め、その資金をもとに事業を行っていく。また取締役の選任など法人の重要事項については、株主に権限がある。そのため出資者である株主や融資を受けている金融機関に対して会計(複式簿記)を用いた帳簿や報告書を作成して財政状態や経営成績を報告する。

また法人が事業を成功させるには、タイムリーに会社の状況を把握しておくことが必要だ。会社の経営成績がどうなっているか確認したり今後の経営戦略を考えたりするためには、会計(複式簿記)を用いて作成した報告書が重要である。

2.個人事業主

個人事業主にとって、会計とは主に税務申告をするための手段として用いられる。個人事業主には、出資者となる株主はいないため、株主に対する報告は不要だ。

ただし個人事業主における会計の目的は、青色申告者と白色申告者で異なる。

・青色申告者

青色申告を行うには、原則複式簿記による記帳が必要だ。青色申告を行う個人事業主は、一般的に白色申告をする個人事業主よりも比較的規模が大きな事業を行っている。法人に近い規模の事業を行っている個人事業主は、法人と同じように財政状態と経営成績を一体的・継続的に把握する必要がある。

また金融機関から融資を受けている場合は、金融機関への報告も求められるため、複式簿記による記帳が必要不可欠である。事業規模がさほど大きくない個人事業主であっても、青色申告特別控除や赤字の繰り越しなど節税のための青色申告の特典を受ける場合は、白色申告ではなく青色申告を行う。

そのため単式簿記ではなく複式簿記を用いて会計処理を行うことになる。

・白色申告者

白色申告は、比較的規模の小さい個人事業主が行う申告である。白色申告では、複式簿記など複雑な会計による記帳を必要としない代わりに、青色申告における特典を受けることができない。

白色申告者における会計の目的は、税務申告書の作成である。そのため財政状態と経営成績を一体的・継続的に把握したり金融機関へ報告したりすることを目的としていない。

白色申告では、単式簿記を用いて収支内訳書や税務申告書を作成する。ここで気をつけたいのが帳簿の作成だ。白色申告だからといって、帳簿の作成が不要ということはない。単式簿記を使った帳簿の作成は、必要である。

会計ソフトを使っている場合は、取引を入力すると自動で複式簿記になることも多いため、白色申告から青色申告に移る人も増えている。

複式簿記をつける目的

複式簿記をつける目的は、法人・個人事業主ともに賃貸対照表や損益計算書を作成して、企業の財政状態や経営成績を追跡可能なかたちで、把握することである。普段、財政状態や経営成績を確認していない個人事業主でも、確定申告をする際に提出する青色申告決算書などで貸借対照表や損益計算書の作成が必要となる。

個人事業主の白色申告で必要な単式簿記では、通常現金の出入りのみを把握するため、企業の経営の実態をうまく反映することができない。複式簿記では、企業の経営活動について仕訳を通じて資産・負債・純資産(資本)・収益・費用の5つで表現することにより、企業の財政状態と経営成績を一体的・継続的に、かつ比較可能なかたちで表現する。

個人事業主の青色申告者の場合、複式簿記で仕訳を通じて表現するのは資産・負債・資本・売上(収入)・経費だ。

現在世界中の事業体が複式簿記を用いて記帳を行っており、その成果物である賃貸対照表や損益計算書を用いることにより、世界中のどの企業同士でもその財政状態・経営成績を比較することができる。

簿記の5つの要素

簿記の5要素は、資産・負債・純資産(資本)・収益・費用の5つ(個人事業主の場合は、資産・負債・資本・売上(収入)・経費)のことだ。具体的な勘定科目は、この5つの要素のいずれかに所属する。

簿記において、資産および費用(経費)は借方に計上され、負債、純資産(資本)、収益(売上)は貸方に計上される。つまり、借方は資産・費用(経費)の増加と負債・純資産(資本)・収益(売上)の減少を示し、貸方は資産・費用(経費)の減少と負債・純資産(資本)・収益(売上)の増加を示すことになる。

それぞれの要素の定義については、微妙なずれがあるため、2006年12月に企業会計基準委員会より公表された、「討議資料 財務会計の概念フレームワーク」(一般的に法人が対象)に基づいて各要素について解説していく。

1.資産

「資産とは、過去の取引または事象の結果として、報告主体が支配している経済的資源をいう」と定義されている。

過去の取引または事象の結果として、とされていることから、まだ実現していない収益に基づく債権や自社の内部で生成された無形のノウハウ、人的資源などの自己創設のれんは資産の要件を満たさない。

また、ここでいう支配とは、所有権の有無にかかわらず、報告主体が経済的資源を利用し、そこから生み出される便益を享受できる状態をいう。

経済的資源とは、キャッシュの獲得に貢献する便益の源泉をいい、実物財に限らず、金融資産およびそれらとの同等物を含む。経済資源は市場での処分可能性を有する場合もあれば、そうでない場合もある(そのため、市場での処分可能性のない繰延資産については、必ずしも資産であることを否定されるものではない)。

資産の例としては、現金、預金、売掛金、貸付金、土地、建物、車両運搬具、工具器具備品などがある。なお資産の取り扱いは、法人・個人事業主ともにほぼ同じだ。

2.負債

「負債とは、過去の取引または事象の結果として、報告主体が支配している経済的資源を放棄もしくは引き渡す義務、またはその同等物をいう」と定義されている。つまり、「資産を放棄もしくは引き渡す義務、またはその同等物をいう」とされているのが負債である。

負債の例としては、短期・長期借入金、買掛金、未払金、前受金、預り金などがある。負債の取り扱いは、法人・個人事業主ともにほぼ同じだ。

3.純資産

純資産は、独立に定義されておらず、「純資産とは、資産と負債の差額をいう」と定義されているように、純資産自体は、単なる資産と負債の差額である。しかし、それぞれの勘定科目については当然意味がある。また、純資産とは別に、株主資本が定義されており、「株主資本とは、純資産のうち報告主体の所有者である株主(連結財務諸表の場合には親会社株主)に帰属する部分をいう」とされている。

個人事業主の場合は、純資産という言葉は使わない。資本という言葉で表現するが、個人事業主には資本金がなく、ほとんどの場合、元入金や青色申告控除前の所得金額が資本の部に記載される。また会計ソフトを使っている場合、元入金や青色申告控除前の所得金額は自動計算される。

4.収益

収益については、詳細に規定されており、以下のように定義されている。

「収益とは、純利益または少数株主損益を増加させる項目であり、特定期間の期末までに生じた資産の増加や負債の減少に見合う額のうち、投資のリスクから解放された部分である。収益は、投資の産出要素、すなわち、投資から得られるキャッシュフローに見合う会計上の尺度である。

投入要素に投下された資金は、将来得られるキャッシュフローが不確実であるというリスクにさらされている。

キャッシュが獲得されることにより、投資のリスクがなくなったり、得られたキャッシュの分だけ投資のリスクが減少したりする。一般に、キャッシュとは現金及びその同等物をいうが、投資の成果がリスクから解放されるという判断においては、実質的にキャッシュの獲得とみなされる事態も含まれる。収益は、そのように投下資金が投資のリスクから解放されたときに把握される。」

個人事業主の場合は、売上(収入)金額のことを指し本業の売上や雑収入などが該当する。

5.費用

費用も、収益と対応するかたちで定められており、以下のように定義されている。

「費用とは、純利益または少数株主損益を減少させる項目であり、特定期間の期末までに生じた資産の減少や負債の増加に見合う額のうち、投資のリスクから解放された部分である。

費用は、投資によりキャッシュを獲得するために費やされた(犠牲にされた)投入要素に見合う会計上の尺度である。投入要素に投下された資金は、キャッシュが獲得されたとき、または、もはやキャッシュを獲得できないと判断されたときに、その役割を終えて消滅し、投資のリスクから解放される。費用は、そのように投下資金が投資のリスクから解放されたときに把握される。」

個人事業主の場合は、(必要)経費となる。事業を営むために必要な支出(負債の返済や資産・棚卸資産の購入などは除く)は、(必要)経費として処理する。

複式簿記と会計報告

法人の場合は、会計期間が終了すると税務署に税務申告するだけでなく、株主や銀行などの利害関係者に会計期間の財政状態や経営成績を報告しなければならない。

複式簿記によって作成される最終的な会計報告書の種類は多いが、その中心は貸借対照表と損益計算書だ。貸借対照表は企業の財政状態を表す書類で、バランスシートとも呼ばれる。

借方には、現金や売掛金といった資産科目が計上され、貸方には買掛金や借入金などの負債科目と資本金などの純資産科目が計上される。貸借対照表では、単式簿記ではわからなかった現金残高や未回収の売上債権、借入金の残高などを把握できる。

損益計算書は収益と費用を表す書類で、収益から費用を差し引いたものが利益になる。損益計算書を見ることで、会社や事業がどの程度儲かっているのかがわかる。

個人事業主の場合は、事業年度が終了すると税務署に税務申告する。個人事業では、株主がいないため、株主への会計報告はない。しかし金融機関からの借り入れがあったり補助金や給付金を申請したりする場合などでは、担当部署に会計報告を行うケースもある。

複式簿記のメリットとデメリット

複式簿記は世界共通で使用されているものであり、非常に大きなメリットがある。具体的なメリットを見ていこう。

メリット

最大のメリットは、決算書や財務諸表を作成することができ、財産や損益の状況を把握できることだろう。

・賃貸対照表や損益計算書の作成が簡単になる

複式簿記で記帳すると、仕訳を集計するだけで貸借対照表や損益計算書を作成することができる(近年はコンピューターによって自動化されているが、コンピューターのない時代にそのようなことができたのは画期的だった)。貸借対照表や損益計算書等の財務諸表を作成することで、財産や損益の状況を把握することができる。

・特別控除を受けられる

個人事業主の場合、青色申告で最大65万円特別控除を受けられるのもメリットだ。青色申告では、貸借対照表と損益計算書の提出が求められるため、必ず複式簿記で記帳をする必要がある。

・複式簿記で恩恵を受けられる理由

なぜ、複式簿記にはそのような恩恵が与えられているのだろうか。戦後、シャウプ勧告に基づく税制改革の中で、それまで正しい記帳ができていなかった零細事業主にも正しい帳簿付けを推奨し、課税漏れを回避することで公平な課税を実現するために青色申告制度が導入されたのだ。

複式簿記によって作成される貸借対照表や損益計算書は、過去からの連続性を持ち、必ず貸借が一致するため集計ミスを発見しやすく、安易な不正(不正経理による利益操作や資産隠し)をすれば辻褄が合わなくなるので、所得の把握と公平な課税の実現に資すると判断されたのだ。

企業の決算資料から、財務・収益の状況などを読み解くことができるようになることもメリットと言えるだろう。決算書は同じルールに基づいて作成されているため比較しやすく、ビジネスの現場でも非常に役立つ。また、投資家の投資判断をスムーズにする。

デメリット

複式簿記のデメリットは、単式簿記と比べると難しく、記帳に多少手間がかかることだろう。しかし、会計ソフトやアプリケーションを使用すれば、比較的簡単に複式簿記による記帳が実現できるため、複式簿記に大きなデメリットはないと言える。

ただし規模が小さな個人事業主の場合は、事業主自身で営業から事務作業まで行っているケースが多い傾向だ。本業で忙しく会計処理に手間がかけられないこともあり、青色申告のメリットと会計処理の手間を考えて単式簿記を行う事業者もある。

複式簿記の記帳例

ここでは、複式簿記での記帳例をいくつか示す。

たとえば、商品を引き渡して1,000円の売上が計上された場合は、

(借方)売掛金1,000円/(貸方)売上1,000円

となる。売掛金は資産であり、その増加は借方に記帳し、収益である売上は貸方に記帳する。この売掛金が振込によって回収された場合は、

(借方)普通預金1,000円/(貸方)売掛金1,000円

となる。普通預金と売掛金はともに資産であり、その増加は借方に記帳し、その減少は貸方に記帳する。

電気代500円を現金で支払った場合は、

(借方)水道光熱費 500円/(貸方)普通預金 500円

となる。水道代を支払うと資産である普通預金が減少するため貸方に記帳し、費用が増加するため借方に水道光熱費を記帳する。

複式簿記の手順と3つの要素

最後に、複式簿記の手順について解説する。複式簿記では、発生した取引をその証憑を基に仕訳帳に記録し、仕訳帳から各勘定科目の取引を総勘定元帳に転記して、合計残高試算表で各科目の残高を把握する。

1.証憑

証憑とは、領収書や請求書、売上伝票などの取引の事実を証明するための書類のことで、法律で保存期間が決まっている。原則的に、個人事業主の場合は確定申告の期限の日から7年間、法人の場合は法人税申告期限日から7年間保存する必要がある。

2.仕訳帳

仕訳帳とは、すべての取引を仕訳して記録する帳簿のことだ。各勘定科目において、借方および貸方のどちらかに記入することで、その科目の残高を増やしたり減らしたりできる。総勘定元帳とは、仕訳帳の内容を各勘定科目に分けて転記し、各勘定科目の残高を把握するための帳簿だ。

3.合計残高試算表

合計残高試算表は、決算時または期中に、仕訳帳への記帳や総勘定元帳への転記にミスがないかを確認するために作成される。合計残高試算表は、算定期間の期首残高と算定期間の貸方借方の起票合計額、算定期間の期末の残高を表す表だ。

それぞれを照らし合わせることによって残高や貸借の一致を確認でき、決算書作成の基礎資料となるだけでなく、ミスの検出や期中の業績把握にも役立つ。

これらの主要な帳簿書類以外に補助簿も作成しておくと、役立つ情報を得られることがある。決算書(貸借対照表や損益計算書)を作成すれば確定申告や法人税の納付はできるが、仕訳帳や総勘定元帳を見ただけでは分からない詳細な情報については補助簿を作成しておいたほうが良い。特定の会社に対する残高を調べる必要が生じた時など、補助簿を見ればすぐにわかるからだ。

文・内山瑛(公認会計士)

無料の会員登録でより便利にTHE OWNERをご活用ください

他ではあまり登壇しない経営者の貴重な話が聞けるWEBセミナーなど会員限定コンテンツに参加できる、無料の会員登録をご利用ください。気になる記事のクリップや執筆者のフォローなどマイページからいつでも確認できるようになります。登録は、メールアドレスの他、AppleIDやtwitter、Facebookアカウントとの連携も可能です。

※SNSに許可なく投稿されることはありません

(提供:THE OWNER)