会社を辞める従業員に支払われる退職金は、勤続年数が長くなるほど金額が大きくなる傾向にある。財務体力がそれほどない中小企業の場合、定年退職を迎える従業員が複数人いる年度は、退職金の支払いが大きな負担となることも多い。そのため、中小企業の経営者は退職金の仕組みと制度を理解し、退職する従業員に無理なく支払いができるよう、あらかじめ対策を施す必要がある。

今回は、そもそも退職金とは何か、中小企業の退職金の相場はどのくらいか、支払いに向けてどんな準備方法があるのかについて詳しく解説する。

目次

中小企業の退職金の仕組みを基礎から解説

まず、中小企業における退職金の仕組みについて見ていこう。ここでは、退職金の定義や目的、退職金の計算方法、退職金の支払い方法について詳しく解説する。

大企業や歴史の長い企業であれば、長年培われてきた人事管理上の慣例があるので、人事担当者はそれに従って退職金の処理を行えば済むだろう。しかし、一代で事業を立ち上げたベンチャー企業・中小企業などの場合、経営者自身が退職金のことを熟知し、早めに対策を考えることが大切である。

退職金の定義と目的

退職金とは、従業員が所属している会社から退職する際にもらえる手当のことである。一般的に、退職金は定年退職する際にもらえるものというイメージがあるが、実は退職金制度は法律によって定めがあるわけではない。つまり、会社に退職金制度を設けるかどうかは、ボーナスの支払いと同様、事業主の自由なのだ。

例えば中小企業のなかには従業員がいつまで勤務するかわからない、働いているのは経営者のほかはアルバイトがほとんど、というケースもある。そのような企業では、そもそも退職金制度を設けること自体、あまり重要ではないだろう。実際、小規模な飲食店などは従業員の入れ替わりが頻繁なので、退職金制度を設けているところは少ない。

退職金制度を導入するのであれば、雇用する際に従業員と締結する労働契約において、どのような形で退職金の支払いを行うのかを明示する義務がある。就業規則を定めている場合は、そこにも明記するのが原則だ。具体的には以下の3点を明示・明記しなければならない。

①退職金制度の対象となる従業員の範囲(退職金が支払われる対象は正社員のみなのか、契約社員も含まれるのかなど)

②退職金の額の決め方、計算方法、支払方法

③退職金を支払う時期

退職金制度がない場合は、退職金に関して何かを明示・明記する必要はない。しかし、パートタイム・有期雇用労働法においては、アルバイトやパートの場合には退職金の有無を明示する義務がある。正社員として雇用する場合にも、退職金制度がないことをきちんと伝えるのが会社としての礼儀といえる。

退職金の計算方法・・・基本給連動型、定額制、ポイント制、別テーブル制

退職金の計算方法には、主に基本給連動型、定額制、ポイント制、別テーブル方式などさまざまな方法がある。

①基本給連動型

退職金制度を設けている会社の多くが採用している計算方法だ。基本給連動型では、

退職金の金額=退職時における基本給×勤続年数係数×退職理由別係数

が基本的な計算式とされている。勤続年数係数は、その従業員が何年その会社に働き続けたかによって変動する数値で、長く勤めた人ほど係数の値は大きくなる。一般的に勤続年数が長くなるほど退職時の基本給は高くなるので、退職金の額も高くなる。

退職理由別係数は、退職理由によって定められている数値である。自己都合退職か、会社都合退職かなどによって値が変わる。

基本給連動型は、年功序列型退職金制度の典型であり、会社・従業員双方にとって分かりやすい計算方法といえる。

②定額制

定額制は、従業員の年齢や勤続年数に対応する退職金の金額表をあらかじめ作成しておき、その表に基づいて退職金を算定する方法だ。

退職金の金額=年齢または勤続年数に基づく金額表の額×職能資格等級係数×退職事由係数

職能資格等級とは、職務遂行能力に応じて資格等級を定めて格付けするもので、日本企業特有の人事制度である。金額表については、年齢ではなく勤続年数が退職金に連動するケースが多い。

③ポイント制

ポイント制は、定められた評価ポイント制度に基づいて毎年従業員に点数を付けていき、その累積点数を退職金算定額の基礎とするものである。具体的には以下のように計算される。

退職金の金額=評価ポイントの累積点数×ポイントの単価×退職事由別係数

評価ポイントは社内でのポジションが上がる、資格を取得する、優秀な成績を収めるといったことにより獲得できる。つまり、勤続年数が同じでも、ポジションや人事評価による成績、資格の保有数によって、退職金の額が変わるのだ。年功序列ではなく、会社への貢献度を重視した能力主義に基づいた計算方法といえるだろう。

④別テーブル制

基本給とは別に、勤続年数や役職を基に算定基礎額を設定して計算する方法である。具体的には以下のように計算される。

退職金の金額=算定基礎額(勤続年数、役職、職能資格等級などによって変化)×勤続年数別係数×退職事由別係数

算定基礎額は、基本給とは無関係に定められる。そのため、基本給が上がっても退職金がそれに伴って上がるわけではない。

退職一時金制度と企業年金制度の違い

従業員の退職時に所定の算定方法で一度に退職金を支払う制度は、退職一時金制度と呼ばれる。この制度のもとでは、会社側は従業員が会社を辞める際、大きな金額を支給するのが原則である。退職金の支給は現金が基本であるため、複数人の退職者が出た場合に備えて引当金を積むことや、支払いに合わせた資金繰りが求められる。

中小企業の場合、通常の事業運営でさえ資金繰りが厳しいことが多い。その上で退職者が多数出てしまうと、さらに資金繰りを圧迫する。つまり退職一時金制度は、退職者が出るたびに急いで資金を手当するリスクを負い続けることを意味するのだ。

これに対して企業年金制度とは、従業員が在職している間に退職時に支給する額を積み立てていく方式のことをいう。従業員が退職する際、計画的に積み立ててきた資金を支払うことになるので、退職に合わせて慌てて資金繰りをする必要がない。退職時に支給する額を100%企業年金化していたら、退職金支給に係る資金繰りを完全になくすことができる。

しかも、企業年金のために会社が積み立てる金額は全額経費として認められるので、税金面でも企業年金制度は有利といえるだろう。

ただし、当然ながら会社が企業年金のために積み立てた掛け金は、事業の資金繰りに回すことはできない。定期的に企業年金を積み立てるということは、その分日常的に費用を支払うことを意味する。どんなに経営が苦しくても、企業年金として蓄えたお金に手を出すことはできないのだ。

退職一時金制度と企業年金制度の違いは、資金繰り方法の違いともいえる。退職金を一度に支払うことに毎度苦労するという中小企業の場合、計画的に退職時の給付金を積み立てることができる企業年金制度が有効だろう。

また、中小企業にとって利用しやすい中小企業退職金共済制度についても紹介しておこう。中小企業に勤務する従業員の退職金を企業が掛け金を負担して積み立てる制度がある。掛け金の経費算入が認められ、国から掛け金の一部が補助される。中小企業にとってはありがたく、従業員にもメリットがある制度である。

退職一時金制度と企業年金制度や中小企業共済制度は併用することもできるので、自社に合った退職金の支払方式を検討するべきだ。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

中小企業の退職金の相場とは?

実際、中小企業ではどのくらいの金額の退職金が支払われているのだろうか。ここでは、東京都産業労働局の「中小企業の賃金・退職金事情」(令和2年版)をもとに紹介したい。この調査は、東京都内にある中小企業1,407社のデータを集計したものである。調査対象となった会社の規模は、従業員数10~49人が924社、50~99人が301社、100~299人が182社である。

定年退職した際の退職金の相場

中小企業における、定年退職した従業員に支払われた退職金の平均額を見ていこう。学歴ごとの退職金の額は以下の通り。新卒で入社し、定年まで勤め上げた場合の退職金の額だ。

1 高校卒・・・退職金支給金額=1,031万4,000円。支給月数は26.2ヵ月

2 高専・短大卒・・・退職金支給金額=1,026万円。支給月数は24.9ヵ月

③大学卒・・・退職金支給金額=1,118万9,000円。支給月数は24.7ヵ月

※支給月数は退職金を毎月の給料(所定内賃金)で割った数値。

退職金の額としては高学歴の大学卒が最も多いが、最も少ない高専・短大卒との差は100万円以下だ。高校卒と高専・短大卒を比べると、高校卒のほうが退職金の平均額はやや高い。どの学歴であっても退職金は1,000万円を超えており、学歴による大きな差はないといえるだろう。支給月数も、どの学歴ともに28~29ヵ月前後であり、こちらも大きな差はない。

このうち、退職一時金制度のみを導入している会社における定年退職時の退職金の平均額は、以下の通りだ。

①高校卒・・・932万9,000円

②高専・短大卒・・・923万5,000円

③大学卒・・・987万4,000円

退職一時金制度を導入している会社では、学歴による退職金の差は小さく、平均で1,000万円弱支給されている。ただし、資金力の乏しい中小企業の場合、同じ年度に何人もの定年退職者が出てしまうと、退職金の支給が大きな負担となることは十分考えられる。

退職年金と退職一時金を併用している会社における定年退職時の退職金の平均額は、以下の通りだ。

①高校卒・・・1,305万5,000円

②高専・短大卒・・・1,296万1,000円

③大学卒・・・1,364万2,000円

退職年金と退職一時金を併用している場合、学歴による金額の差はほとんど生じていない。金額は、退職年金の分だけ上乗せされて金額となっており、退職一時金制度のみ導入している会社よりも全体的に300万円ほど低い。

調査対象となった1,407社のうち、退職金制度を導入している会社は927社(65.9%)で、退職一時金制度のみ導入しているのは666社、退職年金制度のみ導入しているのは45社、退職一時金制度と企業年金制度を併用しているのは216社だった。

退職金制度を導入している会社の9割以上が退職一時金制度を導入していて、企業年金制度のみを導入している企業は数%に過ぎない。また、企業年金制度のみ導入している企業では退職金の総額は比較的少なく、企業年金を導入している会社の多くが、退職一時金制度と併用していた。

自己都合退職の際の退職金の相場を勤続年数ごとに解説

次に、定年を待たずに自分の意思で退職する「自己都合退職」の場合の退職金の相場を紹介しよう。ここでは学歴ごとに、勤続10年、20年、30年のケースを見てみる。

①高校卒・・・勤続10年(28歳)=89万6,000円

勤続20年(38歳)=278万8,000円

勤続30年(48歳)=543万3,000円

②高専・短大卒・・・勤続10年(30歳)=97万円3,000円

勤続20年(40歳)=297万5,000円

勤続30年(50歳)=597万1,000円

③大学卒・・・勤続10年(32歳)=113万5,000円

勤続20年(42歳)=353万4,000円

勤続30年(52歳)=705万9,000円

どの学歴においても、勤続20年で受け取れる退職金は、勤続10年で受け取れる退職金の3倍以上だ。また、勤続30年で受け取れる退職金は、勤続20年で受け取れる退職金の2倍程度になっている。

全体的に「勤続年数の違い=退職金の違い」が見られる。これを見る限り、中小企業の退職金では年功制が重視されているといえるだろう。

ただし、これらはあくまで平均値であり、実際には会社ごとの退職金の算定方法、個々人の退職時のポジションなどによって金額は大きく変わる。また、上記の計算は新卒で入社した人を想定したもので、転職者のことは考慮していない。複数の企業を渡り歩いてきた人の場合、当然退職金のモデルはまったく異なるものになる。

退職金にかかる税金は?

退職金と給与では、税制面で大きな違いがある。また一時金として受け取る場合の課税方法と年金として受け取る場合の課税方法にも大きな違いがあるため、退職金を受け取る際には課税方法の違いも理解しておかなければならない。さらに退職金にかかる所得税(復興税を含む)や住民税の計算方法を確認しておこう。

年金として受け取る場合と一時金で受け取る場合

・年金として受け取る場合の課税される所得金額の計算

退職金を年金として受け取る場合は、総合課税となり雑所得として扱われる。雑所得は、公的年金や個人年金保険、副業で得る事業とはいえない収入など他の所得に含まれないものを指す。雑所得は、収入金額から必要経費を差し引いて計算するのが原則だ。

しかし公的年金のほか企業年金制度や確定拠出年金、確定給付年金制度などの一定退職金制度による退職金を年金として受け取る場合は、収入金額から公的年金等控除額を差し引いて計算することができる。公的年金にかかる雑所得以外の所得にかかる合計所得金額が1,000万円以下の場合、年金を受け取る者の年齢が65歳未満であれば最低60万円、65歳以上であれば最低110万円の控除が可能だ。

年齢や控除を受ける当人の所得、公的年金等の収入に応じて控除額の計算方法が異なる。そのため計算する際には、国税庁のホームページにある速算表を利用するのが便利だ。

・一時金で受け取る場合の課税される退職所得の金額の計算

退職金を一時金で受け取る場合、所得の税制面の計算方法は以下の3つの特徴がある。

- 分離課税の採用

- 退職所得控除が適用

- 「2分の1課税」が採用

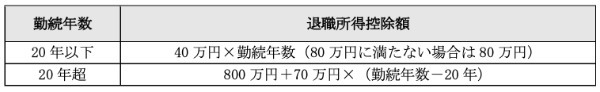

分離課税は、総合課税と異なり他の所得とは合算せずに独立して税金を計算し課税する方法である。また退職金には、退職所得控除が適用される。退職所得控除額の計算式は、勤続年数20年を境に計算方法が異なるため、注意が必要だ。

退職所得控除額の計算ができたら最終的に課税される退職所得の金額を以下の計算式で計算する。

・課税される退職所得の金額=(収入金額-退職所得控除額)×2分の1

一時金として受け取る場合の税金の計算方法

・所得税の計算方法

上述した退職所得金額の算出方法を使えば退職所得の金額がわかるため、所得税率を乗じれば税金の計算ができる。退職金を一時金で受け取ったときの所得税の計算式は、以下の通りだ。

所得税額 = 課税される退職所得の金額 × 所得税率 - 控除額

所得税の税率と控除額については、国税庁のホームページにある速算表を使えば効率的に計算できるので便利だ。なお退職金の支払いがあるまでに「退職所得の受給に関する申告書」を退職金の支払者に提出すれば源泉徴収だけで所得税と復興特別所得税の課税関係が終了する。

しかし「退職所得の受給に関する申告書」の提出がないと退職金の支給額から20.42%の税率で計算した所得税と復興税が源泉徴収されるため、注意しなければならない。この場合、自身で確定申告すれば適正な退職所得にかかる所得税との差額を清算することができる。

・住民税の計算方法

住民税は、所得税の計算で使用した課税される退職所得の金額に住民税率を乗じて計算するだけである。住民税率は、都道府県民税4%と市区町村税6%を合計した一律10%の税率だ。

住民税 = 課税される退職所得の金額 × 住民税率10%

中小企業で退職金を準備する方法

財務体力の乏しい中小企業の場合、社外の力を借りて従業員の退職金を確保しようとするケースも多い。ここでは、中小企業退職金共済と養老保険について紹介しよう。

中小企業退職金共済

中小企業退職金共済は、独力で退職金制度を導入することが難しい中小企業のために、国が制定した退職金制度である。

具体的な活用方法としては、まず会社の経営者が中小企業退職金共済の本部と「退職金共済契約」を締結して、毎月の掛け金を納めていく。その後従業員が退職すると、企業からではなく中小企業退職金共済の本部から退職金が支給される。

実際に支給される退職金の額は、基本退職金と付加退職金で構成される。基本退職金は、企業の掛け金の金額と、納付月数に応じて支払われる金額である。一方、付加退職金とは中小企業退職金共済本部の運用収入によって加算される金額のことで、2018年度は基本退職金額に0.0044%を掛けた金額が支給された。

養老保険

養老保険とは、契約期間中に被保険者が亡くなった場合は死亡保険金が支払われ、本人が生存したまま契約期間が終わった場合は満期保険金が支払われる保険である。民間の保険会社が金融商品として販売しており、個人だけでなく会社も加入することができる。

会社が養老保険に加入することで、万一従業員が在職中に死亡した場合は、死亡保険金を原資として遺族に「死亡退職金」が支払われる。従業員が無事に退職した場合は、満期保険金を原資に従業員の退職金に充てることも可能だ。従業員だけでなく、その家族のことも考えた仕組みといえるだろう。

養老保険は満期前に解約しても解約返戻金を受け取ることができ、満期に近いほど返戻金の額は高くなる。このように養老保険には貯蓄機能もあるため、退職金制度としても適しているのだ。退職金の積み立てに用いられる養老保険は、「福利厚生プラン」「ハーフタックスプラン」などとも呼ばれている。

中小企業退職金共済も養老保険も、定期的に少しずつ掛け金を積み立てていく計画的な退職金の準備方法である。退職一時金制度だと資金繰りに窮する中小企業にとって、積み立て型で準備していくことは有効といえるだろう。

資金ショートのリスクを避けるためにも、退職金の準備は計画的に

退職金制度は、法律で義務付けられたものではない。しかし、資金力の乏しい中小企業においても、長年働いてくれた従業員に報いるため多くの会社が導入している。退職金の計算方法には基本給連動型、定額制、ポイント制、別テーブル制があり、基本給連動型を採用している企業が多い。また、退職一時金制度のみでは資金繰りが苦しくなるため、企業年金制度の導入や中小企業退職金共済、養老保険を活用している企業もある。

中小企業の退職金に関するQ&A

Q1.中小企業の退職金はどれくらい?

中小企業の退職金を知りたい場合は、東京都産業労働局の「中小企業の賃金・退職金事情」(下記表は2018年版)を参考にするのもよいだろう。同調査では、東京都の中小企業の賃金や退職金に関するデータが公表されている。退職一時金制度のみを導入するのであれば定年退職時の退職金の平均額を目安に検討してはどうだろうか。

例えば退職一時金のみ導入している企業の例を挙げると平均額は、以下の通りだ。

中小企業の退職金は、学歴による退職金の差は小さく平均で1,000万円弱前後支給されていることがわかる。退職金制度は、企業が独自で導入する任意の制度であり必ずしも導入が義務付けられているわけではない。しかし従業員の採用や定着率を考えるならばできれば導入したい制度である。

Q2.中退共の掛け金はいくらから?

A. 中小企業退職金共済(中退共)は、中小企業の事業主が独立行政法人勤労者退職金共済機構と「退職金共済契約」を締結して毎月の掛け金を納め、従業員の退職金支払いに備えるための制度だ。掛け金は、5,000~3万円の間で16種類から選ぶことができる。途中で掛け金の金額を変更することができるのも中小企業としては活用しやすい。

パートなどの短時間労働者の場合は、2,000円、3,000円、4,000円の3種類のなかから選んで加入することも可能だ。掛け金の経費算入が認められ国から掛け金の一部が補助されることもあり中小企業の経営者・従業員の双方にメリットがある制度といえる。

Q3.中退共の退職金、もらえるのはいつ?

A. 中小企業退職金共済の退職金は、従業員本人が中退共に直接請求すれば退職時に直接従業員の口座に振り込まれる仕組みとなっている。退職者本人の退職時の年齢が60歳以上であれば一時金払い以外にも全部または一部を年金として分割して受け取ることも可能だ。実際に支給される退職金の額は、基本退職金と付加退職金で構成される。

しかし12ヵ月以上23ヵ月以下で退職する場合は、掛金納付総額を退職金が下回るため注意したい。

Q4.会社の退職金はいつもらえる?

A. 会社の退職金の支払時期は、就業規則などに定められている。退職金制度に法的な規制はない。会社に退職金制度を設けるかどうかも会社に任されているが、一般的には退職時や60歳や65歳など定年退職時に支払う制度となっていることが多いだろう。実際、中小企業のなかでも退職金制度を設けていない企業は少なくない。

退職金制度を導入するのであれば労働条件通知書や労働契約に退職金制度の内容を明示する必要があり就業規則にも定めなければならない。具体的には、以下の3点を明示する必要がある。

①退職金制度の対象となる従業員の範囲

②退職金の額の決定方法、計算方法、支払方法

③退職金を支払う時期

退職金制度がない場合は、退職金に関して何かを明示・明記する必要はない。しかしパートタイム・有期雇用労働法においては、アルバイトやパートを雇い入れた場合に「退職金の有無」を明示する義務が定められている。もちろん正社員として雇用する場合にも退職金制度の有無は入社前にきちんと説明するのが会社としての礼儀といえるだろう。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・THE OWNER編集部

(提供:THE OWNER)