「黒字」や「赤字」という言葉は、家計・財政・企業会計などで広く用いられている。良し悪しを問われた場合は、黒字が望ましいとされているのが一般的だ。しかし、経営においては必ずしもそうとは限らない。黒字であっても経営危機に陥り、赤字であっても経営上のメリットを享受できる場合もある。経営者としては、表面上の意味だけでなくさまざまな切り口での黒字・赤字の見方をするべきだ。

本記事では、経営における黒字・赤字の意味や見方、それぞれの良し悪しについて解説する。

目次

そもそも黒字、赤字とは?

黒字とは、収入や収益が支出や費用を上回って剰余が生じた状態、または剰余そのものを指す。一方、赤字は支出や費用が収入や収益を超過している状態、また超過額そのものである。一般的には、金銭の出入りにおいて「入り」が多くて結果がプラスになれば黒字、「出」が多くて結果がマイナスになれば赤字とされる。

しかし企業経営においては、損益(利益のプラスマイナス)によって「黒字(赤字)経営」や「黒字(赤字)決算」などとして用いられることが多い。

黒字と赤字は損益計算書で確認できる

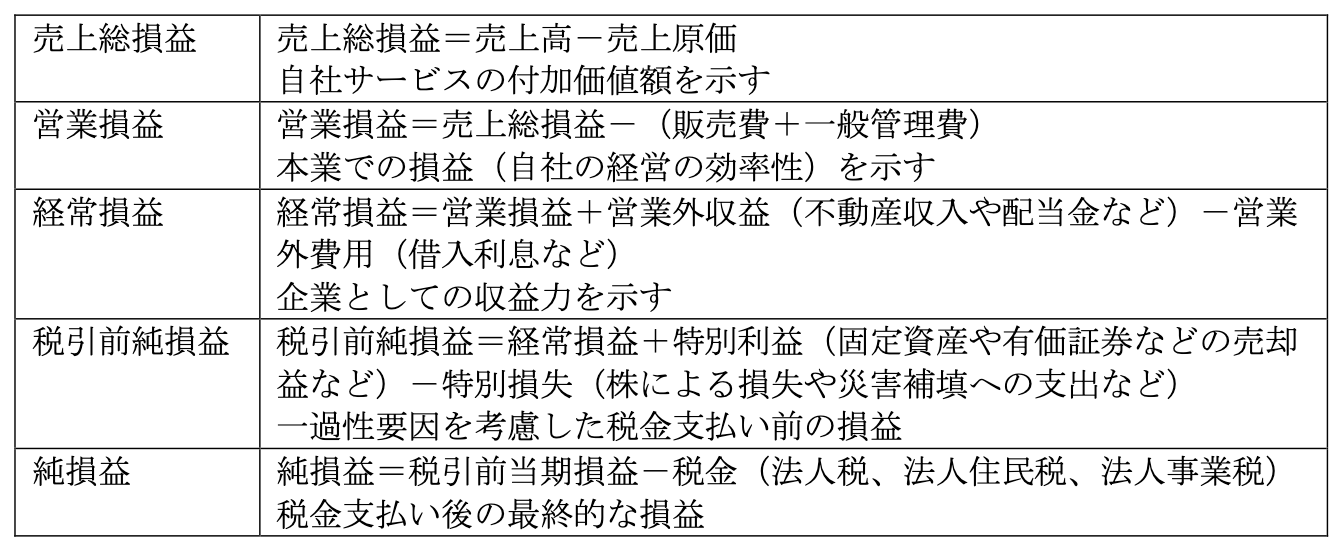

ひとくちに損益といっても企業会計上、5つの損益に分けられる。なかでも経営が黒字または赤字であるかは「営業損益」「経常損益」「純損益」の3つが問われるのが一般的だ。これらは、損益計算書で確認できる。

なぜなら損益計算書は、収益・費用・利益の3つの要素で構成されており、1年間でどれくらい利益を上げたか(損をしたか)、つまり経営成績を示す決算書であるからだ。

これを見てわかるように、会社が本業での稼ぎがプラスかマイナスかによって「営業利益」が黒字か赤字かが問われる。これは、事業活動の効率性を示し、投資家などにとっても重視される部分だ。

営業利益が黒字であっても、投資などで大きな損失を出したり、借入金が多く利息負担が大きかったりする場合は、「経常利益」が赤字になってしまうことがある。「経常利益」が黒字と赤字のどちらになっているかは、銀行融資における金利交渉や補助金、助成金の活用といった事業以外の経営手腕を問われることが多い。

「純利益」は、例えば「古い社屋を売却した」「自然災害で巨額の損失を被った」「大規模なリストラをして巨額の支出があった」など、通常の経営活動には含まれない例外的な「特別利益」や「特別損失」を差し引き、さらに税金の支払い分を差し引いて計算される。

事業年度内に発生したすべての収益からすべての費用を差し引いて計算されるため、理論的には、会社の純資産(資本)の増加と一致する。純利益が黒字の場合は、企業活動におけるすべての収益が費用よりも大きく、その事業年度において会社の純資産(資本)が増加したことを示している。

キャッシュ上の黒字・赤字も

一般的には、黒字が望ましい。しかし、黒字なのに倒産したり赤字なのに倒産しなかったりする企業もある。近年では、前者の黒字倒産が増えていることをご存じだろうか。会計上の黒字・赤字は、実際のキャッシュフロー(現金の出入り)が常に反映されているとは限らない。例えば、仕入れた商品の支払いをして、半分しか売れていない状態を考えるとわかりやすい。

多額の棚卸資産が計上されるため、損益的には黒字となるが資金的には収支がマイナスだ。単に損益上の黒字・赤字で経営状況を判断し、キャッシュ上の黒字・赤字に意識が行き届いていなければ、黒字倒産に陥る可能性もある。資金の出入りには、タイムラグがあるのが通常であり、経営者としてはキャッシュ上の黒字・赤字についてもしっかりと意識することが大切だ。

黒字にも赤字にも良し悪しがある

黒字でも倒産リスクがあるのに対し、赤字であることによって経営上のメリットを享受できる場合もある。ここでは、黒字・赤字それぞれの利点や不安点を整理しておこう。

黒字の利点

黒字の利点は、なんといっても融資を受けやすいことだろう。中小企業の経営と銀行からの信用は、切っても切り離せない。銀行は、その会社に対する融資を、これまでの取引状況や違法行為・行政処分の有無などに加えて、決算書でも審査する。

この際、銀行が決算書で注目するポイントとして最も重要なことは、「黒字であること」だ。黒字であることは、企業の稼ぐ能力、すなわち債務を返済する能力そのものと見なされる。

継続的かつ安定的に収益を上げ、資金を返済に回すことができるかどうかを判断するにあたって、「黒字であるかどうか」は極めてわかりやすく、かつ重要な判断基準なのだ。また、株式会社においては株式価値向上も期待できる。利益が出ることで配当還元が期待でき、株主からの評価も高まりやすい。

黒字の注意点

前述したとおり、損益的に黒字でも実際の収支が反映していない場合もある点には注意が必要だ。企業の銀行口座残高が著しく少なくなると手形の決済ができなくなる。これを不渡手形といい、6ヵ月以内に2回不渡手形を出すとその銀行との取引が停止されてしまう。これにより事実上の倒産となってしまうのだ。

キャッシュフロー表の作成は、未上場企業に義務づけられていないが、キャッシュフロー表の作成および確認の習慣づけが大切だ。また、黒字によって税負担が増える。法人税や法人住民税、法人事業税などの発生はキャッシュの流出である点においてもキャッシュフロー表の重要性がわかるだろう。

赤字の利点

赤字であれば法人税が発生しない。また、青色申告法人であれば「欠損金の繰越控除」として翌事業年度から10年間、損金に算入できるため、法人税を軽減できる。また、前年度の納付分の還付を請求できるといった利点がある。

赤字の注意点

過去3年間で2回以上赤字があると、安定的に収益を上げる能力がない企業と見なされ、融資審査ではかなり不利になってしまう。一時的な要因による業績の落ち込みであっても、審査では厳しく評価されることもある。

当然ながら赤字経営によって融資も劣り、財務状態が脆弱化すれば倒産の危機に陥る可能性もある。赤字決算はできる限り避けたいところだ。

黒字体質を継続するためには?

どの企業でも、業績が悪化してしまうことはある。一時的に赤字になってしまうことは仕方がないが、できる限り赤字の発生を防ぎ、継続的に黒字となるよう財務体質の改善に努めたい。黒字体質を継続するために大切なのは、冒頭で説明した損益計算書上の損益ごとに黒字・赤字の状態を確認し、どの部分で黒字・赤字の状態になっているかを分析することだ。

それによって対策すべき手段を正確に把握しやすく、経営の効率性を高めやすい。例えば、退職金の引当金計上をしたり、特別償却を積立金として処理したりすることで、特別損失の発生を抑えることができる。

戦略的に黒字を計上するためには、ビジネスの持続的な拡大のみならず、税理士などとよく相談して戦略的な会計処理を行うことも必要なのだ。

黒字倒産・赤字倒産を防ぐために経営者が注意すべきこと

黒字であっても赤字であっても、経営者が回避すべきことは倒産だ。

倒産とは、債務を支払うことができず、事業を継続することができない状態のだ。債務の支払い先は、銀行などの借入先だけでなく取引先や従業員なども含まれる。取引先に対しては、仕入代金を振り込みできないほか、前述した手形の不渡りなどがあり、通常は支払期限を延ばしてもらうよう交渉したり、新規の借入を起こしたりして倒産を回避するのだが、それも難しい状態が倒産だ。

また、従業員に対しては給料が払えない状態になって事業閉鎖するということも良く聞く話ではないだろうか。自社が倒産することによって経営者および経営者の家族はもちろん、従業員、取引先、融資元金融機関、株主など、企業をとりまく多くの人に経済上の悪影響を与えることになってしまう。

経営者としてはその責任をあらためて意識するとともに、倒産回避に努めて欲しい。そのために経営者がやるべきことをあらためてまとめておく。

- 損益計算書で黒字・赤字の状況を分析する

- キャッシュフロー(流出するお金と流入するお金の流れ)を正確に把握し、資金がショートしないように努力する

- 資金繰り表でキャッシュフローを管理するなど、資金が足らなくなる場合に備えるには、経営者は、自社の損益だけでなくキャッシュフロー(流出するお金と流入するお金の流れ)を正確に把握することが大切だ。また、資金がショートしないように努力するとともに、資金繰り表でキャッシュフローを管理するなど、資金が足らなくなる場合に備える必要がある。

キャッシュフローの把握に役に立つのが、キャッシュフロー計算書や資金繰り表だ。中小企業の場合、キャッシュフロー計算書の作成は義務づけられていない。しかし、倒産回避という面では損益計算書や貸借対照表に匹敵するほど重要度の高い財務諸表といえる。

キャッシュフローを良好な状態にするには、仕入代金の支払いをできるだけ先に延ばし、売上はできるだけ早く入金してもらえるよう努力すべきだ。キャッシュフローの改善は、無駄な投資や過剰な在庫を抑えたり、代金が前払いのビジネスを持ったりすることでも実現できる。キャッシュフローを常にプラスにすることで倒産を防ぐこと、これは経営者にとって最も大事な仕事と言えるだろう。

無料の会員登録でより便利にTHE OWNERをご活用ください

他ではあまり登壇しない経営者の貴重な話が聞けるWEBセミナーなど会員限定コンテンツに参加できる、無料の会員登録をご利用ください。気になる記事のクリップや執筆者のフォローなどマイページからいつでも確認できるようになります。登録は、メールアドレスの他、AppleIDやtwitter、Facebookアカウントとの連携も可能です。

※SNSに許可なく投稿されることはありません

(提供:THE OWNER)