個人事業主が事業承継を行う場合には、後継者の選択はもちろん、贈与や相続といった税務に関わる問題など、法人と違った問題や難しさがある。しかし、事業承継時の贈与や相続にかかる税負担が軽減されるなど、国は個人事業者の事業承継を促進させるための整備を進めている。自分が育て上げた事業を次世代にも引き継ぎたい人は、ぜひ活用するといいだろう。

ここでは、個人事業主が事業承継を成功させるための具体的な方法や進め方など、個人事業主の事業承継の詳細について解説していく。

目次

個人事業主の事業承継とは?

個人事業主の事業承継とは、現事業主が所有する事業資産を後継者に引き継ぎ、後継者が新たに個人事業主となって事業を開始することだ。一般的に事業主の引退、または死亡によって後継者に事業を承継することは個人も法人も同じだが、経営者の所有する株式や出資を後継者に承継する法人の事業承継とは違いがある。

これは、個人事業主が個人主体となって事業を営む者のことであり、経営権や財産権はその事業主一人に属しているためだ。そのため、個人事業主の事業承継においては、いったん事業を廃止・後継者が事業を開始という形の手続きが行われる。なお、個人事業主の事業承継においては「親族内承継」「従業員承継」「第三者承継(M&A)」の3つの方法がある。

個人事業主が事業承継で引き継ぐもの

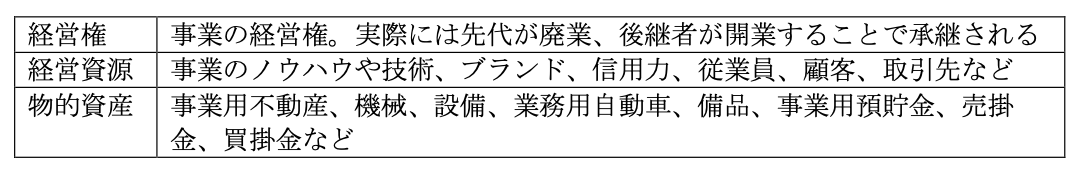

個人事業主の事業承継によって後継者に引き継ぐ資産を大別すると以下の3つだ。

個人事業主の事業承継を取り巻く環境

中小企業庁の「小規模企業白書(2019年)」によると、中小企業のうち個人事業主が占める割合は52.0%で、過半数を超えている。一方、純粋に数だけに着目すると、年々減少傾向にあり、1999年は306万者だったが、2016年は186万者に減少している。個人事業主の数は、17年間で約6割にまで減少したということだ。

また、個人事業主の年齢分布は、2000年には50歳から54歳が最も多かったのに対し、2015年と2018年では70歳以上が最も多くなっている。このことから、個人事業主の高齢化が進み、廃業や承継といった出口戦略の選択を迫られている現状がうかがえる。

個人事業主の事業承継の方法は?売却・贈与・相続の違い

先に見たように、個人事業主の事業承継では、「経営権」「経営資源」「物的資産」を後継者に承継することになる。事業用の不動産・機械設備・物品などの資産や負債などの物的資産の財産権もすべて後継者に移転されることになるが、その方法には「売却」「贈与」「相続」の3つがある。それぞれについて説明する。

個人事業主が事業承継する方法1:売却

売却では、現経営者である個人事業主が後継者から金銭を受け取って、事業用資産を引き継ぐことになる。第三者承継では、売却を選択することがほとんどだ。

現経営者である個人事業主にとっては、事業用資産に応じた対価を受け取れるメリットがあるが、売却価格に応じた所得税を納税する必要性が生じる。

確定申告を税理士に任せている個人事業主もいるだろうが、年末にバタバタしないよう、譲渡所得税の申告準備を早めにしておきたい。

個人事業主が事業承継する方法2:贈与

贈与では、贈与契約に基づき事業資産の承継を行う。一般的に子どもや親戚などを後継者とする親族内承継で行われることが多いが、親族関係にない第三者に対して行うことも可能だ。贈与の場合、生前に承継できるため経営が後継者に移ったあとも事業の展開状況を見守ったり、技術やノウハウなどにおいてサポートしたりできるメリットがある。

一方、事業用資産を贈与した場合、資産を引き継いだ後継者は贈与税を負担しなければならないため注意したい。納税資金の準備や、贈与税を抑えるための対策などといった検討が必要となるだろう。

個人事業主が事業承継する方法3:相続

個人事業主が死亡した場合は、相続人が相続という形で事業用資産を引き継ぐことになる。

基本的に相続の場合は、相続人同士が遺産分割協議を行って相続財産を分割することになる。遺産分割協議では、事業用資産も個人用資産もすべて同等に扱われる。そのため、事業用資産の評価額が高いと、事業を承継しない他の相続人が遺産分割の内容に同意しない可能性もある。遺産分割が終わらなければ、不動産の登記手続き等ができず、相続税の申告もできない。

相続人同士で裁判になれば、高額な弁護士費用などが発生して事業の承継や存続どころではなくなる。個人事業主の死亡にともない事業を廃止する場合にはまだ良い。しかし、事業が順調なうちに相続が発生した場合は従業員や顧客、取引先などにも迷惑がかかることも十分に考えられる。

そのため、後継者がスムーズに事業用資産を引き継げるように、相続について明記した遺言を作成し、事業の後継者以外の相続人にも周知しておくなどの対策が必要だろう。

事業承継に関する税制度

贈与や相続による事業承継では、後継者に贈与税や相続税が発生するが、いずれも後継者が個人として納税することになる。事業用資産によっては課税価格が大きく、納税額が個人の負担能力を超える場合もあるかもしれない。しかし、それによって事業承継をあきらめざるを得ない事態になることは避けたいものだ。

そこで、活用したいのが個人事業主の事業承継に関する税の優遇制度である。以下で主な制度を紹介していく。

個人版事業承継税制

個人版事業承継税制は「経営承継円滑化法」に基づく2019年1月1日~2028年12月31日までの10年間の特例制度である。この間に個人事業の後継者である受贈者、または相続人等が一定の事業用資産(特定事業用資産)を贈与または相続等により取得した場合、その特定事業用資産にかかる贈与税・相続税の納税が猶予・免除されるというものだ。

ただし、納税猶予・免除を受けるためには、経営承継円滑化法に基づき贈与または相続のあと一定期間内に後継者が都道府県知事の認定を受けたり、事業継続したりすることなどの要件がある。なお、特定事業用資産は先代事業者の事業の用に供されていた資産で、先代事業者の贈与または相続開始年の前年分の事業所得にかかる青色申告書の貸借対照表に計上されている以下の資産のことである。

- 事業用の宅地等

- 事業用建物

- 減価償却資産

小規模事業用宅地等の特例

小規模事業用宅地等の特例は「被相続人の土地のうち事業後継者が相続した一定要件を満たす事業用宅地の相続税評価額を400平方メートルまで最大80%減額できる」という相続税の特例だ。貸付事業用宅地や居住用宅地もある場合は、限度面積が判定される。なお、本特例の適用を受ける場合は、相続税の申告期限までに事業を引き継ぎ、その申告期限までその事業を営んでいるなどの要件がある。

個人事業主の事業承継を成功させる2つのポイント

続いて、個人事業主が事業承継を成功させるために押さえておきたいポイントを解説する。

1.早いうちから事業承継の検討を始める

事業承継を検討するのに、早すぎるということはない。もちろん、後継者の年齢や状況に応じてタイミングを計る必要はあるだろうが、いつ事業承継に向けて動き始めてもいいよう、情報収集はしっかり行っておくようにしたい。

個人事業主の事業承継では、事業用の不動産と自宅が同じであるなど、法人とは違った形で相続の問題が発生することもある。事業を引き継ぐ後継者以外の相続人にも配慮が必要になるため、弁護士などの専門家に相談し、助けを借りながら進めていくといいだろう。

第三者承継(M&A)を選択するならば、売却候補先の探索や見極めなどを考慮して、事業承継を考える数年前から動き始める必要がある。

M&Aを進めるにあたって、公的な事業売却支援サービスやM&A仲介業者などの民間サービスを利用しながら、買い手候補先の探索を開始した方がいいだろう。事業の特徴や強みをM&A支援サービスの担当者に伝えることで、M&Aによって相乗効果が生まれる買い手候補先を探してもらえる可能性も高くなる。

2.事業承継の専門家に相談する

事業承継には、法務や財務などの専門知識が要求されるため、専門家の手を借りることが必要だ。自分たちだけで事業承継を進めてしまうと、後々大きな税務リスク・法務リスクが後継者の身に降りかかることもあるのだ。

事業承継の手続きとして、現経営者である個人事業主は、「個人事業の廃業届出書」や「給与支払事務所等の廃止届出書」などを提出しなければならない。また、後継者は「個人事業の開業届出書」などの提出義務があるが、開廃業にともなう手続きは複雑なので、税理士などの専門家にきちんと依頼するようにしたい。

どうしても開廃業に関わる手続きを個人行いたいならば、税務署に直接足を運んで手続きをするといいだろう。

粘り強く後継者を探すことが事業承継の成功につながる

個人事業主の事業承継は、先代事業者が廃業し、事業用資産を後継者に引き継ぐものだ。その方法には「売却」「贈与」「相続」の3つがあるが、後継者が多大な税負担を強いられ、事業承継に至らないという可能性も考えられる。

こういった事態を避ける対策として、個⼈版事業承継税制や小規模事業用宅地の特例などを活用し、早いうちから計画的に取り組むことが大切だ。

文・木崎涼(ファイナンシャルプランナー、M&Aシニアエキスパート)

無料の会員登録でより便利にTHE OWNERをご活用ください

他ではあまり登壇しない経営者の貴重な話が聞けるWEBセミナーなど会員限定コンテンツに参加できる、無料の会員登録をご利用ください。気になる記事のクリップや執筆者のフォローなどマイページからいつでも確認できるようになります。登録は、メールアドレスの他、AppleIDやtwitter、Facebookアカウントとの連携も可能です。

※SNSに許可なく投稿されることはありません

(提供:THE OWNER)