「不動産はインフレに強い」「インフレ時代に向けて不動産投資をするべき」というニュース報道やネット記事などを見聞きしたことはないでしょうか。不動産投資に勧誘するうたい文句のなかにも「不動産は実物資産だからインフレに強い」というものがあります。はたしてこれは本当なのでしょうか。本当の場合は、なぜ不動産投資はインフレに強いのかその根拠も気になるところです。

そこで本記事では、これからやってくることが確実視されているインフレ時代に向けてインフレと不動産の関係について解説します。

目次

そもそも、インフレってなに?

インフレとは、略語で正式名称はインフレーション(Inflation)です。一般的に物価が上昇する現象と理解されていますが、そこには以下の2つのパターンがあります。

- 好景気になり消費意欲が向上すると物がよく売れるため、供給不足になって物価が上昇するパターン

- 通貨の発行量が過剰になりお金の価値が相対的に低くなることで物価が上昇するパターン

このどちらか、もしくは両方が同時に進行することによって経済がインフレ状態となります。逆に物の値段が下がって通貨の価値が高くなるのは、デフレ(デフレーション)です。日本は、バブル景気にわいていた時代にインフレが進行しました。しかしバブル崩壊後は、長らくデフレ状態が続きその時期は「失われた〇〇年」とよく表現されます。

インフレが進行すると物価が高くなる……この重要な1点を押さえておいてください。

インフレにも種類がある

インフレの進行が現実味を帯びてくるとニュース報道などで「よいインフレ」「悪いインフレ」といった言葉を見聞きすることが多くなりました。同じインフレであっても善悪があるわけですが、それはどのように違うのでしょうか。よいインフレとは、景気が拡大して消費が活発になることで人件費や原材料費が高騰し、それを価格転嫁することによって起きる物価上昇です。

一方で2022年に起きているインフレは、悪いインフレと分類できます。なぜなら以下のような理由で物価上昇が続いているからです。

- コロナ禍による金融緩和でお金がだぶついている

- コロナ禍による経済の停滞で供給不足になって物価が上昇している

- ウクライナ戦争によってエネルギー供給不安が起きさまざまな商品価格が高騰している

- 日米金利差拡大による円安が進行して輸入コストが増大している

景気が拡大しているわけでもないのに上記のような理由で物価が上昇しているのは、やはり悪いインフレといわざるを得ません。

世界中で進むインフレの2つの理由

そもそもなぜ2021~2022年にかけて世界各国でインフレが進行しているのでしょうか。そこには、主に以下の2つの理由があるといわれています。

サプライチェーンの停滞による影響

全世界で起きた新型コロナウイルスのパンデミックに伴い海外工場の停止や物流の寸断などサプライチェーンに多大な問題が生じました。巣ごもり消費と呼ばれるネット通販の拡大で物流ニーズが増大となるも輸送体制が追い付かず結果としてサプライチェーンが停滞する事態が続出したのです。物流の停滞を解消するためには、トラックドライバーを大量に雇用しなければなりません。

しかし、そうなるとドライバー不足が起きて人件費が高騰につながります。それが物流コストに転嫁されて価格が上昇するなどコロナ禍がもたらした影響には非常に大きいといえるでしょう。

米国の金融引き締め政策

米国のFRB(連邦準備制度理事会)は、インフレに対抗するために2022年5月4日、22年ぶりに0.5%の利上げ、同年6~7月も同幅の利上げに踏み切っています。これまでFRBは、コロナ禍による経済へのダメージを軽減すべく米ドルを大量に供給する金融緩和を行ってきました。しかし、インフレを誘発しているとして逆に金利を上げ市中のお金を吸収する金融引き締めにシフトしたのです。

日本は、依然としてマイナス金利状態のため、日米金利差が拡大すると円売りドル買いにつながりやすくなり円安が日本のインフレ化に拍車をかけています。

インフレに有利な価値が落ちにくいモノとは

今後日本もインフレになっていく前提として資産防衛の観点からインフレに有利なモノ、価値が落ちにくいモノをしっかりと押さえておきましょう。以下の2つの資産は、インフレに強いモノの代表格です。

- 借入金

- 現金や有価証券以外の実物資産

借入金

借入金とは、金融機関などからの借金のことです。インフレでは、お金の価値が相対的に低くなるため、借りているお金の価値も低くなります。100万円の借金がある場合、例えばインフレが進行して物価が2倍になったとするとお金の相対的価値は半分となるのです。額面は100万円の借金でも実質的には50万円分の借金となります。

ただし、インフレを抑制するために米国のように金利を高くするような政策がとられると変動金利でお金を借りている場合は、金利の上昇が起きて実質的な返済負担が増える可能性はあります。

現金や有価証券以外の実物資産

インフレでは、お金の相対的な価値が下がると先述しました。ここでいう「お金」には、現金や有価証券などが含まれこれらの価値は低くなってしまいます。

その一方で不動産や貴金属などの実物資産は、物価上昇とともに価値が高くなるため、インフレでは実質的な価値が高くなる資産です。家電や自動車なども物価上昇によって価値が高くなります。そのためインフレになる前に購入することが資産防衛につながるでしょう。ただしこれらのモノは、消費財となるため、いつかは無価値になってしまいます。

一方で不動産や貴金属などは、時間の経過だけで価値がなくなることはないため、インフレに強い資産の代表格です。

インフレに強い投資商品の種類

投資商品の観点からインフレに強い商品として挙げられるのは、先述した不動産や貴金属などの実物資産です。貴金属の代表格といえば金(ゴールド)。以下の金価格チャートをご覧ください。

2020年に高値をつけているのは、コロナショックによる株の暴落を受けて安全資産である金(ゴールド)に資金が流れた影響によるものです。金価格は、2021年4月にかけて下落傾向でしたがその後じりじりと上昇を続け2022年5月時点で再び高値圏にあります。これは、インフレの進行によって実物資産を志向する投資マネーが流入していることが原因といえるでしょう。

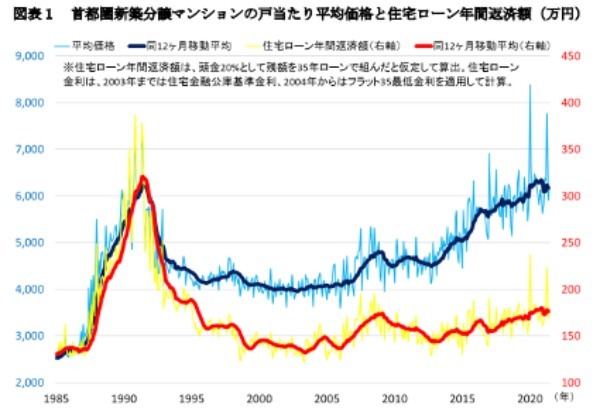

不動産についても大都市圏を中心にマンション価格の高騰が顕著です。以下は、1985年からの首都圏マンション価格推移を示すグラフとなります。

すでにバブル期を超える高騰となっており、これについてもインフレの進行と関係があるといえるでしょう。

不動産投資がインフレに強いのは「物価上昇」と「借入金」があるから

不動産投資がインフレに強いといわれる理由は、「物価上昇」と「借入金の実質的価値が低くなること」の2つです。多くの場合、不動産投資では銀行など金融機関からお金を借りて物件の購入資金を工面します。インフレが進行すると所有している物件の価値が高くなるだけでなく借入金の実質的価値は低くなるため、理論上は返済が楽になるでしょう。

この2点の理由からインフレになると借入金を伴う不動産投資は、有利といえます。購入後の不動産価格上昇で売却益を狙うことも可能です。また長期保有をする場合でも借入金の返済が楽になるため、不動産による資産形成のスピードが速くすることが期待できます。

物価が上がれば金利が上がる、金利が上がれば不動産価格が下がる

土地や建物は、実物資産となるため、不動産価格は物価上昇に伴って伸びていくはずです。基本的にこのロジック自体は、間違っていませんが反論の余地もあります。物価上昇の影響を受けたり、国によるインフレ抑制の目的で市場金利が上昇したりすると不動産価格が下がるというものです。物価と金利は、密接な関係にあります。

インフレターゲット政策のもと日本政府と日本銀行は、マイナス金利を導入しました。金利を徹底的に下げることで市場にお金を大量供給して経済を刺激し物価の上昇につなげる目的です。もし狙い通り物価が上がったら今度は金利を上げる必要が生じます。なぜなら市場にお金がだぶついたままでは、お金の価値が下がり行き過ぎたインフレが起こってしまう可能性があるからです。

市場金利が上がれば銀行の貸出金利も見直しされ上がります。変動金利でローンを組んで不動産を買う人にとっては、支払総額が増えるでしょう。金利上昇に伴い不動産が売れにくくなると、不動産価格を下げざるを得なくなります。つまり、物価が上がると不動産価格は下がるのです。ただし、これはあくまでも経済や相場のセオリーをツギハギしたような話です。

実際にその場面になってみないとどうなるかはわからない部分があります。「物価も不動産価格も似たようなもの」といえるほど単純なものではないことはたしかです。

地価と物価は連動する傾向にある

不動産価格と物価の関連性を探る研究はいくつかあり、例えば日本銀行金融研究所「バブル期の金融政策とその反省」では、地価が物価に先行して動く関係が示されています。同じ期間で比べると両者の関係はほとんどありません。数字が高いほど比例することを示す相関係数はほぼゼロですが、タイムラグがあるとしています。

物価と第4四半期(約1年前)の地価との相関係数は、0.3と若干の相関を示唆。(相関係数の最大は1のため、高いほど関連性があるとみなせます)データの対象期間は1967~1999年です。もう少し細かく見ていきましょう。株式会社都市総合研究所の「不動産レポート2014」は、地価とさまざまな景気指標の関連を詳細に分析しています。

データの抽出期間は、先ほどの研究と異なり2003~2013年までの間です。全国消費者物価指数と地価の相関係数は0.46と中程度の相関。詳細に見ていくと6大都市が0.72、東京都区部の工業地が0.75と高い相関を示しています。同じ東京都区部でも住宅地は0.26と弱い相関です。実証研究によるとたしかに「地価と物価は連動する傾向にある」といえます。

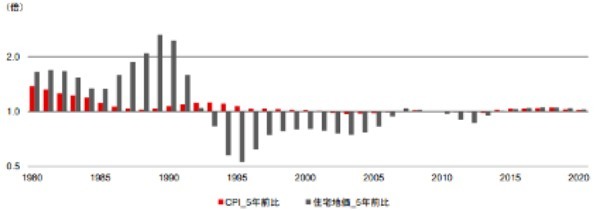

東京の住宅地を除くと大都市ほど連動しやすい傾向です。別のデータからも大都市の地価と物価との連動性が見られます。こちらは、1980~2020年までのCPI(消費者物価指数)と6大都市の地価の相関を示すグラフです。

2015年ごろまでは、あまり相関性は見られません。しかし2015年以降は、物価と大都市部の住宅地を5年保有した場合との相関性が観察できます。

インフレが起こればローンは目減りする

実際に不動産投資を行う場合、不動産価格以外の要素にも注目する必要があります。多くの人は、購入する際、ローンを利用することになるでしょう。先ほども少し述べましたが、ここでもインフレや金利との関わりについても解説します。投資向けローンの多くは、変動金利です。インフレに伴って市場金利が上昇すると金利負担が増えるでしょう。

ただし、あまり心配する必要はないかもしれません。なぜならインフレが起こったころには、返済が進んでおり利息計算のもととなる元金が減っている可能性が高いからです。それに金利が上がったとしても返済額は、「5年ルール」や「125%ルール」などを採用している金融機関であればすぐに増えません。一方、インフレが起きれば借り入れしている元本の実質的な価値は減ります。

なぜなら先述したように物価が上がってもローンの額面は変わらないからです。これも返済が進んでいれば与える影響は少ないでしょう。金利の上昇分はカバーできるかもしれません。

不動産投資なら何でもよいわけではない

不動産投資がインフレで有利になることが理解できたのではないでしょうか。しかし収益不動産を購入して賃貸経営を始めれば誰でも成功できるわけではありません。不動産「投資」というだけあってリスクはつき物です。ここでは、以下の4つのリスクと注意点について解説します。

- 空室が発生するリスク

- 家賃滞納が発生するリスク

- 老朽化や修繕費用発生のリスク

- 売却時のリスク

空室が発生するリスク

空室は、不動産投資における最大のリスクです。空室になると入居者から入るはずの家賃収入がなくなってしまうため、ローンを利用している場合は返済計画にも狂いが生じてしまいます。空室が長期化すると「入居者がつかないから売却」という選択肢も難しくなるでしょう。そのため空室になりにくい物件を選ぶことは、不動産投資の生命線です。

このように入居者がいてはじめて成立する不動産投資ならではの特性もリスク要因の一つとなります。

家賃滞納が発生するリスク

せっかく入居者がいても家賃を継続して支払ってもらえなければ賃貸経営は成立しません。そのため家賃滞納も不動産投資におけるリスクの一つです。2021年6月に公益財団法人日本賃貸住宅管理協会日管協総合研究所が発表した「日管協短観」によると2020年上期と下期における家賃の滞納率は、以下のようになっています。

| エリア | 2020年上期 | 2020年下期 |

| 首都圏 | 4.2% | 4.1% |

| 関西圏 | 7.2% | 8.2% |

| 全国平均 | 5.2% | 5.0% |

滞納率は、首都圏よりも関西圏のほうが高めです。全国では約5%の滞納が発生しています。この程度の比率で滞納は実際に発生しているので、すべての不動産オーナーが意識しておくべきでしょう。

老朽化や修繕費用発生のリスク

実物資産は、インフレに強いことが魅力です。しかし不動産は、経年に伴い老朽化したり必要に応じて修繕などのメンテナンスをしたりする必要があります。「少々傷んでいても使える」といった代物ではありません。なぜなら、老朽化したまま放置していると空室リスクが高くなったり資産価値が低下したりしてしまうからです。

時間の流れに抗うことはできないため、不動産投資をするうえでは必ず考慮しておきたい費用といえます。こうした費用は、修繕積立金の形でプールしていくのが一般的です。

売却時のリスク

「いらなくなったら売る」というのは、不動産でも同じです。しかし不動産は、手軽にいつでも売却できるわけではありません。買い手がいなければ売却することはできないため、一定期間の売却期間を要します。この点は、株式やFXなどほかの投資との大きな違いです。そのため「今すぐお金が必要」という事態でもすぐに現金化するのは難しくなります。

またあまり売却を急ぎすぎると買い手に足元を見られてしまい思うような金額で売れないリスクもあるでしょう。このリスクは「流動性リスク」とも呼ばれ簡単に売買ができない不動産ならではのものです。

インフレだけでなくデフレにも強い不動産投資を成功させる3つのポイント

ここまで「不動産投資はインフレに強い」と述べてきました。しかし不動産投資は、家賃という現金収入が定期的に入ってきたり金融市場の変動による影響を受けにくかったりするため、デフレにも強い特性があります。ただその強みをしっかりと形にするには、あくまでも物件購入で失敗しないことが大前提です。成功する物件でなければインフレやデフレへの強さを発揮できません。

ここでは、物件選びにおいて以下の3つのポイントを解説します。

- 資産価値が持続する物件であること

- 最初は少額から始めるのがセオリー

- しっかり勉強して自分で決める

資産価値が持続する物件であること

不動産投資は、長期目線で取り組む「事業」となるため、以下の2点が特に重要です。

- 安定的な家賃収入が長く入り続ける

- 売却したとしても高く売れるように資産価値が保たれている

そのために必要なのは、長期間にわたって価値が維持される物件を選ぶこと。不動産は、動かない資産と書くだけあって立地条件が資産価値に大きく影響します。例えば以下のような立地はプラス要因です。

- 都心から近い

- 交通アクセスがよい

- 最寄り駅から徒歩10分以内

- 治安が良好

- 公園や学校、病院などの施設が近くに充実している

建物は、経年に伴い劣化していきますが土地が劣化することがありません。そのため立地条件に恵まれた不動産をしっかりと選ぶことが不動産投資を長期的に成功させる秘訣です。魅力のある立地条件であれば人が集まりやすいため、入居者探しにも苦労せずに済むでしょう。日本は、人口減少社会となることが予測されています。

そのため、全国的に人口が減少しているなかでも将来に向けて人口が減りにくく、過疎化しにくいエリアを選ぶことも空室リスク対策として重要です。

最初は少額から始めるのがセオリー

マイホームは、人生最大の買い物といわれるように不動産は高額商品の代表格です。区分マンション投資であっても数千万円クラスの物件を購入する必要があります。そのため、どうしても初期投資が高額になりがちです。いくらインフレに強い不動産投資といっても100%成功が確約されているわけではありません。

そのため、リスク管理の意味からも最初は少額から始めるのがセオリーです。これは、株式やFXなどでも同様で初心者は少額から始めるべきというのは多くの入門書で指南されています。一棟マンションの場合、億単位になることが多い傾向のため、最初は手堅く区分マンション、そのなかでも比較的価格の安い物件から狙ってみるのがよいでしょう。

しっかりと勉強して自分で決める

投資は、不動産投資に限らずすべて自己責任です。そのため最終的な投資判断は、自分で決める必要があります。「他人にもうけ話をもってくるような人はいない」という点に十分留意して、営業担当者のセールストークになびいてしまわないようにしましょう。営業担当者が勧めてくる物件が本当に自分にとってメリットのある物件かの保証はありません。

むしろ「営業担当者が売りたい物件」でしかない可能性もあります。不動産投資が成功するか否かは、物件選びと資金計画にかかっているといっても過言ではありません。そのため、身の丈に合った物件を自分で選んで自分で決めるスタンスを忘れないようにしましょう。もちろん、不動産会社から提案を受けること自体が悪いわけではありません。

不動産投資に強い会社が厳選した物件を提案してくれることもあります。しかしその場合も説明をすべて鵜呑みにするのではなく自分で勉強して自分で考えて自分で決めるようにしてください。現代は、ネットや書籍など不動産投資を学べる方法はたくさんあり、お金をあまりかけずに勉強することが可能です。そのため、こうした情報をうまく活用して知識を吸収する努力が不動産投資の成功につながります。

インフレ対策だけを目的に不動産投資を始めてはいけない

本記事では、インフレに強い資産として不動産を挙げそれを活用する不動産投資の有効性について解説してきました。しかし、インフレ対策のために不動産投資を始めることを推奨しているわけではありません。逆にインフレ対策だけのために不動産投資を始めるのは、少々リスクが高くおすすめできません。不動産投資は、資金計画を立てて長期的な戦略にもとづいて行う賃貸事業です。

物件購入のために金融機関からお金を借りることになるため、失敗すると借金だけが残ってしまうことにもなりかねません。それを回避するためには、本記事で解説している不動産投資のさまざまなリスクをしっかりと理解し、それを踏まえたうえで賃貸経営の長期シミュレーションを行うことが必須です。シミュレーションの結果、採算性に疑問が残るのであればその物件は購入するべきではありません。

常にシビアな目をもって物件を選び、長期目線で利益が出るビジネスモデルを構築しましょう。

不動産のインフレに関するよくある質問

Q.インフレになると不動産価格はどうなる?

A.市場金利や銀行の貸出金利の上昇次第ですが、物価が上がって金利が上昇していくと不動産価格は下がる傾向です。

Q.物価が上がると住宅ローンも上がるのでは?

A.インフレで物価が上がってもローンの額面は変わりません。多くの投資向けローンは、変動金利でインフレに伴い市場金利が上がって金利の負担は増えます。しかし返済が進んで元金が減っているようなケースなら返済額は増えません。

Q.インフレでも価値が落ちにくいモノは?

A.インフレで価値が下がりにくいモノは、現金や有価証券ではなく実物資産です。実物資産の具体例は、不動産や金(ゴールド)といった貴金属、高級ブランド品や高級腕時計といった商品もインフレ耐性があります。インフレになると物価上昇は避けられません。しかしこうした実物資産の価格は上昇するため、資産の目減りを回避できます。

Q.不動産投資はインフレに強いの?

A.実物資産の一種となる不動産を所有すればインフレによる物価上昇があっても一緒に価格が上昇するため、インフレによる資産価値の目減りを避けられるメリットがあります。また不動産投資では、銀行など金融機関からお金を借りるケースが多い傾向です。その場合は、借入金の実質的な価値もインフレで低くなるため返済負担が軽減され早期に完済できる可能性が高くなります。

Q.インフレとデフレの両方に備えるためには?

A.インフレに備えるには、不動産や貴金属などの実物資産を保有することが有効です。逆にデフレでは、現金の価値が高くなるため、現金資産を多く保有することがリスクヘッジとなります。不動産投資は、不動産を所有しながら現金による家賃収入が入り続けるため、インフレとデフレの両方に強いという珍しい投資形態です。両方に同時に備えるのであれば不動産投資は有効な選択肢となるでしょう。

(提供:YANUSY)

【あなたにオススメ YANUSY】

・「財産債務調書」を提出している人は財産が○億円以上!

・ポスト港区!? 次に富裕層が住み始めるセレブ区はここだ!

・【特集#04】こんな領収証ならバレない?私的支出を経費にしたときのペナルティ

・固定資産税の過払いが頻発…還付を受けるための3つのポイント

・資産運用としての不動産投資の位置づけ