自社株買いが株主に与える影響

自社株買いはさまざまな目的で行われるが、国内では「株主への利益還元」を狙って実施するケースが多い。では、なぜ自社株買いは株主への利益還元につながるのだろうか。

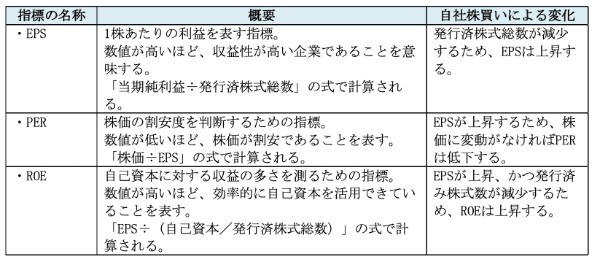

企業が自社株買いを実施すると、世の中の投資家が注視している以下の指標に変化が生じる。

上記の通り、自社株買いを行うとEPSやROEは上昇し、その一方でPERは低下していく。これらはいずれも「魅力的な銘柄であること」のサインになるので、必然的に多くの投資家から注目が集まる。

このようにして買い注文が集まると、その銘柄は当然ながら上昇していく。つまり、既存株主の利益が増えることになるので、自社株買いは多くの企業から「株主への利益還元策」として活用されている。

日本でも自社株買いは多い?最近の事例も紹介

新型コロナウイルスの影響で、最近では資金繰りに苦しむ企業が多く見られる。しかし、このような状況下であっても、経営に余裕があるタイミングで自社株買いを実施する国内企業は少なくない。

例えば、2021年10月にはFA装置メーカーである『エヌ・ピー・シー』が、45万株(発行済株式総数の2.05%)の自社株買いを公表した。また、大手のなかでは『任天堂』や『NTT』なども、2021年夏頃に自社株買いを表明している。

ほかにはどのような企業が自社株買いを実施しているのか、以下では最近の事例を2つ紹介しよう。

【事例1】余剰資金を活用した自社株買い

国内の不動産ディベロッパーである『三菱地所』は、2019年に同社初となる自社株買いを実施した。この自社株買いで公表された主な買付内容は、以下の通りである。

・発行済株式総数の4.68%(自己株式を除く)を買付

・上限は6,500万株

比較的規模の大きい自社株買いだが、同社は3期連続で最高益が続いていたため(※当時)、大量の資本が積み上がっていた。この資本を使って自社株買いが順調に進めば、資本圧縮やROE向上を実現しながら、かつ資本も効率化できることになる。

この事例のように余剰資金を活用すれば、経営や財務のリスクを抑えた形で資本効率の改善を狙える。ただし、自社株買いはあくまで手段のひとつなので、余剰資金がある場合はほかの方法も模索しながら、よりベストな選択肢を見極めていきたい。

【事例2】減益が続くなかでの自社株買い

自社株買いにはさまざまなメリットがあるため、経営状態が多少苦しくても実施する企業が存在する。

例えば、国内の電気機器メーカーである『ファナック』は、減益が続いている2019年に自社株買いを行った。規模はそれほど大きくないものの(上限300万株)、実際に3ヶ月ほどで約200万株を買い戻している。

同社が自社株買いに踏み切ったのは、株主への利益還元を通して資本効率を改善するためだ。

また、自社株買い後の株価についても、2019年末にかけて上昇している。

もちろん失敗するリスクもあるが、自社株買いを行うと経営状態が上向きになる可能性がある。余剰資金があるタイミングにこだわる必要はないので、さまざまな場面で活用できる経営戦略として意識しておきたい。