信用保証協会の制度融資とは

信用保証協会は、中小企業・小規模事業者が融資を受けられやすいように保証をしてくれる公的機関。万が一返済ができなくなったときには、信用保証協会が金融機関に資金を立て替えて返済(代位弁済)してくれるため、金融機関としては安心して融資できる。

信用保証協会の申し込みに流れ

信用保証協会の申し込みは、債務者が直接保証協会の窓口に申し込むこともできる。しかし最終的に融資を実行するのは保証協会ではなく金融機関となるため、金融機関を通じて申し込みをしたほうがスムーズ。実務上は金融機関の担当者から信用保証協会の利用をすすめられることが多い。金融機関経由で申し込みした場合の手順は、以下のようになる。

- 金融機関経由で保証協会の申し込み(必要書類を提出)

- 信用保証協会で審査

- 審査が通ったら金融機関が融資の実行を行う

- 返済は融資した金融機関へ行う

金融機関への申し込みと審査の中に、信用保証協会への保証依頼の書類と保証協会の審査が加わると考えると分かりやすいだろう。融資実行時には金融機関所定の手数料や印紙代のほか、信用保証協会の保証料が差し引かれることになり、保証料の支払いも金融機関を通じて行うことになる。

信用保証協会が利用できないケース

信用保証協会の保証対象外の業種がある。例えば農業や林業、水産業などの一次産業や金融・保険業、学校法人、宗教法人、性風俗関連の事業は原則利用できない。その他、過去に保証協会が金融機関に代わりに返済した先(代位弁済先)で保証協会に求償債務が残っていたり保証人として保証債務が残っていたりする場合は利用できない。

また以下のようなケースも利用できないため、申込前に確認しておこう。

- 破産、民事再生、会社更生等法的手続中

- 手形交換所または電子債権記録機関で銀行取引停止処分を受けている場合

- 1回目の不渡または支払不能を出して6ヵ月を経過していない場合

- 保証付融資だけでなく金融機関の融資の返済に遅れがある場合

- 確定申告をしていない場合

など

税金の滞納があり、完納が見込まれない場合には保証を断られることが多い。また資金使途を偽るようなことがあれば当然保証を断られることになる。企業としてするべきことをしていれば問題のない話ではあるが、企業としての信用を損なうような行為があれば融資を受けるのは困難になることは必至だ。

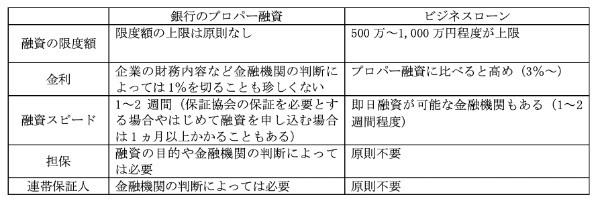

銀行融資とビジネスローンの違いとは

主に中小企業向けの事業性無担保ローンを総称して「ビジネスローン」と呼ぶ。銀行などの金融機関やノンバンク(消費者金融・信販会社など)で広く取り扱っている。金利は高めだが審査から融資までのスピードが速いことに特徴があり「時間があるときは銀行融資」「急な資金で急ぐならビジネスローン」という使い分けが可能だ。銀行融資とビジネスローンの違いをまとめると以下のようになる。