この記事は2021年11月15日に「The Finance」で公開された「シップファイナンス(船舶ファイナンス)の概要と想定されるリスク」を一部編集し、転載したものです。

シップファイナンスは伝統的なファイナンス取引の1つである。しかし、取引のストラクチャーが複雑であり、外国法の対応や船舶特有のリスク対応が必要であるなど、実務上、留意すべき事項が多く存在することから、本稿ではその概要を簡単に紹介したい。

目次

シップファイナンスの必要性

海で囲まれた我が国の輸出入は海運に大きく依存している(※1)。近年の新型コロナ禍により急速に需要が減少したものの、それ以前は大型クルーズ船を用いた旅客需要も高かった。このような物流や旅客運送を支える船舶は、近年の需要拡大に応じて大型化するとともに、環境規制等に適合するよう設備が近代化されたこと等により高価なものとなっており、その購入資金について、金融機関から融資を受けるのが一般的となっている。

※1:国土交通省が公表している輸送機関別の貿易額の推移によれば、2020年において輸出も輸入も約7割が海運によるものであり、航空貿易額を大きく上回っている。

シップファイナンスの特殊性(1) 多様な公的規制の存在

船舶は、船積みと陸揚げをいずれも国内の港で行う内航運送に従事する「内航船」と、船積み又は陸揚げを国外の港で行う外航運送に従事する「外航船」に大きく分類される。 外航船と内航船とでは、適用される法令等が大きく異なるが(※2)、アセット・ファイナンスとしてシップファイナンスが用いられるのは外航船のケースが多いことから、以下では外航船を前提として論じる。外航船は船籍を登録しなければ運航に供することができないところ、登録船の重量に課される税金や現地代理人費用等のコストが低い国(パナマ、リベリア、バハマ、シンガポールなど)が船籍の登録先として好まれる(いわゆる「便宜置籍船」である)。 そのため、金融機関がシップファイナンスの実行を検討するにあたり、対象船舶に適用される各種規制に加え、当該船籍国の法令についても検討・確認が必要となる。

※2:安全管理システム、無線ライセンス、船員の国籍要件等に関する規制などが異なる。なお、内航輸送を行う船舶は日本籍船に限定される(カボタージュ制度、船舶法第3条)。

シップファイナンスの特殊性(2) シップファイナンスの概要

アセット・ファイナンスは、資金の借り手の業績や信用力よりも、資金調達の目的物となるアセットの交換価値と当該アセットが生み出すキャッシュフローに重点を置いた融資手法である。 シップファイナンスの場合も、資金の借り手となる船主企業の信用力よりも、対象船舶の価額や当該船舶が生み出すキャッシュフローに重点を置いて融資を実行することとなる。資金の借り手となる船主が他の事業等で失敗し経済的に破綻することを防止する観点から、当該船舶の保有以外の業務を一切行わず従業員も雇用しない特別目的会社(SPC)を船主として用いるケースが多い。

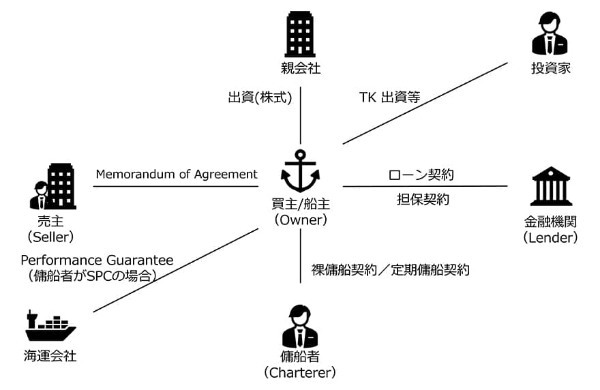

シップファイナンスに用いられる契約書の種類は多岐にわたることから、それぞれの契約の内容と役割を把握しておく必要がある。大きく分類すると、船舶の取得に関する契約としてShipbuilding Contract(造船契約)やMemorandum of Agreement/MOA(売買契約)が締結され、船舶の運用に関する契約として(裸傭船契約や定期傭船契約などの)傭船契約、船舶管理委託契約及び保険契約などが締結され、さらに資金調達に関する契約として、ローン契約、担保契約及び匿名組合契約などが締結される。 船主が船舶取得に必要となる売買代金をローン契約や匿名組合契約などにより調達し、取得した船舶の運用から得られる傭船料等を用いてローンの元利金を支払い、余剰があれば、投資家へ分配することが想定されている。 シップファイナンスの典型的なストラクチャーは以下のとおりである(※3)。

※3:リース取引が含まれる場合、ストラクチャーも異なってくるので留意が必要である。

シップファイナンスの特殊性(3) リスク要因と各種担保契約

シップファイナンスの貸付人は、ローン契約の期限の利益喪失事由が発生した場合、担保契約に基づく担保権を実行又は行使して資金の回収を図る。担保契約として抵当権設定契約、保険金譲渡担保契約/保険金質権設定契約、傭船料譲渡担保契約、社員持分/株式質権設定契約、親会社保証が締結されるケースが多い。 対象船舶の交換価値をローンの担保として把握する観点からは、抵当権設定契約と保険金譲渡担保契約(又は保険金質権設定契約)は必須の担保契約である。

抵当権(Mortgage)は船籍国の法律に基づき設定され対抗要件を具備する必要があるが、シンガポール、香港、バハマのような英国法系の国のMortgageとパナマやリベリアのような国のMortgageとでは契約書や対抗要件の具備方法に大きな違いがある。英国法系の国の場合、Statutory mortgageという法定の書式に従って抵当権が設定され、当該国の海事当局に登録することにより対抗要件が具備される(※4)。これに対し、パナマ等については特定の書式は存在せず、多くの誓約事項を含む抵当権設定契約が締結されることが多い。

抵当権設定にあたっては、適法かつ有効に抵当権が設定されているか、また、対抗要件が適式に具備できたかについて、当該船籍国の法律事務所に法律意見書を出してもらうなどして確認する必要がある。 船舶は国境を越えて移動することから、沈没、転覆、火災、衝突、座礁等の事故や海賊による襲撃など、対象船舶の交換価値が大きく毀損する事象が生じる可能性がある。これらの損害をカバーするため、貸付人は船主に対して(船主は傭船者に対して)一定の信用格付けのある保険会社との間で船体保険(Hull and Machinery Insurance)や船舶戦争保険(War Risk Insurance)など(※5)に加入することを義務づけ、これらの保険金請求権に貸付人のために質権又は譲渡担保を設定するのが一般的である。シップファイナンスの貸付人としては、保険契約の保険会社、保険条件(保険金額、付保期間、被保険者など)及び準拠法並びに担保権設定の可否及び対抗要件の具備方法を確認するだけではなく、保険事故等が発生した際に貸付人が速やかに認識することができない場合もあることから、保険契約上、保険金を直接貸付人に支払う旨の特約(Loss Payable Clause)を設けるよう要求することも考えられる。

また、貸付人が必要と考える保険がローン期間中維持されるよう、仮に保険料の不払いがあった場合には保険契約が失効する前に貸付人に通知する旨の特約(Notice of Cancellation Clause)を設けることも検討するべきである。 貸付人が対象船舶の交換価値をローンの担保として把握していたとしても、船舶の価額は、近年の米中貿易摩擦や新型コロナ禍における物流の需給バランスの激変に見られるように、大きく変動する可能性がある。それゆえ船価が著しく下落している状況下においては、売船による早期回収よりも、対象船舶が生み出すキャッシュフローからの回収を図りつつ船価マーケットの回復を待つことも考えられる。

対象船舶が安定したキャッシュフロー(※6)を確保するためには、信用力のある海運会社との間で長期間の傭船契約を締結する必要がある(※7)。他方、船舶の運用に必要となる燃料代や船員等の人件費が変動するのみならず、傭船者が第三者に再傭船(定期傭船)する場合の傭船料も大きく変動する可能性がある。また2020年の排ガスに含まれる硫黄分濃度規制(Sox規制)強化や温暖化ガス排出削減に向けた環境規制(※8)への対応等により、船舶コストが増加することも考えられる。

このようなマーケット変動リスクや新たな規制対応に伴うコスト増加を船主SPCが負担するのでは安定したキャッシュフローを期待することは難しい。貸付人としては、傭船者に対して上記リスク対応やコスト負担を求めることにより、傭船者の信用力や履行能力に依拠することができる。かかる観点から、船主SPCは、船舶のみを一定期間傭船者に賃貸し、船長・船員の手配や船舶の管理・運航等を傭船者の責任において行わせる裸傭船契約(Bareboat Charter/BBC)を傭船者との間で締結するケースが多い。

当該契約において、傭船者に船舶の保全・維持・管理義務(※9)に加え、当該船舶に関する適用法令の遵守義務を課す特約に合意している。なお、傭船者としてSPCが用いられる場合、傭船契約上の義務の履行を保証するPerformance Guarantee(債務の履行保証)を海運会社から徴求する場合が多いように思われる。 このように安定したキャッシュフローを生み出す傭船契約上の船主SPCの権利(※10)をローンの担保とするため、当該傭船料債権や傭船契約上の地位に譲渡担保を設定させるケースが多い。対抗要件の具備方法については傭船者や海運会社の承諾(確定日付)を取得することで足りるケースが多いが、シンガポールや香港などでは別途当局への登録が必要となる等、適用法令に従って確認が必要となる。

上記の各種担保を実行又は行使するにあたり任意売却を促す場合、船主SPCの役員が貸付人の意向に従わない等、円滑な担保実行等が阻害される恐れがある。貸付人としては船主SPCのコントロール権を奪い、円滑な担保実行等や関係当事者の交代等によるリストラクチャリングを行うため、船主SPCの社員持分又は株式に質権設定契約(Share Pledge Agreement)を締結しておくことが考えられる。 Share Pledge Agreementについては、当該SPCの設立準拠法に従って質権を設定し対抗要件を具備する必要があり、実際に担保実行等を行うにあたり予め貸付人が質権設定者から受領しておくべき書類(役員の辞任届など)について、現地の法律事務所とその有効性と実効性を確認しておく必要がある。

※4:別途契約当事者間の誓約事項を定めたDeed of Covenantsが締結されることが多い。

※5:本文記載の保険に加え、船舶の所有、賃貸借又は運航に伴い生じる船主責任を対象とするProtection and Indemnity(P&I)保険や、船舶が不稼働となった場合の経済的損失をカバーする不稼働損失(Loss of Hire)保険などがある。

※6:傭船契約上の傭船料が米ドル建てで支払われるのに対し、ローン債権は円建てとなるような場合、為替変動リスクをヘッジする必要がある。

※7:長期間にわたる傭船契約を締結したとしても契約期間満了前に終了してしまうとキャッシュフローは途絶えてしまうことから、その終了事由が如何なるものか、仮に終了事由が生じた場合の手当ては可能かといった点を確認する必要がある。

※8:国際海事機関(IMO)は2018年に2050年の二酸化炭素総排出量を2008年比で半減させる目標を掲げており、達成できない場合は指定海域での航行ができなくなることから海運業界の対応が急がれている。また2050年のカーボンニュートラル実現を目指す世界的な潮流のなかで今後新たな目標策定に向けた動きが加速しているところ、日本船主協会は、2050年に日本の海運業界の温暖化ガス排出量を実質ゼロにする目標を発表した(「日本の海運 2050年GHGネットゼロへの挑戦」参照)。かかる目標を実現するためには、従来の重油燃料船からアンモニアや水素など二酸化炭素を発生しない燃料の船に更新していく必要がある。

※9:船舶が条約や法令等を遵守していることを認定する船級を維持する義務も課している。

※10:Performance Guarantee上の船主SPCの権利に担保を設定するケースもある。

シップファイナンスの特殊性(4) 竣工前船舶に対するファイナンス

以上が竣工した船舶に対するファイナンスにおける各種リスクと担保契約等の対応であるが、新造船の建造を造船所に発注する船主は、Shipbuilding Contractに定める建造代金、当該船舶の運航を開始するまでに必要とされる乗出費用(※11)、及び建造期間中に発注者が負担する金利等を調達する必要がある。上述のとおり、2050年のカーボンニュートラル実現を目指すにあたり、海運業界全体で船舶の大規模な更新が想定され、竣工前船舶に対するファイナンスの需要は高まると思われる。 ただ、船舶の建造には時間がかかることから発注時の想定と竣工時の当該船舶に関するマーケットの状態との間にズレが生じやすいことは否めない。また主たる担保となる船舶そのものが存在しないだけでなく、船舶が期限どおり竣工せず引渡しが遅延するリスクもあるなど、竣工後ファイナンスとは異なるリスクも存在する。このようなリスクへの対応措置について詳細に論じることは紙幅の関係上できないが、別の機会に改めて説明したいと思う。

※11:船舶検査費用、船員配乗費、船舶登録税などが挙げられる。