この記事は2022年3月29日に「ニッセイ基礎研究所」で公開された「経過措置の期限設定と「適合計画書」開示企業の取組みに注目~東証市場再編後の課題~」を一部編集し、転載したものです。

目次

1 ―― はじめに

2022年4月4日より、東京証券取引所の新市場区分がスタートする。元々、市場第一部、市場第二部、マザーズ及びJASDAQ(スタンダード・グロース)と4つあった市場区分はプライム、スタンダード、グロースの3つの市場に再編される。今回の市場再編では、各市場のコンセプトと上場基準が以前より明確化された。

ただ、再編時に基準未達でも「経過措置」により希望した市場に移行する予定の企業が存在している。

東証1部からプライム市場を選択した企業のうち、「経過措置」が適用された企業の状況と基準の達成予定年について確認した。その結果、流通株式時価総額基準を充たしてない企業が多く、基準の達成予定年を3~5年先に設定している企業が多かった。

東証は、現在のところ経過措置の期限を定めてはいないが、せっかく明確化した上場基準が形骸化しないためにも、経過措置の期限設定が望まれる。

2 ―― 上場基準と各市場のコンセプトを明確化

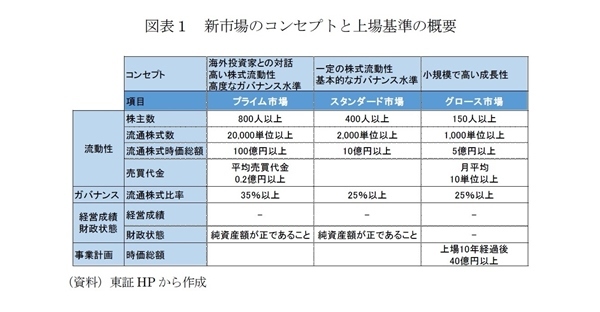

4月4日より東証は、現在の4市場からプライム、スタンダード、グロースの3市場に移行する。各市場のコンセプトと上場維持基準は図表 - 1のとおりである。

今回の市場再編では、各市場の上場基準が明確化された。今までの4市場では東証1部に他の市場から移る際の基準が、東証1部への新規上場基準よりも緩和されていた。また、上場廃止基準が新規上場基準よりも大幅に低く、上場後に新規上場時の水準を維持する動機付けにならなかった。再編後は新規上場基準と上場維持基準は原則共通化され、上場会社には、上場後も新規上場時の水準を維持することが求められる。東証1部に上場さえすれば、その後はほぼ居続けられることが問題視されていたが、今回の市場再編による基準の明確化により是正されることが期待される。

その一方で、今回の新市場区分への移行の際には、経過措置により「新市場区分の上場維持基準の適合に向けた計画書」を開示することで、現時点で基準未達でも「当面の間」は希望した市場への移行および区分継続が認められている。

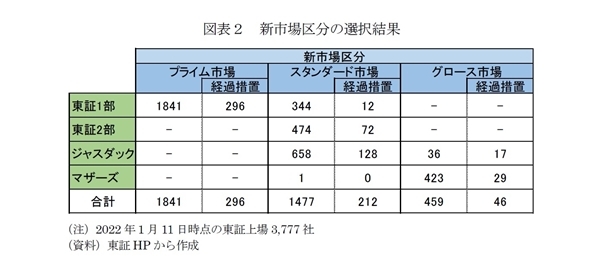

図表 - 2は東証が公表した2022年1月11日時点での東証上場全3,777社の新市場区分の選択結果である。プライム市場には東証1部2,185社のうち、84.2%を占める1,841社がプライム市場への移行を選択した。このうち296社は移行基準日時点でプライム市場の基準を満たさないが、この経過措置を利用しプライム市場を選択した企業である。

3 ―― 流通株式時価総額の未達企業が多く、未達基準の達成予定は3~5年後が多い

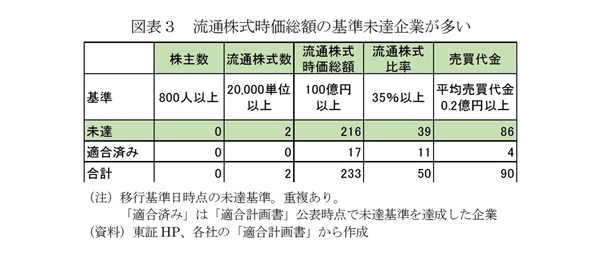

この296社(東証公表資料3月23日時点では295社)について、各社が開示した「適合計画書」をもとに未達状況を確認した。

図表 - 3は、流動性とガバナンス項目の中で未達項目の企業数を集計したものである。項目別では流通株式時価総額の未達企業の社数が最も多かった。また、複数項目について未達の企業も見られたが、その場合は流通株式時価総額と平均売買代金がともに未達となるケースが多かった。

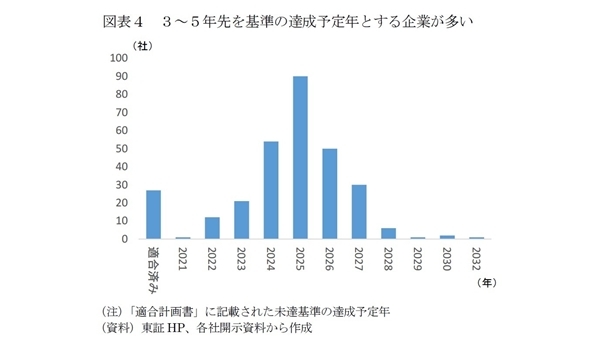

図表 - 4は、企業が定めた上場維持基準の達成予定年を集計したものである。

2024年から2026年を基準の達成予定年としている企業が特に多いことが確認できる。未達企業の多くは中期経営計画の一つとして対策をたてているため、3〜5年先を達成予定の年とする企業が多くなったのだろう。とはいえ、2021年6月末時点の審査結果から現在までにすでに未達であった基準を達成した企業もあれば、10年後の2032年を達成予定年とする企業もあるなど、企業によって対応にばらつきが目立つ。

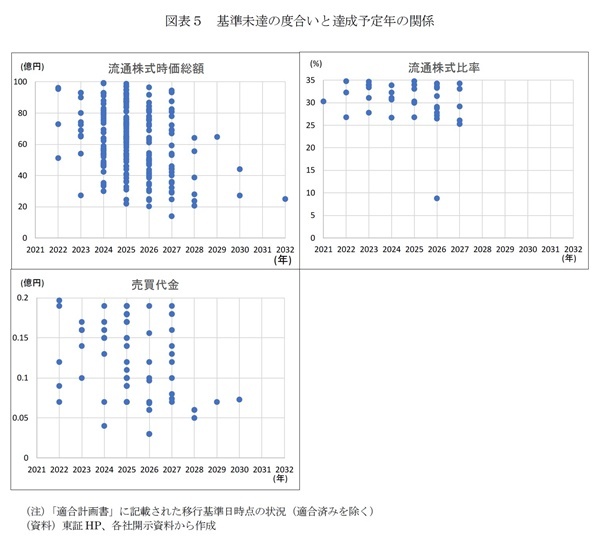

一言に上場維持基準に未達といっても、どの程度未達なのかは各企業によって異なる。未達の度合いが大きいほど対応には時間が必要だと考えられ、達成予定年を遠くに設定している可能性もある。そこで、流通株式時価総額、流通株式比率、売買代金それぞれの基準を充たしていない企業について達成予定年との関係を確認した。図表 - 5はその結果である。

流通株式比率については企業自身がコントロール可能ということもあり、基準達成予定年はすべて2027年までに設定されている模様である。それに対して流通株式時価総額や売買代金では2028年以降に設定している企業もあった。これらの項目は企業自身が直接コントロールできないこともあり、保守的に設定したと思われるが、簡単に基準達成できるとは考えにくいほど、現時点の流通株式時価総額が低い企業が数多く存在する。

4 ―― 明確化した上場基準の形骸化を防ぐためにも経過措置の期限設定は必要

東証は現在のところ経過措置の期限を定めてはいない。「経過措置」の適用を受けた企業の基準未達度合いや達成予定年は、企業によって大きく違う。今回の市場再編をきっかけに基準達成への具体的な対策が企業価値向上につながる可能性もあり、「経過措置」企業の今後の取組みは要注目である。また、せっかく明確化した上場基準が形骸化する恐れもあるため、投資家の信頼を維持するためにも、経過措置の期限設定は絶対必要だと思われる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

森下千鶴(もりした ちづる)

ニッセイ基礎研究所 金融研究部 研究員

【関連記事 ニッセイ基礎研究所より】

・TOPIXの見直しが指数の騰落率に与える影響は?

・株式の投資単位と株式分割 ―― 株式分割による投資単位の引下げを市場は好感

・2020年度株式分布状況調査~バブル経済崩壊以降の主要投資部門別株式保有比率の変化とその要因~

・2021年4~12月の自社株買い動向~設定額はコロナ禍前の2019年の水準まで回復、アナウンスメント効果も引き続き有効

・株式市場の空洞化回避には長期保有する個人投資家の裾野拡大が急務