家を買うには、どの程度の年収が必要になるのでしょうか。誰しも初めて家を買う場合、一度は浮かんでくる疑問ではないかと思います。

必要かつ適切な年収ではないのに無理をして家を買うのは無謀であることはわかっていても、「必要な年収」がいくらなのかわからなければ判断ができません。

そこで本稿では住宅ローンを利用して家を買うことを想定して、年収がいくらであれば無理なく買うことができるのか、また年収に応じてどの程度の家を買うことができるのかといったように、年収と買える家の関係について解説したいと思います。

目次

家を買いたい、でも年収が……とお感じですか?

家を買うのに必要な年収が気になる方は、それと同時に「今の年収では足りないのではないか、時期尚早ではないのか」との疑問や不安をお持ちではないかと思います。

この疑問は初めて家を買うほとんどの人が一度は通る道ともいえるもので、決してあなただけのことではありません。

ぜひ当記事の情報をもとに必要な年収の目安をもち、「家を買いたいけれど年収が……」というモヤモヤを解消してください。

実際に家を買っている人の年収は?

すでに家を買った人の年収は、どの程度なのでしょうか。

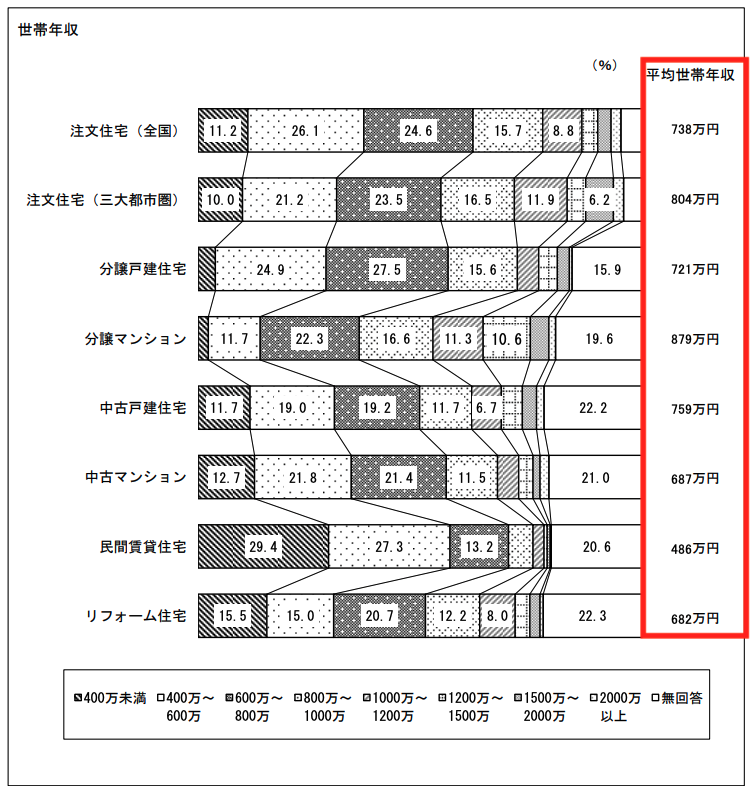

国土交通省が発表した「令和2年度 住宅市場動向調査報告書」によると、注文住宅を建てた人の世帯年収は全国平均が738万円、分譲戸建て住宅が721万円となっています。全国平均ではなく三大都市圏だけの平均だと804万円です。

いかがでしょうか、「思っていたよりも平均年収が高い」と感じた方が多いのではないかと思います。

これは平均値なので一部の極端に年収の高い世帯が含まれていると数値が押し上げられている可能性があります。

そのため、実際の標準値より高めに出ている数値と見ておいたほうがよいでしょう。

「家を値段は年収の〇倍」説をデータから検証

次に年収に対して買える家の値段についても検証してみましょう。

「家の値段は年収の〇倍が適切」という定説がいくつかあるので、実際には年収に対してどれくらいの値段の家を買えるのかをデータから見てみたいと思います。

国土交通省の「令和2年度 住宅市場動向調査」では注文住宅、既存戸建て住宅、分譲戸建て住宅それぞれについて購入価格に対する年収の倍率を調査した結果が公表されています。

同調査によると、注文住宅が6.67倍、既存戸建て住宅が3.81倍、分譲戸建て住宅が5.31倍となっています。この3つのカテゴリーで平均値を求めると、年収倍率は5.26倍です。

すでに家を買った人たちは、おおむね「年収の5倍程度」の価格帯の家を買っていることがわかります。

年収別「買える家」はこんな家

あくまでも一般論ですが、住宅ローンの審査では年間の返済額が年収に対して20%程度であることが理想とされています。

すべてのケースで理想値になるとは限らないことを考慮して、年収に対して返済額が30%のケースも想定して、シミュレーションをしてみましょう。

まずは、年収300万円の場合。300万円に対する20%は60万円で、それを30年で返済すると仮定すると60万円×30年=1,800万円となります。

返済額の比率が30%であれば同様の計算で2,700万円となります。ゆえに、年収300万円の人が買える家の価格帯は1,800万円から2,700万円の間が目安になります。

これと同様に、年収400万円と年収500万円についてもシミュレーションしました。年収300万円のケースも含めて、一覧表にしてみました。

| 年収額 | 返済額比率20%で買える家 | 返済比率30%で買える家 |

| 300万円 | 1,800万円 | 2,700万円 |

| 400万円 | 2,400万円 | 3,600万円 |

| 500万円 | 3,000万円 | 4,500万円 |

当然ながら年収が高いほどローンを利用できる上限額も大きくなるため、買える家の選択肢は広くなります。

しかしながら、年収300万円クラスであっても返済比率30%であれば2,700万円の家に手が届く可能性があるので、これは現実味のある金額ではないでしょうか。

家を買うのに年収が足りない場合の対策

年収に対して買える家の目安を知っていただくと、だんだんイメージが具体的なものになってきたのではないかと思います。

しかし、それでも家を買うのに年収が足りないとお感じの方もいらっしゃると思いますので、その場合の対策3つご紹介します。

2.家族の収入を合算する

3.対象エリアを変更する

1.十分な頭金を用意する

家を買うのに年収額が大きな意味を持つのは、返済能力と直結しているからです。

返済能力に直結するということは金融機関によるローン審査にも大きく影響するため、年収が低いとどうしても家を買いにくくなるわけです。

年収が今のまま変わらない状態でローンの審査に通りやすくする方法を考えるなら、頭金を多めに用意するのが有効です。

頭金を多めに用意するということは、その分住宅ローンの借入額が減ります。住宅の購入費用に占めるローンの比率を「融資率」といいます。

住宅ローンの代表格である「フラット35」においても、融資率によって審査の内容や金利が異なることが明記されています。

融資率が9割を超える場合は、融資率が9割以下の場合と比較して、ご返済の確実性などをより慎重に審査させていただくとともに、お借入額全体の金利を一定程度高く設定させていただきます

(引用:住宅金融支援機構 フラット35 融資率とは)

ここでいう融資率が「9割以下」というのは頭金が1割以上あるという意味で、「9割超」は頭金が1割以下です。

前者は頭金の比率が高いので金利や審査が有利になり、逆に頭金が1割以下の場合は審査が慎重になるうえに金利も高くなることがわかります。

これを踏まえてローン審査に通りやすくするには、頭金を少なくとも1割以上は用意したいところです。

だからといって他の金融機関からの借入で調達するのは無意味です。なぜなら他の金融機関からの借入は審査時に判明するため、かえってローン審査に不利になることすらあります。

第三者からお金を借りて頭金を多くするのであれば、親や兄弟など身内から借りるなどの方法が有効です。

2.家族の収入を合算する

年収が足りずに住宅ローンの審査に合格することが難しい方の場合、収入合算という方法があります。

これは同居している家族で収入のある人がいる場合、その人の収入も合算して住宅ローンの申し込みをする人の年収に上乗せできる仕組みのことです。

収入合算ができるのは同居している「配偶者や親子」としている金融機関が多い傾向です。

また収入合算できる金額には合算者の収入に対して100%である場合、住宅ローンを申し込んでいる本人の年収に対して50%、合算者の年収に対して50%といったように金融機関にルールがまちまちです。

したがって、収入合算を検討している方は事前に金融機関に確認をするようにしましょう。

夫婦共稼ぎの収入合算が最も想像しやすいですが、その他にも親子で収入合算をして親子によるリレー返済をする住宅ローンもあります。

子がその家に住み続けることが決まっているのであれば、親子で力を合わせて家を買うのもひとつの方法です。

3.対象エリアを変更する

家は不動産なので、立地条件によってその家が建っている土地の価格が大きく異なります。どうしても年収が届かないのであれば、家を買う対象エリアを変更するのも有効な方法です。

同じ鉄道の沿線であっても都会から離れると地価が安くなり、同規模の家であっても手が届くことはよくあります。

しかし、家は長く住むことが前提なので安易に妥協をしすぎて「こんなはずではなかった」と後悔するのは本末転倒です。

ただ、年収が高くなることや十分な自己資金を用意できるまで待っていられない事情がある場合は、対象エリアを変更するのは即効性のある対策です。

たとえ都心部にある会社から離れた郊外に住んだとしても、最近はテレワークを行う企業も増えています。この流れは変わることがないでしょう。

毎日通勤する必要がないとなったら、都会の雑踏を避け、緑豊かな郊外に住んでもいいのではないでしょうか。

(提供:ユニバーサルトラスト)

【オススメ記事 ユニバーサルトラスト】

・不動産投資で考える東京のマーケットの優位性

・不動産投資における物件探しの流れを分かりやすく解説

・満室経営のために購入前に調査しよう

・不動産投資で物件を選ぶ際の4つのポイント

・地主だからできる不動産買い替えのすすめ。有効活用だけが、相続対策ではない!